Обзор российского рынка колбасных изделий в первом квартале 2022 года

Весь рынок продуктов питания в последнее время стремительно меняется и колбасный — не исключение. Именно поэтому и производителям, и ритейлерам важно отслеживать происходящие изменения в режиме реального времени, основывая свои решения на данных «здесь и сейчас».

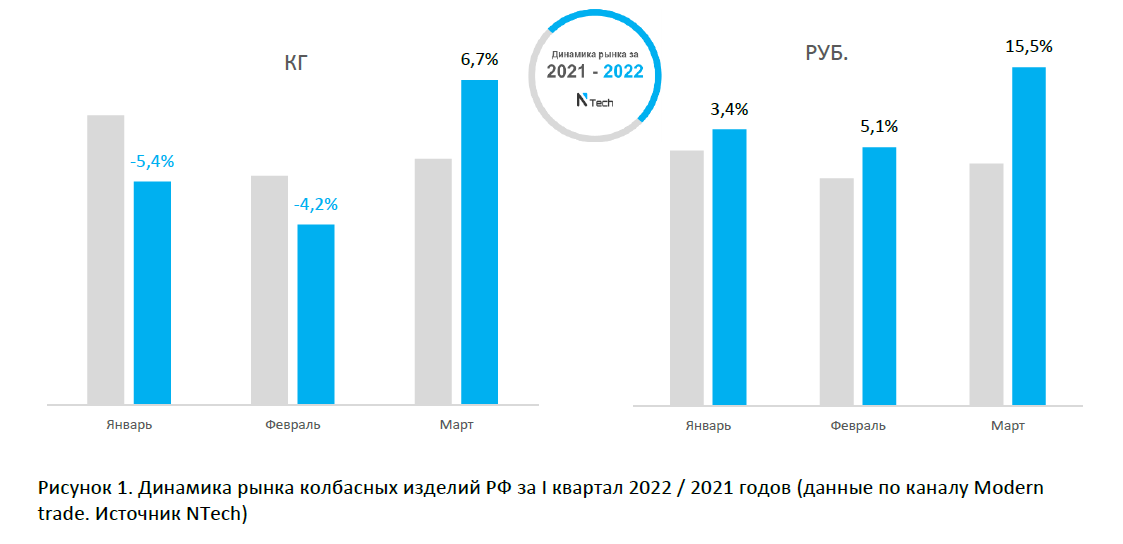

В первом квартале 2022 года отечественный рынок колбасных изделий показал неоднозначную динамику, обусловленную совокупным влиянием внутренних и внешнеполитических факторов. В сравнении с аналогичным периодом 2021 года объем продаж колбасных изделий в натуральном выражении снизился на 1%, но при этом вырос на 5,7% в денежном выражении (рис. 1) за счет выраженных инфляционных процессов.

Помесячная динамика продаж колбасных изделий в январе-феврале показала аномальное снижение, противоречащее средней сезонности, характерной для данного периода: падение на 4% вместо роста на 10%. Данное явление обусловлено ухудшением покупательской способности населения, существенным повышением средней цены реализации колбасных изделий (+16,5%) и переориентацией потребителя на альтернативные товарные группы.

В марте отрицательная динамика категории резко изменилась на рост, причем существенно превышающий среднюю сезонность, — продажи увеличились на 14% при ожидаемых +8%. Данное увеличение помимо сезонности в основном обусловлено паническими закупками потребителей, ставшими уже традиционной реакцией на внешние негативные факторы, будь то COVID-19 или события в геополитике.

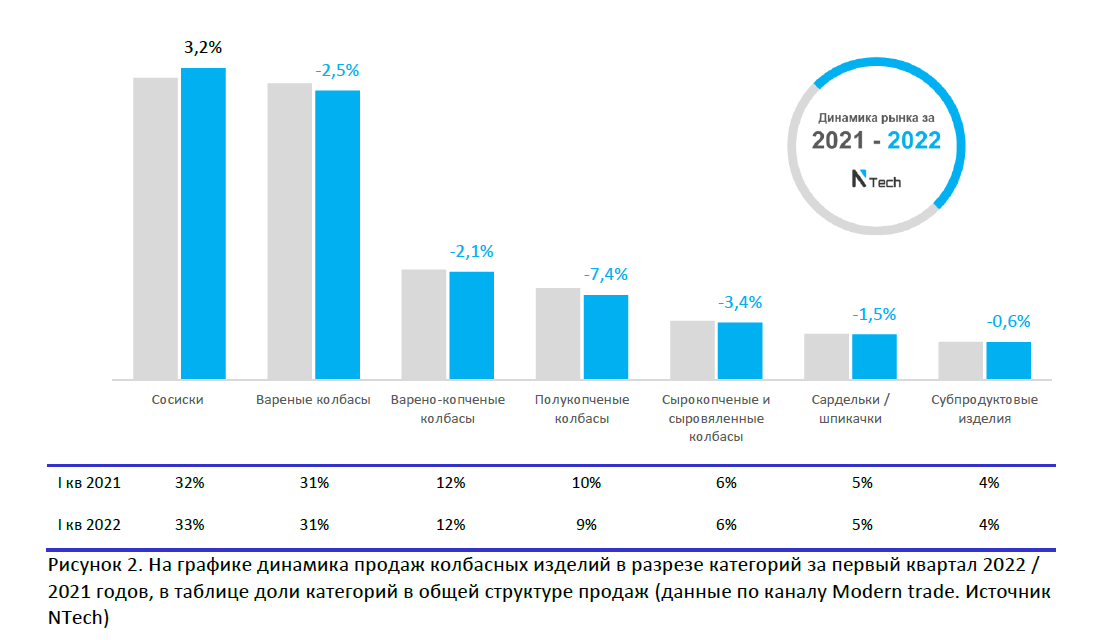

С высокой долей вероятности можно утверждать, что рост продаж колбасных изделий, который мы увидели в марте, носит временный характер и в дальнейшем падение продаж категории продолжится и еще более усугубится, достигнув к концу года минус 10% от уровня 2021-го. В подобных условиях наиболее устойчивыми, как правило, оказываются традиционные продуктовые категории (сосиски, вареные колбасы), которые наиболее технологичны в производстве и имеют постоянный спрос как продукты регулярного потребления.

Несмотря на существенное изменение рынка колбасных изделий, структура реализации в разрезе товарных групп в первом квартале относительно аналогичного периода 2021 года изменилась незначительно (рис. 2). В целом динамику продуктовых групп можно охарактеризовать как растущую в продуктах регулярного потребления (за исключением вареных колбас) и падающую в продуктах нерегулярного потребления (копченые и сырокопченые колбасы). Данная динамика связана со снижением реальных доходов населения и уменьшением объема гедонистического потребления колбасных изделий.

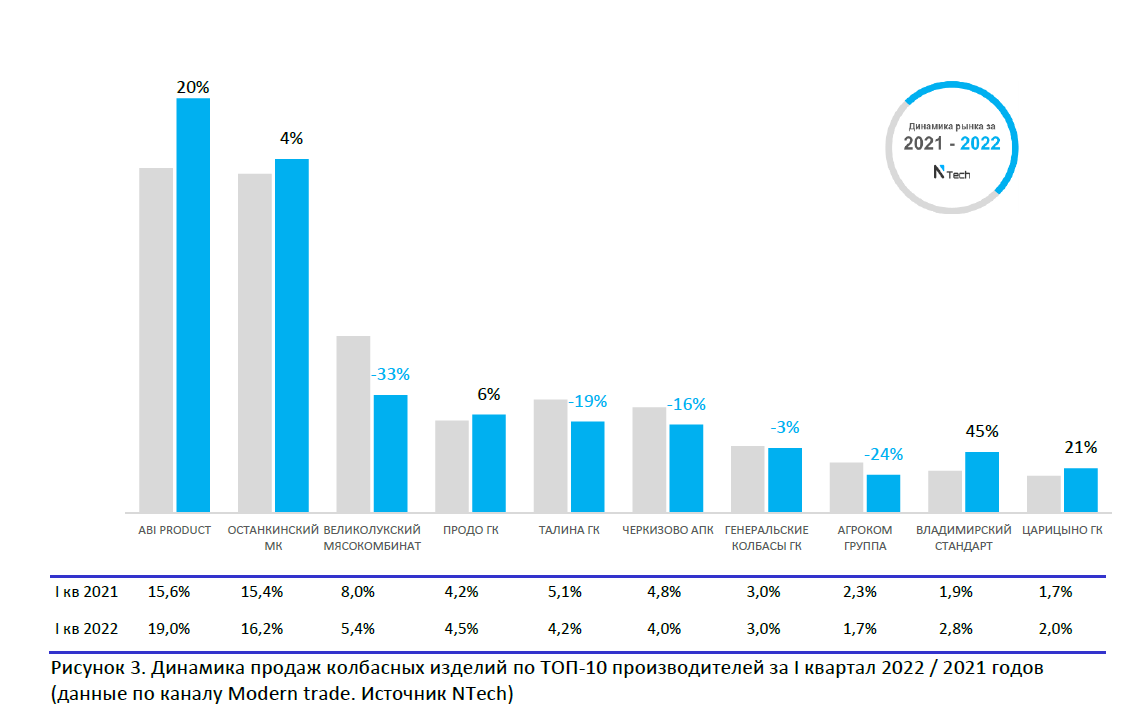

Другим отображением обозначенной динамики категорий является то, что в первом квартале наиболее существенный прирост продаж показывают производители ассортимента регулярного потребления, преимущественно в среднем (наилучшее сочетание «цена/качество») ценовом диапазоне — ABI product (+20%), «Останкино» (+4%), «Владимирский стандарт» (+45%). Наиболее существенное падение продаж показывают производители эконом-сегмента («Великолукский МК», «Атяшево») и производители ассортимента нерегулярного потребления («Черкизово», «Генеральские колбасы»), что видно на рис. 3.

Другой важной приметой текущего положения дел на рынке является падение продаж у региональных игроков, которое способствует усилению консолидационных процессов в отрасли. В целом, рынок в первом квартале уже демонстрировал высокую степень консолидации (на топ-10 игроков рынка приходится 62,8% продаж), в дальнейшем уход с рынка региональных игроков ускорится и в начале 2023 года уровень консолидации может достигнуть отметки 68-70%. Продолжить развитие смогут только лидеры рынка с сильными известными брендами, существенной рекламной поддержкой и сбалансированной стратегией экстенсивного развития.

Помимо консолидации производителей в 2022 году усилится и консолидация ритейла. По итогам 2021 года на топ-10 сетей приходилось 38% рынка отечественного продуктового ритейла. В 2022-м этот показатель может достигнуть отметки 50%, несмотря на объявления двух крупных ритейлеров после февральских событий о том, что они не планируют сделок по слиянию и поглощению, а также приостанавливают активную экспансию в регионы. Увеличение их доли рынка и долей рынка хард-дискаунтеров будет происходить за счет ухода локальных сетей, для которых борьба за выживание становится непосильной задачей. Сложно конкурировать с гигантами рынка, не имея тех же коммерческих условий, цен закупок и экономии за счет эффекта масштаба в условиях, когда потребитель выбирает, где и что приобретать, ориентируясь почти исключительно на фактор цены.

В рамках борьбы топ-10 сетей за потребителя можно ожидать увеличения доли продукции под собственными торговыми марками (СТМ), которая будет заменять собой продажи традиционных эконом-брендов («Атяшево», «Великолукский МК»

Развитие категории СТМ также является реакцией сетевого ритейла на продолжающийся рост отпускных цен на колбасные изделия (рис. 4), который по итогам 2021 года составил 16,5%, практически в два раза опередив официальный уровень инфляции (8,4% по Росстату). При этом, увеличение средней цены реализации существенно ниже, чем среднее повышение цен на мясное сырье и дополнительные материалы в аналогичном периоде, то есть часть повышения была компенсирована за счет внутренних резервов производителей и, с высокой долей вероятности, будет в дальнейшем отыграна по итогам 2022 года.

В 2022 году, с высокой долей вероятности, продолжится падение продаж в эконом-сегменте (сокращение качественного предложения) и дорогом сегменте (снижение покупательской способности населения). Островком стабильности, скорее всего, останется средний ценовой сегмент, потребление которого уменьшится незначительно.

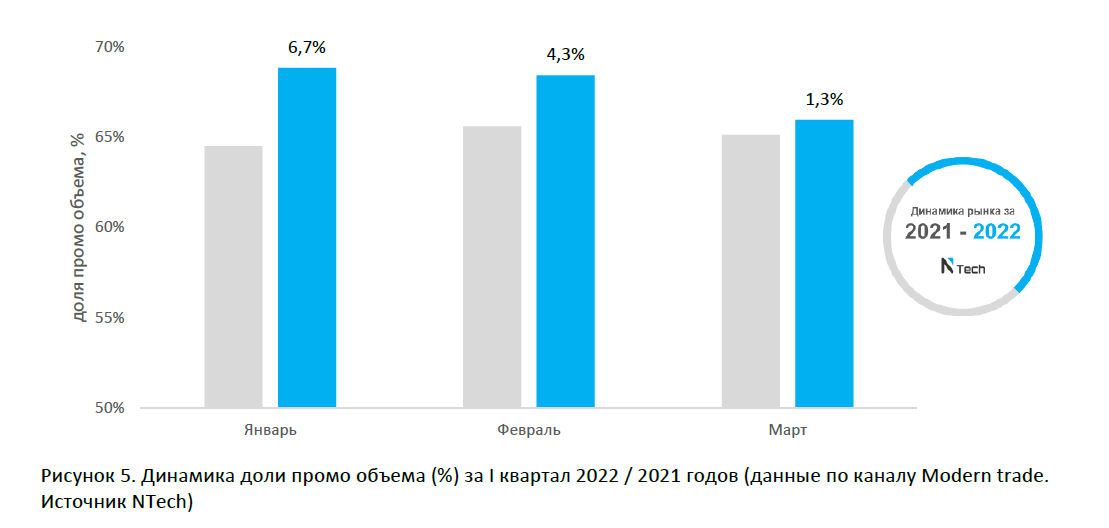

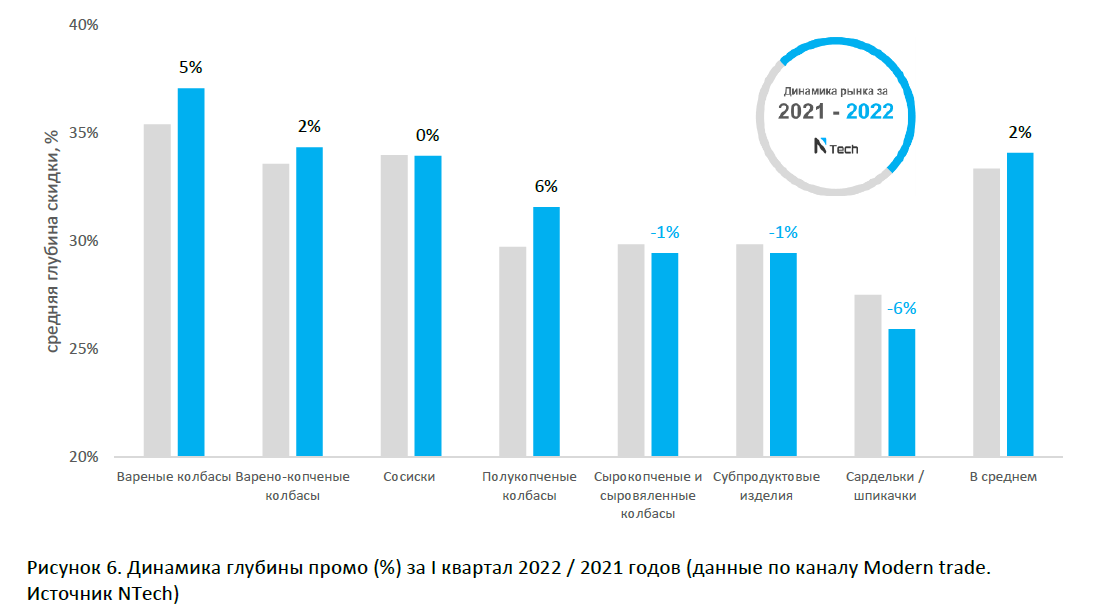

Рост средней цены реализации на колбасные изделия в первом квартале несколько нивелировался увеличением доли промо (рис. 5) и глубины предоставляемых скидок (рис. 6). Пресловутая «промо игла», про которую уже несколько лет говорят все основные эксперты колбасного рынка, по-прежнему усиливает свое влияние.

Как видно на рис. 5, доля промо в первом квартале 2022 года по отношению к аналогичному периоду 2021-го выросла с 65% до 68%, что является ожидаемым результатом общего увеличения глубины скидок (рис. 6) и частоты проведения промо. Для конечного потребителя происходит слияние акционной и регулярной цены, влияние «желтого ценника» снижается, что приводит к падению отдачи с каждого рубля предоставляемой скидки. Все это заставляет производителей и торговые сети искать альтернативные варианты для замены классического промо. Правда, пока совсем безуспешно.

Как видно на рис. 6, средняя глубина скидки в промо в рассматриваемом периоде незначительно увеличилась — с 33,3% в 2021 году до 34,1% в 2022-м. Дальнейший рост глубины скидки сдерживается отсутствием внутренних резервов у производителей, которые вынуждены снижать процент скидки в условиях продолжающегося роста цены на мясное сырье и материалы (добавки, упаковка).

В разрезе категорий наиболее существенный рост средней глубины промо показывают вареные колбасы — с 35,1% до 37,3% и полукопченые колбасы — с 30,4% до 32%, что объясняется попытками производителей сдержать наметившийся тренд к падению данных категорий. Наиболее существенное снижение средней глубины скидки показывают сардельки / шпикачки — с 28,3% до 26,4%. Это объясняется тем, что первый квартал традиционно не является сезоном колбасок в натуральной оболочке, и отдача от промо в данный период существенно ниже, чем, к примеру, во втором квартале (гриль сезон).

В целом, по состоянию рынка колбасных изделий в первом квартале можно сделать вывод, что оставшиеся три квартала не будут простыми для производителей. Рынок будет демонстрировать отрицательную динамику в натуральных величинах, основное падение придется на продукты нерегулярного потребления (копченые и сырокопченые колбасы) — те, на которых исторически у производителей была бОльшая маржинальность. Среди игроков наиболее устойчивой будет позиция у производителей категорий регулярного потребления с сильными брендами (ABIproduct, «Останкино»), наименее устойчивой — у производителей категорий нерегулярного потребления и продукции эконом-сегмента, а самой нестабильной — у небольших региональных предприятий. Ритейл на все вызовы рынка ответит дальнейшей консолидацией сетей, ростом цен на полке и вводом дополнительных позиций под собственными торговыми марками. У потребителя останется прежняя возможность перманентно покупать любой продукт со скидкой, другой вопрос, что новые акционные цены будут равны или выше регулярных цен на колбасную продукцию, действовавших в прошлом году.

Автор — коммерческий директор ГК «Белая Долина» и эксперт исследовательской компании N Tech.

Мнение автора может не совпадать с позицией редакции.