Может ли увеличиться спрос на глюкозно-фруктозные сиропы, что сдерживает развитие их рынка, и почему низкие цены на сахар — это негатив не только для его производителей

На начало 2019 года мощности производителей глюкозно-фруктозных сиропов (ГФС) были загружены на 50-60%. В ближайшие годы только действующие предприятия отрасли могут примерно вдвое — до 290-340 тыс. т в год — увеличить объем предложения. При этом в период 2020—2025 годов высока вероятность появления нескольких новых крупных игроков: ряд проектов уже начат, также активно обсуждаются меры господдержки компаний, инвестирующих в глубокую переработку зерна. Например, в Калужской области реализуется проект «Биотехнологический комплекс — Росва», который будет перерабатывать 250 тыс. т пшеницы в год и выпускать пшеничный глютен, крахмал, глюкозно-фруктозный сироп (ГФС — 55), моногидрат глюкозы, сорбитол (сорбитовый сироп), кормовую добавку. Также французская компания Tereos рассматривает возможность строительства в России трех предприятий по выпуску крахмала и его производных из пшеницы. Инвестиции могут составить порядка $600 млн. Планируется, что предприятия будут ежегодно перерабатывать 1,5 млн т зерна. Кроме крахмала, клейковины и других побочных продуктов заводы также будут производить этиловый спирт, глюкозу, фруктозу и другие сахаристые крахмалопродукты.

Благодаря усилиям компаний по продвижению на рынке будет снижаться влияние факторов, сдерживающих рост отрасли. К ним, в частности, относятся привычка отечественной пищевой промышленности использовать традиционный сахар или сахарозаменители (карамельную, мальтозную, высокоосахаренную патоки) и нежелание технологов менять рецептуры, отсутствие навыков работы с сиропом, отсутствие специальных емкостей для его использования.

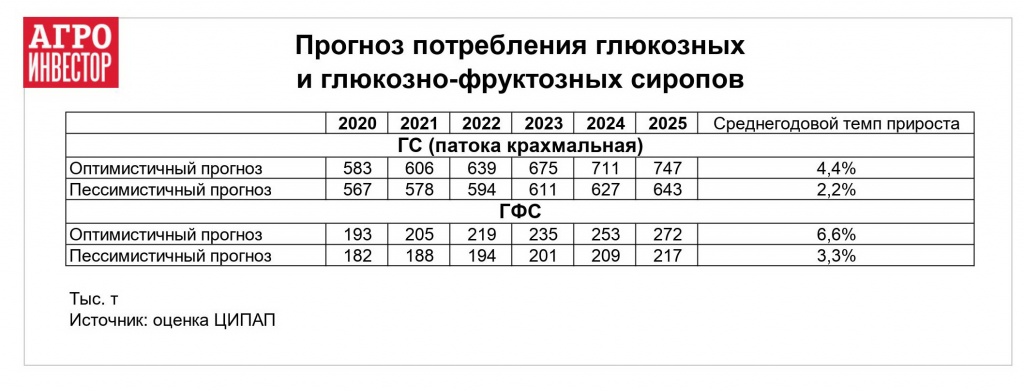

В России существенное влияние на развитие рынка сахаристых продуктов оказывает цена на сахар. В зависимости от изменения его стоимости есть два сценария развития рынка ГФС на ближайшие пять лет. Пессимистичный предполагает, что в случае дальнейшего падения цен на сахар на фоне перепроизводства и ограниченного экспорта, а также высоких запасов, внутриотраслевая конкуренция ужесточится, и производство ГФС будет стагнировать. Если поставки сахара за рубеж будут расти, а цены на него восстановятся до средних пятилетних значений и выше, то будет реализован оптимистичный сценарий: цена на ГФС в пересчете на сухое вещество окажется ниже средней цены на сахар, и, как следствие, конкурентоспособность сиропов повысится.

При пессимистичном сценарии развития рынка увеличение спроса на фруктозные сиропы будет связано, главным образом, с преимуществами их использования и будет напрямую зависеть от усилий по продвижению продукции на рынок действующими производителями. В этом случае среднегодовой темп прироста потребления ГФС составит 3,3%. Согласно оптимистичному сценарию, рост объемов потребления будет связан, в первую очередь, с желанием потребителей снижать себестоимость продукции на фоне высоких цен на сахар, и темпы прироста спроса окажутся на уровне 6,6% в год.

Основная характеристика глюкозно-фруктозного сиропа — массовая доля фруктозы. По этому критерию сиропы подразделяются на ГФС 9-12 (марка создана исключительно для российского рынка); ГФС 40 (38) — 42 (I поколение); ГФС 55-61 (62) (II поколение); ГФС 90 (95) (III поколение). Подавляющее большинство потребителей используют сиропы первого поколения с массовой долей фруктозы 42% или ниже. Кроме того, российский рынок является своего рода уникальным, так как пользуются спросом сиропы с содержанием фруктозы 9-12%. Поскольку основными потребителями ГФС-55 являются производители напитков, но из-за низкой цены на сахар они отдают предпочтение последнему, возникла необходимость производить ГФС разных марок с массовой долей фруктозы менее или равной 42%.

В отличие от США, в нашей стране почти нет спроса на ГФС со стороны производителей газированных напитков. Крупные компании — PepsiCo и Coca-Cola — используют сахарозу, фруктозу и интенсивные подсластители. В США кукуруза — стратегическая агрокультура, как пшеница в России. При этом высокая урожайность кукурузы позволяет экономически выгодно производить дешевые глюкозно-фруктозные сиропы с массовой долей фруктозы 55%. Марка ГФС-55 по сладости фактически равна сахарозе. Таким образом, производители безалкогольных напитков отдают предпочтение ГФС-55. В России на их долю приходится порядка 320 тыс. т потребления сахара (по данным 2018 года), следовательно, производители ГФС могут претендовать на замещение этих объемов.

В России цена на глюкозно-фруктозные сиропы близка к стоимости сахара, в отличие от США, где низкая стоимость кукурузного сиропа стала основным фактором развития рынка. Однако есть и другие факторы, негативно влияющие на динамику рынка. В частности, ключевую роль в продвижении продукта на рынок играет географическая удаленность производителей сиропа от потенциальных потребителей: при перевозке на дальние расстояния сиропы кристаллизуются. К тому же многие потребители относятся к глюкозно-фруктозному сиропу как к «неудобному» в использовании продукту, требующему наличия специальных котлов, подогрева. Отсюда — новые и пока неудовлетворенные требования потребителей: во-первых, растет спрос на сухой сироп, во-вторых, в случае жидкого сиропа, требуется одноразовая тара. Кроме того, сказывается невысокий уровень осведомленности потенциального потребителя о свойствах глюкозно-фруктозного сиропа и возможностях его применения.

Автор — президент Ассоциации российских производителей крахмало-паточной продукции (Роскрахмалпатока).

Мнение автора может не совпадать с позицией редакции.