Журнал «Агротехника и технологии»

Новая реальность, разворачивающаяся перед нами с конца февраля 2022 года, тестирует на прочность и адаптивность многие отрасли и компании российской экономики, и дилеры сельскохозяйственной техники здесь не исключение. Переживаемый стресс, надо признать, довольно глубокий: он затрагивает не только отдельные стороны деятельности, но и весь уклад рынка. Поэтому вопрос, справится ли отрасль с текущими вызовами, должен беспокоить не одних лишь владельцев бизнеса, но и тех, кому важно, чтобы техника в полях продолжала работать

На уровне государства вопрос достаточности для нашей страны полевого оборудования постоянно застревает где-то между Минсельхозом и Минпромторгом, причём, ни одно из этих ведомств не считает эту сферу полностью своей. Мы даже статистику по технике в АПК всегда получаем исходя из некой «производственной» логики — в непонятных «штуках», приравнивая тракторы разной мощности (например, 80 л.с. или 500 л.с.) к равнозначным «единицам техники», хотя с точки зрения работы в поле и результата это две большие разницы. Помимо этого, мы иногда оперируем почти не изменяющимся во времени показателем «вооружённости на гектар», что тоже не добавляет информативности. Однако то, что указанное количество «лошадей» в итоге должно пахать и сеять (а именно этот процесс через работоспособность машин обеспечивает дилер), является в немалой степени определяющим. Соответственно, жизнеспособность дилеров, которые, надо сказать, с большим трудом оценивают свою отраслевую принадлежность с государственных позиций, — очевидный фактор результативности и эффективности АПК.

Вопреки кризису

Вопрос сегодняшнего положения дилеров надо рассматривать с нескольких точек зрения. Через состояние, в котором отрасль вошла в эпоху перемен, происходящие изменения и складывающийся новый ландшафт.

Разберём по порядку. С той или иной степенью относительности отрасль дилеров сельхозтехники формируют около 500 компаний, 70 из которых обеспечивают около 70% выручки, а 3 крупнейших сопоставимы по этому показателю с выручкой 330-ти мелких игроков. В отрасли около 18,5 тыс. рабочих мест, половину из которых обеспечивают менее 10% компаний. Таким образом, можно утверждать, что рынок довольно консолидирован. Около 50-70 дилеров представляют из себя компании с выраженной структурой (функционально и процессно отстроенной), имеющие в штате более 100 сотрудников, а остальные — это малые формы, обеспечивающие работой до двух-трёх десятков человек, что, впрочем, не умаляет истории их существования и качества проводимой ими экспертизы, позволяющей обеспечивать бесперебойную эксплуатацию техники. Общие продажи всех дилерских центров по итогам 2021 года составили почти 500 млрд руб., куда, конечно, следует добавить значительные и постоянно растущие объёмы «Росагролизинга», занимающего по продажам техники около 15-18% рынка, заботу о которой также несут дилеры.

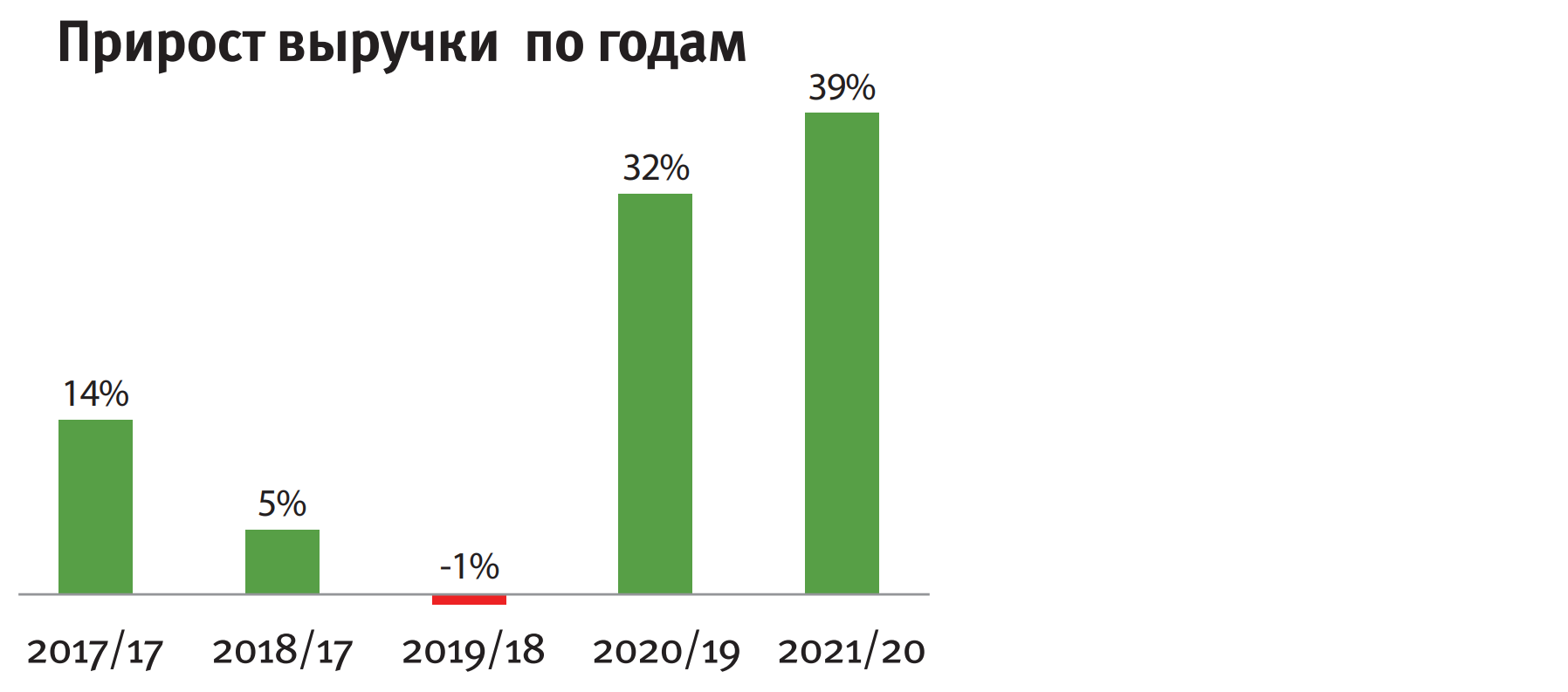

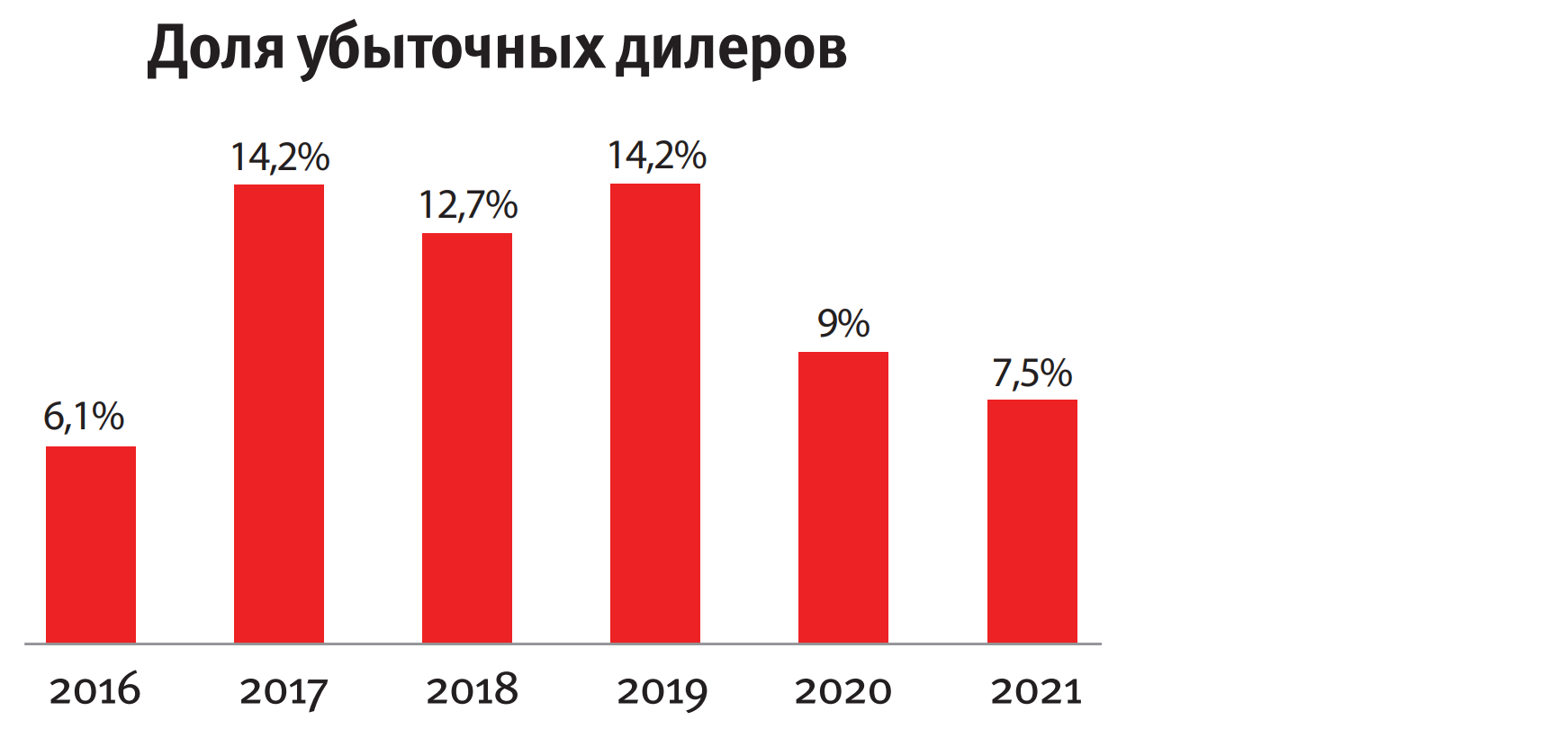

Последние два отчётных годовых периода показывают стремительный прирост продаж — около 30-40% год к году, что обеспечивалось хорошими результатами работы АПК, а также широкой доступностью инструментов финансирования и государственной поддержкой спроса на сельхозтехнику. Именно рост выручки продолжает оставаться основным драйвером финансового результата, который достигал в течение двух последних лет пиковых значений, невзирая на такой же стремительный рост операционных затрат, контроль которых, к слову, оставляет желать лучшего. Это важно подчеркнуть при рассмотрении особенностей текущего момента. Однако, учитывая традиционно низкую оборачиваемость в дилерском бизнесе, рост продаж не мог не сопровождаться привлечением дополнительных пассивов, как в виде кредитов, так и кредитных лимитов поставщиков, что также важно для оценки положения дел в 2022 году. Как бы то ни было, но последние два года позволили дилерам показать выдающиеся финансовые результаты, сопоставимые со значениями предшествующей пятилетки. Это позволяет сейчас дилерам более спокойно, хотя и не слишком комфортно, переживать текущие вызовы 2022 года, который является беспрецедентным.

За годы существования аграрный рынок переживал и курсовые стрессы, и высокие процентные ставки по заёмному капиталу, и дефицит техники, и катастрофическое затоваривание, и экстремумы спроса, но одно оставалось неизменным — технику и запасные части всегда можно было купить. Даже в пандемийные времена, когда начали разрушаться глобальные цепочки поставок, производители ощутили дефицит комплектующих и стали квотировать отгрузки и поднимать цены, техника всё равно была, хотя и в количествах, недостаточных для удовлетворения спроса. Но весной 2022 года многие западные компании одномоментно прекратили поставки в Россию, а российские предприятия за редкими исключениями сократили производство и отгрузки из-за проблем с импортными комплектующими, зависимость от которых резко обнажилась, как бы тяжело это ни было признавать в рамках проводимой политики импортозамещения.

Одновременно с этим было массово прекращено действие программ отсрочки платежей от вендоров, и дилерский рынок перешёл в режим предоплаты, включая требования вендоров аврального погашения ранее образовавшейся задолженности, в том числе, валютной по пиковым уровням курса. Стоит ли говорить, что курсовые разницы по итогам года выльются для дилеров в значительные потери? Дилеры попали в затруднительное положение, когда им параллельно с поисками источников капитала бизнеса (для осуществления расчётов и поддержания операционной деятельности) по взлетевшим ставкам и туманными перспективами пришлось решать непривычные вопросы замещения товаропотока. К слову, негативные эффекты ещё не в полной мере раскрылись и будут давать о себе знать в будущем. Какое-то время они демпфировались наличием переходящего остатка техники и запасных частей, которые быстро вымываются в условиях отсутствия пополнения, а сейчас рынок вошёл в период тотального дефицита и стремительного роста цен на 25-40% на технику и 30-70% на запасные части.

Выход из зоны комфорта, сопровождающийся первичными иллюзиями быстрого и успешного замещения европейской и американской сельхозтехники альтернативными брендами из дружественных стран и налаживанием каналов поставок оказался более длительным и болезненным, чем представлялось. Довольно быстро стало понятно, что выбор альтернатив не настолько широк, как хотелось бы. Ведь новые линейки машин способно предложить довольно малое число стран с развитым сельхозмашиностроением (особенно если речь идёт о технике, соответствующей принятым практикам хозяйствования в РФ и климатическим условиям).

Например, «новый» внешний рынок практически не имеет аналогов мощным тракторам и комбайнам, которые ранее предлагались ведущими западными компаниями, равно как не располагает и специфическими машинами, например, самоходными свеклоуборочными комбайнами. Немалые проблемы будут в дальнейшем связаны и с ввозом запасных частей: западные корпорации не только перестали поставлять их в Россию, но и приложили определённые усилия по мониторингу их закупок за рубежом с целью доставки в нашу страну, а также через прилегающие к нам страны, которые представлялись очевидным логистическим транзитом.

Проблемы эти можно охарактеризовать как системные и ответ на них до сих пор не найден. Хотя, конечно, альтернативные каналы закупок всё же пробивают себе дорогу. Тем не менее, важно понимать, что вряд ли представляется возможным заместить даже половину товаропотока из-за рубежа, равно как и заменить оригинальные запасные части ОЕМ-аналогами или дженериками. По нашим оценкам, предел этого замещения не выходит за рамки 20-30%. Остаётся нерешённым и вопрос закрытого для нашего рынка параллельного импорта, ведь западные марки формально остаются под защитой при пересечении границы РФ.

Под запретом

Надо отметить, что никто из западных игроков не делал пока однозначных публичных заявлений о выходе с российского рынка. Несмотря на это основными из них операционная деятельность на территории нашей страны была минимизирована (впрочем, продажи со складов в РФ продолжаются). Далее всех пошла копания John Deere, радикально оптимизировавшая штат своего представительства в стране. При этом целый ряд западных компаний, в основном предлагающих прицепную технику, продолжают свою работу в России.

В этой связи существенными представляются следующие моменты. Нет сомнений, что российский рынок обладает хорошим долгосрочным потенциалом и является значимым для отдельных производителей (для которых иногда выступает в качестве основного экспортного рынка). А значит (если думать на перспективу) необходимо трезво оценивать будущие стартовые позиции западных компаний, приостановивших у нас продажи. Ведь продовольственный бизнес находится в числе вечных, а, стало быть, рано или поздно санкционное давление начнёт ослабевать, и именно в этот момент лояльность клиентов, их оценка усилий бренда по продолжению в Россию если не поставок техники, то хотя бы обслуживания ранее проданных машин будет решающим фактором в последующем развитии компании на нашем рынке.

Теперь второе и не менее важное. Принятые в спешке на западной стороне ограничивающие экспорт документы были довольно общими в формулировках и потребовали последующего внимательного прочтения и детальной интерпретации для возможности практического применения, изложенного на бумаге. И тут выяснилось, что далеко не все компании оказались готовыми инвестировать в сложную процедуру разбора на «дозволенное» и «не разрешённое» и предпочли переждать, наблюдая за коллегами и их результатами. Этот процесс толкования документов с постоянным появлением новых трактовок идёт и по сей день, обрастая подробностями (с исключением из списков отдельных слов или брендов, часто в непубличном формате). Например, в июне и июле потребовалось сразу несколько уточнений к американским документам, которые в итоге, как оказалось, не запрещали поставки полевого оборудования и запасных частей к нему. Уточнения были сделаны с обоснованием проблематики мировой продовольственной безопасности за некоторыми запретами на ввоз самых мощных тракторов и компонентов для их производства. Соответственно, желание John Deere оставаться в РФ, было как бы отдано на откуп самой компании, которая могла бы выбрать: бизнес или потакание мнению элит и общества.

Похожая ситуация и с европейскими документами. Первоначально телескопические погрузчики и тракторы (исходя из «ограничительных» документов западных компаний) были интерпретированы как запрещённый к экспорту в Россию продукт, а теперь это, вроде, не совсем так. Тем не менее, в результате кропотливой работы юристов и технарей западных компаний постепенно очерчивается круг запрещённых к ввозу в нашу страну машин, компонентов и запасных частей. Какие-то компании даже вывели из каталогов эти позиции, более не поставляют их и обеспокоены своими возможными действиями, которые могут быть оценены как содействующие обходу санкций.

Остаётся в тени и ещё один немаловажный фактор, определяющий поведение производителей за пределами геополитических вопросов. Дело в том, что нарастает мировой кризис недопроизводства сельхозмашин. Незавидная для производителей компонентов ситуация пандемийного периода была помножена на дополнительные сложности, появившиеся в результате санкционной гонки, а это приводит не только к росту цен (напомню, индекс промышленной инфляции в еврозоне уже выше уровня в 30%), но и более длительным, не всегда прогнозируемым срокам производства. Как итог — недовыполнение планов производства (в некоторых случаях до 20-35%), сдвинутые на неопределённый срок графики отгрузок, затоваривание заводов почти готовыми, но не работоспособными машинами.

Неудивительно, что рынок Европы отреагировал появлением заметного дефицита бывших в эксплуатации машин и ростом цен на них. Получается, с одной стороны, очевиден приоритет удовлетворения спроса на б/у технику — это внутренний рынок западных стран, а с другой — такая ситуация даёт возможность имитации приостановки работы в России. Имей мы сейчас перепроизводство сельхозтехники, полагаю, было бы куда больше желающих продолжать бизнес в нашей стране. Подтверждением тому является и факт стремительного ввоза в Россию весной полевых машин, которые не нашли бы своего потребителя на местных рынках, например, широкозахватных сеялок, которые, в основном, производятся для нас европейскими заводами.

Время малых

Не вызывает сомнений, что все перечисленные события оказывают и будут оказывать своё воздействие на ландшафт нашего рынка. Происходящее сейчас не надо рассматривать в ключе итогового вида рынка — это лишь промежуточный вариант, который претерпит не одну итерацию изменений.

В ближайшем будущем возможны следующие сценарии развития ситуации.

-

Политика технологического суверенитета будет вести рынок к росту предложения отечественных компонентов и, соответственно, техники. Конкретные механизмы ещё пока только формируются, и сам путь займёт не один год, так как вопросы предстоит решить серьёзные, но вектор вполне очевиден — доля российских машин в перспективе будет расти.

-

На горизонте ближайшего года вряд ли стоит ожидать существенного реформирования состава дилерских сетей основных российских производителей. Соблазн привлечения партнёров из западного крыла дилерского сообщества довольно велик, но сдерживается опасением разворота, если корпорации всё же возобновят работу в России.

-

Развитие продаж отечественной техники будет сдерживаться предложением машин из дружественных стран — Китая, Турции, и, возможно, Аргентины и Бразилии.

-

Активность дилеров в поиске китайских партнёров приведёт к жёсткой конкуренции на рынке (в довольно узкой нише, надо признать), и эйфория быстро сменится непростыми вопросами заработка при необходимости преимущественно самостоятельно решать вопросы постпродажной поддержки.

-

Крупнейшие дилеры будут пробовать себя в роли дистрибьюторов некоторых новых брендов. Хотя путь этот мне представляется несколько тупиковым — у нас большая страна, а, стало быть, слишком много ресурсов надо задействовать, чтобы развернуть должную инфраструктуру: наладить поставку запасных частей, организовать логистику, создать сквозные ИТ-системы, единый маркетинг

и т. д. Поэтому, по мере укрепления бренда на рынке весьма вероятен переход к более классической модели работы.

-

Внутри дилерской среды обозначится выраженный крен в сторону дорожно-строительной или иной техники (просто в рамках следования за линейкой машин новых партнёров). Однако этот путь представляется сомнительным. Диверсификация — это, может, и неплохо, однако в этих сферах уже есть свои сложившиеся игроки, зачастую, более крупные, ищущие аналогичные ответы и идущие подобными же путями, поэтому лёгких побед я бы не ожидал.

-

Изменения в толковании санкционных ограничений уже приводят и будут, скорее всего, приводить к тому, что машины западного производства, которые имеют выраженный круг своих лояльных клиентов, разными альтернативными путями продолжат всё более широко заходить на наш рынок, хотя и не в былых объёмах, но в широкой номенклатуре.

-

Проблемы поставок запасных частей вряд ли найдут альтернативные системные решения. Поэтому сроки поставок будут оставаться длительными, логистика сложной, локально доступный ассортимент ограниченным, а цены довольно высоким. Хотя со временем я бы не исключал появления послаблений в этом вопросе со стороны корпораций.

-

Вызывающий опасения вопрос перехода к донорской модели обеспечения работы импортных машин я бы пока не рассматривал в алармистском ключе. Частные ситуации, безусловно, будут, но едва ли они станут системными в обозримом будущем. Конечно, есть номерные детали, находящиеся в ограничительных списках и прослеживаемые, однако, это всё же не авиационная история, где круг машин и пользователей очень узок.

-

Не исключено, что сельхозтоваропроизводители будут постепенно распродавать парки импортных машин, особенно в части старых и плохо поддерживаемых брендов, восстановление которых будет выглядеть избыточно дорогим или сложным. Равно как и дефицит техники или угрозы бесперебойности её работы могут привести к пересмотру севооборота в пользу большей площади паров на 2023 год.

-

Усилится и тренд к «гаражному бизнесу», когда успешные продавцы на энтузиазме будут пробовать себя как предприниматели. На их стороне будет потеря системности на рынке и слом уклада, множественность постепенно складывающихся каналов поставок, в том числе, через сопредельные страны, а также способность точечно фокусироваться на частных запросах и потребностях отдельных клиентов.

-

Цены на полевое оборудование продолжат свой рост в ближайший год. И высокий курс рубля будет подыгрывать внешним альтернативам. Опасаюсь, что ситуация на рынке будет предопределена не столько предложением в этом периоде, сколько экономикой АПК, а именно — пока не очень высокими ценами на продукцию в условиях роста затрат и предоплатной модели закупок.

-

Рост цен и маржинальности, с оглядкой на риски и операционные сложности, вряд ли приведут к существенному сокращению выручки дилеров, хотя внутри дилерского рынка произойдёт перераспределение. Крупнейшие игроки в массе своей потеряют в цифрах, в том числе, не найдя должного замещения товаропотоку, хотя это и не принесёт им существенных затруднений благодаря запасу прочности. Мелкие же, напротив, выиграют, а вот среднему слою, возможно, будет довольно сложно пережить вызовы.

Таким образом, рынок будет штормить, будут потеряны былые, в том числе ценовые ориентиры, он станет более стихийным и ситуативным, требующим постоянных адаптационных мероприятий и нешаблонных управленческих решений, что всегда было слабой стороной дилерского бизнеса, привыкшего к очевидным шагам и простым решениям. Надеюсь, что на выходе мы получим качественно более сильный рынок, как это и должно быть в ситуации серьёзных вызовов. Тем не менее, остаётся вопрос: как рынок проживёт период от «сейчас» до «всё решим», как это постулируется на государственном уровне. Сама возможность и способность решить текущие вопросы, пусть и не полностью, больших сомнений не вызывает, но и пропускать этот временной интервал, оставляя его без внимания государства, также было бы странно.