Журнал «Агроинвестор»

Поздняя весна и засушливое лето перед стартом уборки вызывали у аграрного сообщества опасения за будущий урожай. Некоторые аналитики прогнозировали, что производство пшеницы упадет до 60 млн т. Однако, несмотря на сокращение сбора, он все равно будет высоким и может стать третьим по объему за всю историю страны

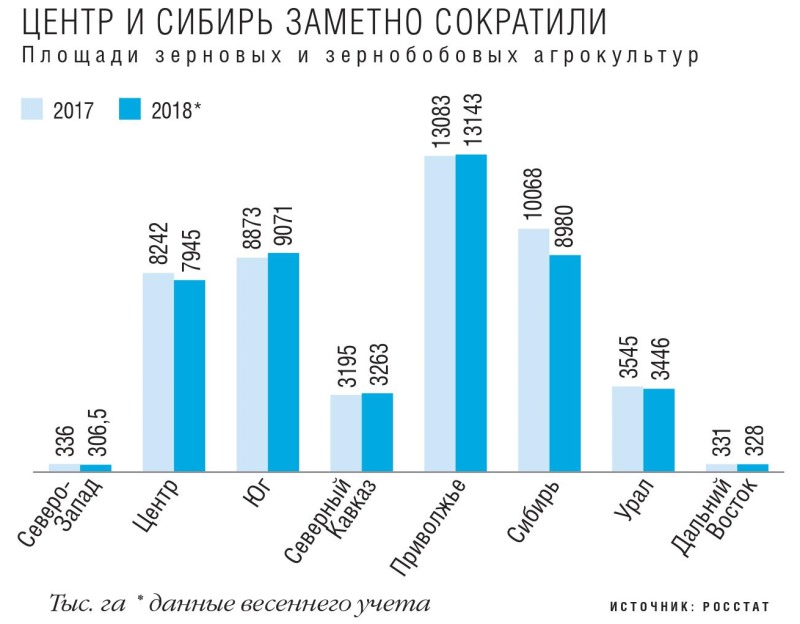

По данным Минсельхоза на 22 октября, зерновые и зернобобовые агрокультуры были обмолочены с площади 43,4 млн га (в 2017-м — 44,7 млн га). Валовой сбор в бункерном весе составил на тот момент 111,8 млн т. На ту же дату годом ранее российские аграрии собрали на 21,3 млн т больше. Пшеницы было получено 73 млн т против 87,6 млн т в прошлом году. Финальный объем урожая в зачетном весе будет зависеть от того, какая будет рефакция, говорит руководитель зернового направления Института конъюнктуры аграрного рынка (ИКАР) Олег Суханов. Из года в год этот показатель меняется, и мониторинг регионов, который провела компания, показал, что в этом году доля потерь и отходов будет меньше, чем в 2017-м.

Плохую погоду преодолели

В конце октября агроведомство прогнозировало, что итоговый урожай составит 109 млн т (в 2017-м — 135,4 млн т). Такой объем, говорил министр сельского хозяйства Дмитрий Патрушев, «позволит гарантировать растениеводам хорошие цены, а также обеспечить внутренние потребности страны в зерне и растущие экспортные поставки».

ИКАР оценивает сбор в 110,5 млн т зерна, в том числе 70,5 млн т пшеницы. «В октябре очень активно урожай собирала Сибирь, и наши сентябрьские опасения, что часть посевов уйдет под снег или обмолот будет идти при плохой погоде, что могло привести к потерям и снижению урожайности, сошли на нет, — рассказывает Суханов. — Погода в округе сложилась отличная, пшеницу убирали в нормальных условиях, в двадцатых числах октября уборка была практически завершена».

По прогнозу аналитического центра «СовЭкон», урожай зерновых и зернобобовых составит до 109 млн т (69,8 млн т пшеницы). «Оценку кукурузы в октябре мы понизили до 9,8 млн т из-за чрезвычайно низкой урожайности на Юге, — отмечает директор «СовЭкона» Андрей Сизов. — Ячменя получим около 16,7 млн т».

Аналитический центр «Русагротранса» ожидает сбор на уровне 109,7 млн т. Это третий результат по величине после рекордов 2016 и 2017 годов, подчеркивает руководитель центра Игорь Павенский. Урожай пшеницы может достигнуть 70,1 млн т. «Ячменя и кукурузы соберем 16,8 млн т (20,6 млн т годом ранее) и 10,5 млн т (13,2 млн т) соответственно, — говорит он. — Для первой агрокультуры это будет минимальный уровень с 2013 года, для второй — с 2012-го».

Урожай зерна в этом году будет на уровне от 107 до 110 млн т в зачетном весе, считает президент Российского зернового союза (РЗС) Аркадий Злочевский. «Да, это более чем на пару десятков миллионов тонн меньше, чем годом ранее, но такое снижение не является проблемой, потому что этого объема с лихвой хватает для удовлетворения всех потребностей страны», — уверен он.

2018 год стал для производителей зерна очень тяжелым с точки зрения погоды, обращает внимание Сизов. Во многих регионах были засушливые весна и лето, а, например, в Сибири — слишком холодный май со снегом. Поэтому для таких погодных условий Россия собрала «очень приличный урожай». «Аграрии вышли на новый уровень технологий, доказали, что даже при плохой погоде могут показывать высокое производство, — говорит эксперт. — И если еще в начале сезона были популярны оценки сбора в районе лишь 60-62 млн т пшеницы, то по факту мы соберем около 70 млн т, это уже очевидно».

Погодные условия были непростые, соглашается Павенский. В Поволжье и на Юге урожайность существенно снизилась из-за засухи. При этом в ПФО это привело к росту доли продовольственной пшеницы, отмечает он. В Центре условия были преимущественно благоприятными, но качество зерна пострадало из-за дождей во время уборки, что, напротив, вылилось в увеличение доли фуражной неклассной пшеницы. Сбор в Сибири и на Урале удалось провести без высоких потерь благодаря сухой и аномально теплой погоде во второй половине сентября и первой половине октября. Однако из-за дождей в период созревания качество зерна в этих округах несколько ухудшилось по сравнению с прошлым годом. «Конечно, влияние погоды на урожай было значительным, в то же время благодаря существенному росту уровня агротехнологий сбор оказался на достаточно высоком уровне», — вторит Павенский Сизову. Еще лет пять назад столь неблагоприятные условия во время сева, созревания и уборки как в центральноевропейских регионах, так и на Востоке привели бы к падению урожая до 90-95 млн т, считает он.

Злочевский возражает: нынешнее снижение валового сбора стало главным следствием плохой конъюнктуры предыдущего сезона. «Многим аграриям просто не хватило денег внести больше удобрений, защитить растения от рисков, поэтому теперь мы и несем потери урожая», — говорит он. Уменьшение производства основных зерновых агрокультур наблюдается в этом году по всем округам, отмечает Суханов. Свою роль сыграла не только погода, вылившаяся в снижение урожайности, но и сокращение посевов по отдельным регионам. «Некоторые аграрии уменьшили площади пшеницы, поскольку цены в сезоне-2017/18, особенно в начале, были на нее низковаты, — поясняет эксперт. — Предпочтение отдавали масличным агрокультурам, посевы которых в текущем году рекордные».

Сами аграрии в сокращении сбора винят преимущественно погоду. В самарском агрохолдинге «Зерно жизни» (входит в «СИНКО») урожай зерновых получился меньше, чем годом ранее. Всего зерна собрали около 150 тыс. т против 197 тыс. т в 2017-м. Урожайность яровых агрокультур упала почти вдвое, озимые тоже дали меньше из-за низких запасов влаги с осени. «Но это стандартный для нас сбор, в прошлом году показатели были рекордные», — обращает внимание директор компании Андрей Зорин. В «Агроко» (Белгородская область) урожай озимых получился неплохой, а вот яровые тоже подвели — минус 30% с каждого гектара, рассказывает гендиректор компании Алексей Иванов. «Зато не было проблем с уборкой, завершили ее к середине сентября, так как погода благоприятствовала», — доволен он.

Ставропольский агрохолдинг «Энергомера» работает по технологии no-till. Именно это, по словам гендиректора компании Сергея Чебаненко, позволило получить на озимых неплохую урожайность — в среднем около 54 ц/га. А вот сбор яровых, как и у остальных, значительно сократился. Например, гороха собрали на 20 тыс. т меньше, чем в прошлом году. «Сказалась засуха: если развитие озимых посевов зависит от запасов влаги в почве с осени, то яровых — от весенних дождей, — рассказывает топ-менеджер. — Весна у нас была поздняя, в апреле выпало меньше половины месячной нормы осадков, в мае — треть, а после этого 58 дней жара стояла в 34 градуса. В таких условиях яровые не могут обеспечить сколько-нибудь значимой урожайности».

Дефицита не будет

Снижение валового сбора зерна в этом году будет значительным лишь по сравнению с двумя предыдущими годами, которые были действительно рекордными. По оценкам «Финама», урожай-2018 должен составить 104-106,5 млн т. Это действительно на 20% ниже, чем годом ранее, но больше, чем показатели других лет, когда погодные условия не слишком способствовали и севу в срок, и вызреванию, и сбору, рассуждает аналитик компании Алексей Коренев. «Более того, предыдущие два сезона в какой-то степени оказались кошмаром для хлеборобов: в стране не оказалось соответствующих мощностей для перевалки, транспортировки и хранения урожая такого масштаба», — обращает внимание он. Ощущалась острая нехватка вагонов для доставки зерна в черноморские порты, не хватало возможностей существующих элеваторов и т. д. Из-за этого немалая часть урожая в итоге была утеряна. Сокращение сбора действительно облегчило логистику, подтверждает Зорин. «В этом году у нас нет проблем с перевозкой, с хранением зерна: прошлогодние рекордные объемы доставили нам немало хлопот», — говорит он.

Минус 25-30 млн т — это существенное снижение для рынка, считает замначальника департамента стратегического развития и экономического прогнозирования Центра экономического прогнозирования Газпромбанка Дарья Снитко. «В целом урожай не так уж и плох в сравнении со средним пятилетним показателем, и его хватит для внутренних нужд и экспорта. Однако в прошлом году экспортеры сильно увеличили объемы и будут стремиться сохранить наработанное на экспортных рынках, поэтому вывоз будет давить на баланс», — полагает она.

Сбор зерна в этом году не низкий, спорит коммерческий директор «Глобэкс грейн» (входит в топ-30 экспортеров зерна) Александр Григорьянц. «Да, он меньше, чем в прошлом году, но выше среднего по ряду предыдущих лет», — говорит он. Однако с учетом того, что урожай в большинстве регионов собирали в хорошую погоду, его не потребовалось везти на элеваторы и сушить. Поэтому очень много зерна лежит в самих хозяйствах. А с учетом того, что хранилища заполнены не полностью, создается видимость уже наступающего дефицита, разъясняет топ-менеджер.

Больше всего сокращением сбора встревожены потребители на внутреннем рынке — переработчики и животноводы. Последним точно не стоит опасаться дефицита фуражного зерна: его Россия на внешние рынки не поставляет, подчеркивает Злочевский. «Понятно, что представителям мясной отрасли хочется, чтобы цены на сырье для комбикормов были пониже, — комментирует эксперт. — Но за рубеж мы продаем преимущественно продовольственное зерно, фураж тут ни при чем». К тому же, добавляет он, качество нынешнего урожая тоже не лучшее, а значит, доля кормового зерна в общем объеме будет достаточно большой.

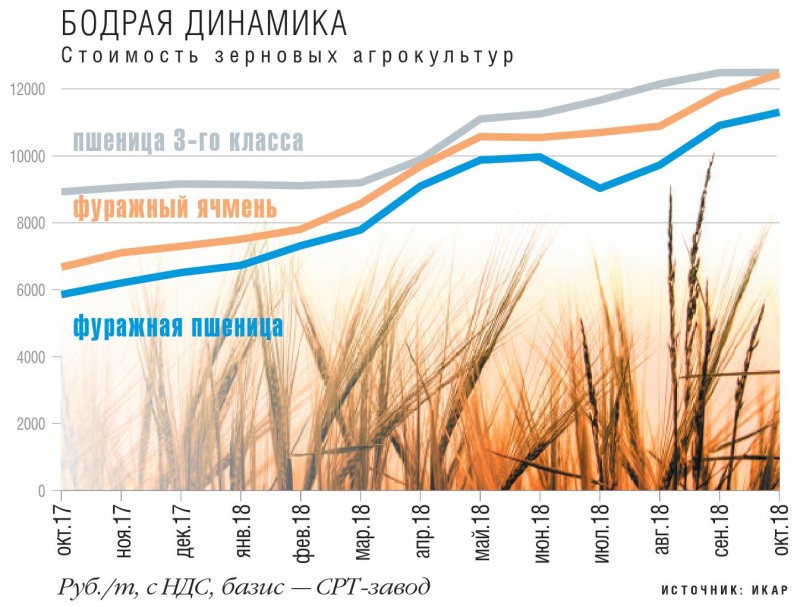

Дефицита фуражного зерна в сезоне-2018/19 не ожидается, подтверждает Павенский. По информации Центра оценки качества зерна, доля фуражной пшеницы на середину октября уменьшилась и находилась на уровне 28,3% против 31,5% в 2017-м. В то же время доля пшеницы четвертого класса увеличилась с 44,1% в прошлом году до 46% в этом, а она также часто используется на переработку в комбикорма, добавляет эксперт. «Цены на фуражную пшеницу в центральноевропейской части находятся на уровне около 9 тыс. руб./т EXW без НДС, и они не являются рекордными, — подчеркивает он. — Подобные ценовые уровни имели место в сезоне-2015/16».

Тем не менее рост цен на зерно выльется в повышение себестоимости производства мяса, но не сейчас, а примерно через полгода, считает независимый эксперт мясного рынка Мушег Мамиконян. «Пока у животноводов есть запасы кормов или уже законтрактованное ранее по более низким ценам сырье для их производства, поэтому негативный эффект от удорожания зерна будет иметь отложенное действие», — полагает он.

«Урожай снизился, корма подорожали, — констатирует совладелец липецкой «Экоптицы» Марк Ванденбург. — Если бы мясо тоже пропорционально росло в цене, мы бы не беспокоились, но пока этого не происходит». Чтобы застраховаться от еще большего возможного роста цен во второй половине зернового сезона, компания активно вела закупку сырья для комбикормов, а также самих кормов впрок в сентябре-октябре. А это требует дополнительного финансирования и добавляет затраты на хранение. Кроме того, добавляет Ванденбург, в цене выросло не только зерно, подорожал и соевый шрот, и другие составляющие комбикорма. «Цены же на нашу продукцию последнее время стоят на месте, и увидим ли мы в дальнейшем увеличение стоимости, пока непонятно», — говорит он.

Конечно, себестоимость свинины и мяса птицы сильно зависит от стоимости зерна, но в последние месяцы производителям удавалось хотя бы частично отыгрывать наблюдающийся на рынке рост цен на сырье для кормов, комментирует эксперт ИКАР Анна Кудрякова. Так, например, по итогам сентября оптовые цены на мясо бройлеров в России достигли максимальных значений за всю историю наблюдений, обращает внимание она. Тогда тушка цыпленка-бройлера в крупном оптовом звене подорожала на 8,5% до рекордных 123-128 руб./кг. Стоимость филе грудки выросла до средних значений в 230-240 руб./кг, крыла — 70-75 руб./кг, окорочка — 115-120 руб./кг, перечисляет Кудрякова. В октябре рост цен продолжался. «Такая динамика связана с сохраняющимся дефицитом на рынке, в том числе по тушке и филе грудки», — поясняет эксперт. — Текущий уровень предложения и низкий объем остатков пока позволяют производителям удерживать цены на таком уровне, а значит, последствия роста стоимости зерна не будут критичными».

Свинина в конце августа тоже была «очень дорогой», добавляет Кудрякова: полутуши второй категории стоили в опте более 198 руб./кг. Хотя к середине октября их цена просела до 158 руб./кг, это все равно было на 15-20 руб./кг больше, чем годом ранее. Хотя и зерно в прошлом году было дешевле, признает эксперт. «Вполне возможно, что стоимость свинины до конца года будет демонстрировать и положительную, и отрицательную динамику, но значительного снижения относительно уровня октября не ожидается», — заключает она.

В следующем году цены будут формироваться главным образом под воздействием динамики предложения, считает руководитель направления стратегического маркетинга дирекции по коммерческой и маркетинговой стратегии группы «Черкизово» Андрей Дальнов. Будет расти производство говядины, свинины. А вот выпуск мяса индейки, вероятно, снизится: в этом году от гриппа птиц пострадали ведущие игроки. Баланс рынка будет зависеть от производителей мяса бройлеров. Если производство удастся восстановить, то средние цены в волатильном оптовом канале в 2019 году не будут сильно отличаться от средних цен текущего года, считает он. «Но рынок мяса весьма изменчив, и вероятность резких колебаний сохраняется», — добавляет Дальнов.

Тест пройден

Андрей Сизов, Директор аналитического центра «СовЭкон»

В текущем сезоне российские аграрии успешно прошли тест на готовность справляться с неблагоприятными погодными условиями. Теперь тест должны пройти власти, которым нужно показать, что они готовы вести предсказуемую понятную политику в области регулирования экспорта, а точнее, отсутствия такого регулирования. Тем более что нынешние темпы вывоза зерна полностью соответствуют тому направлению по увеличению общего экспорта продовольствия, которое было задано указами президента.

Будет ли запрет

Несмотря на уменьшение валового сбора, экспорт зерна идет гиперактивными темпами и из месяца в месяц превышает прогнозы аналитиков и рекордные показатели отгрузок прошлых лет. Именно этот факт заставляет животноводов волноваться, а правительство задумываться о введении ограничений на вывоз. С июля по сентябрь ежемесячно за рубеж поставлялось более 5 млн т зерна, и, скорее всего, столько же будет экспортировано в октябре, прогнозировал Олег Суханов тогда. В итоге за четыре месяца вывоз всех зерновых агрокультур может составить около 20 млн т, в том числе более 16 млн т пшеницы. А это половина всего экспортного потенциала сезона-2018/19, констатирует он. Оставшиеся 50% придется растянуть на остаток сельхозгода, то есть примерно по 2 млн т в месяц. «Это достаточно скромные цифры и для нашего рынка, и для мирового, мы давно так мало не экспортируем, — обращает внимание эксперт. — Последние сезоны мы в среднем поставляли за рубеж по 3,5-4,5 млн т ежемесячно».

Самая низкая оценка вывоза пшеницы, по мнению Злочевского, — 30 млн т. «Изначально рекордные темпы экспорта в октябре стали постепенно замедляться, — отмечает он. — Если такая тенденция сохранится, то до Нового года мы этот объем не освоим». Однако чем больше страна будет продавать зерна за рубеж, тем выше это будет поднимать внутренние цены и тем меньше станет стимулов для вывоза.

Тот урожай, который собрали российские аграрии в этом году — «абсолютно рабочий», говорит топ-менеджер компании, входящей в топ-10 экспортеров зерна. И это подтверждают рекордные темпы экспорта. «Конечно, в дальнейшем такие активные отгрузки приведут к сокращению предложения в экспортоориентированных регионах, но никакой критической ситуации, которая бы сильно влияла на наш бизнес, мы не видим», — утверждает он. Сама компания тоже активно отгружает зерно. Хотя итоговый объем, по словам топ-менеджера, будет меньше, чем в предыдущем сельхозгоду. Короче будет и сам сезон экспорта. Вывозить в апреле-июне уже практически будет нечего, полагает он. Сами же ограничения на экспорт не так страшны, как неопределенность по этому вопросу. «Если бы нам сказали, что с 1 февраля вывоза не будет или введут пошлины, то нам было бы спокойнее, — говорит топ-менеджер. — Да, неприятно, но можно работать, принимать решения. А когда пугают, но ничего точно не сообщают — это намного хуже, чем любые запреты».

В январе-феврале легкодоступное зерно для вывоза в стране и без каких-либо ограничений закончится, и экспортная история «схлопнется» сама собой, соглашается Суханов с участником рынка. Экспортеры могут пытаться вести закупки в дальних регионах, но стоимость логистики, а также сложности с ней не позволят отгрузить оттуда достаточно большие объемы, считает он. По прогнозу ИКАР, общий вывоз зерна по итогам текущего сезона составит 39-40 млн т, в том числе 32,5-33,5 млн т пшеницы, 3,5-4 млн т ячменя и около 2 млн т кукурузы.

По оценке «СовЭкона», объем экспорта в сезоне-2018/19 составит около 43 млн т зерна, в том числе 33,5 млн т пшеницы. Прогноз Павенского — 41 млн т, включая 34,8 млн т пшеницы, 3,8 млн т ячменя и 1,7 млн т кукурузы. «Мы останемся лидером по поставкам пшеницы, существенно опередив США и ЕС, и, возможно, удержим третье место по вывозу ячменя после Австралии и Евросоюза», — верит эксперт.

«Глобэкс грейн» экспортирует зерно преимущественно через порты Прибалтики и в Азербайджан, рассказывает Григорьянц. На бизнесе компании в этом году негативно сказываются два фактора. Во-первых, изменение внутренних цен на зерно. Отечественные переработчики (мукомолы, комбикормовые заводы, птицефабрики) в свете поступающей информации о более низком урожае стали наращивать запасы, скупая зерно в близлежащих хозяйствах. Например, в ЦФО доля фуража в общем сборе все-таки уменьшилась, и комбикормщики стали повышать стоимость, закупая его практически по цене продовольственного. Во-вторых, сохраняется проблема согласования вывоза зерна в прибалтийском направлении. Заявки на перевозку через Прибалтику необходимо подавать и утверждать заблаговременно, обычно до 15 числа предыдущего месяца. При этом железная дорога сильно занижает объемы, разрешенные к перевозке. «Например, на октябрь нам согласовывали лишь 5% заявленного к экспорту, — недоволен топ-менеджер. — Каждый раз мы не знаем, сколько в итоге нам удастся отгрузить, такая непредсказуемость очень негативно влияет на бизнес, мешает планировать работу».

Доходность экспортных операций в текущем сезоне очень низкая и сопоставима с прошлогодним уровнем, утверждает Григорьянц. По его мнению, ситуация может улучшиться, если снизится стоимость логистики, но этого не происходит. Расходы в порту тоже растут из-за более долгого оформления грузов, связанного с усилением контроля Россельхознадзора за качеством экспортируемого зерна и, как следствие, простоем судов. В то же время рост цен на внешнем рынке незначителен и нивелируется укреплением рубля, рассказывал топ-менеджер в конце октября. Поэтому в перспективе значительного роста маржинальности бизнеса он не ждет.

Гречиха vs рис

Ситуация с производством популярных российских крупяных зерновых агрокультур — риса и гречихи — пока складывается неоднозначная, рассказывает замгендиректора ИКАР Ирина Глазунова. С одной стороны, посевы и той и другой позиции в этом году сократились. С другой, рис показал высокую урожайность, поэтому уменьшение площадей будет компенсировано за счет сбора с гектара и производство в итоге может быть на сопоставимом с прошлогодним уровне (0,98 млн т). Объемы гречихи снизятся до 0,88-0,9 млн т (в 2017-м — 1,52 млн т), а значит, стоит ожидать роста цен, считает эксперт.

В то же время увеличению стоимости риса может способствовать активизация его экспорта. «В начале ноября Россия готовится подписать долгосрочное соглашение с Турцией о торговле и поставках в эту страну в том числе риса, — знает Глазунова. — Наши рисоводы возлагают на этот договор большие надежды, ведь если вывоз будет высоким, это подстегнет цены, которые стагнируют в течение длительного времени». Однако и здесь все неоднозначно. В прошлом сезоне, напоминает эксперт, покупатели как внутреннего рынка, так и внешнего частично переориентировали спрос с рисовой крупы на гречневую, так как последняя вследствие высокого урожая стоила очень дешево.

Цены могут вырасти еще

Тем не менее в этом сезоне в выигрыше окажутся все основные игроки рынка за счет серьезного увеличения цен после прошлогоднего провала. Больше всего заработают сельхозпроизводители, считает Павенский. «Мукомолы также получили возможность увеличивать цены на свою продукцию, тогда как в прошлом году рынок муки характеризовался перепроизводством и стагнацией», — обращает внимание он. Экспортеры смогут удержать маржу на высоком уровне за счет роста экспортных цен и снижения курса рубля к доллару по отношению к 2017-му.

После падения прошлого сезона цены возвращаются на прежние уровни, увеличившись с начала сельхозгода к октябрю в среднем на 30%, рассказывает Злочевский. Впрочем, до исторических максимумов они еще не доросли, хотя такие перспективы и есть. «Следует учитывать, что прошлые рублевые пики стоимости зерна состоялись при принципиально другом курсе (около 32 руб./$1), а сейчас доллар подорожал более чем вдвое, — обращает внимание эксперт. — Зачастую, говоря о том, как выросло в цене зерно, некоторые не задумываются об издержках, которые несут аграрии при его производстве, при этом значительная часть этих затрат привязана как раз к валюте». В текущем году только одно топливо подорожало на 50%, увеличилась стоимость и других средств производства. Все это нужно закладывать в цену зерна, уверен Злочевский.

Сложившая ситуация говорит о том, что вряд ли стоит ждать низких цен на внутреннем рынке, полагает Суханов. Даже несмотря на намерения государства реализовать из интервенционного фонда 1,5 млн т (соответствующее распоряжение премьер-министра России Дмитрия Медведева было опубликовано в начале октября), ценовая конъюнктура вряд ли сильно изменится. Во-первых, это в принципе не такой значимый для рынка объем. Во-вторых, речь идет не о 1,5 млн т, например, продовольственной пшеницы, а всего зерна в целом, то есть в продаже будут доступны и фуражная пшеница, и ячмень, и рожь, отмечает эксперт. В-третьих, цены реализации достаточно высоки, так как по требованию Минфина они не должны быть ниже стоимости заготовки с учетом НДС. Поэтому значительного влияния на рынок ждать не стоит.

Цены на продовольственную пшеницу с протеином 12,5% на базисе CPT Юг уже к середине октября достигли уровня в 13,2-13,6 тыс. руб./т — это самые высокие уровни за всю историю наблюдений, акцентирует внимание Павенский. Цены EXW на Юге тоже увеличились до максимальных уровней с начала 2015 года — до 11,9-12,2 тыс. руб./т (в прошлом году — 8,2 тыс. руб./т), в Центре — до 10,6-10,7 тыс. руб./т (7 тыс. руб./т), в Сибири и на Урале — до 8,5 тыс. руб./т против 5,5 тыс. руб./т год назад (все цены — без НДС). «Это безусловно скажется положительно на доходности сельхозпроизводителей, несмотря на сокращение урожайности, и уже привело к тому, что сев озимых выше плановых показателей и, скорее всего, будет больше уровня прошлого года, — полагает эксперт. — Это существенный вклад в формирование нового урожая 2019 года, так как урожайность по озимым на 60-80% выше, чем по яровым». Рост маржи также позволит увеличить вложения в удобрения, семена, сельхозтехнику, средства защиты растений, верит он.

Во второй половине сельхозгода цены во многом будут зависеть от курса валют. Но, вне зависимости от него, определенный рост стоимости зерна все-таки еще возможен, прогнозирует Суханов. Так, по его мнению, на внутреннем рынке продовольственная качественная пшеница может прибавить еще около 5-10% к средней стоимости октября. «Что касается остальных позиций, то, например, ячмень уже достаточно дорогой и стоит в районе пшеницы четвертого класса, вырасти в цене еще ему будет сложно, — считает эксперт. — А вот у кукурузы есть неплохие шансы увеличения стоимости до примерно 11 тыс. руб./т с 9,5-10 тыс. руб./т в октябре, так как в целом по стране урожай снизится» (продолжение темы — на стр. 38).

Экспортные цены на российское зерно в текущем сельхозгоду тоже существенно выше прошлогодних, обращает внимание Сизов. Первая волна увеличения стоимости пшеницы наблюдалась в начале сезона. Тогда агрокультура подорожала примерно со $180/т до $234/т. Потом был небольшой откат, а во второй половине октября пошла вторая волна роста, и цена вновь вернулась к $230/т. В 2019 году, не исключает эксперт, стоимость российской пшеницы может достигнуть уровня $250/т и выше. Впрочем, добавляет он, многое будет зависеть от государства. «Все с тревогой ждут новостей о том, будут или нет вводить ограничения на экспорт, — говорит он. — Если вдруг случится полное эмбарго, как это было в сезоне-2010/11, то одномоментно цены и черноморского, и мирового рынков покажут максимально возможный рост на десятки процентов за очень короткий промежуток времени. Но надеюсь, до закрытия вывоза все-таки не дойдет».

Аграрии тоже ожидают роста цен. «Энергомера» к концу октября весь урожай уже реализовала. «Продали по тем ценам, которые нас устраивали, хотя теоретически можно было бы и больше заработать», — признает Сергей Чебаненко. Весь урожай компании ушел на экспорт. В конце октября пшеница четвертого, пятого классов стоила в Ставропольском крае 11,5-12,5 тыс. руб./т, за третий давали более 13 тыс. руб./т. В прошлом году «потолок» цены соответственно был 8-9,2 тыс. руб./т и 10 тыс. руб./т максимум, добавляет топ-менеджер. «В целом это хороший год по зерновым, — констатирует он. — Доходность получили приемлемую: немного ниже плана, но тем не менее выше, чем в прошлом году, и достаточно, чтобы вести расширенное воспроизводство».

«Зерно жизни» свою продукцию пока реализовывало только точечно. Основная часть урожая в конце октября лежала на элеваторе. «Ждем удачный момент для продаж», — пояснял Зорин тогда. Компания «Агроко» в то же время большую долю собранного зерна уже реализовала: пшеницу на экспорт, а остальные агрокультуры — внутри страны. Стоимость ячменя выросла почти вдвое, продовольственной пшеницы — примерно на 40%, кукурузы — на 70%, рассказал Иванов.

В цене растет не только зерно

Андрей Дальнов, Руководитель направления стратегического маркетинга дирекции по коммерческой и маркетинговой стратегии группы «Черкизово»

Рост цен на зерно влияет на рентабельность животноводов отрицательно. И дело не только в снижении урожая, но и в сохранении высоких темпов вывоза за рубеж, чему способствует низкий курс национальной валюты. Наравне с зерном негативное влияние на рентабельность производителей мяса оказывают и рекордно высокие цены на соевый шрот. При этом если в случае с зерном ситуация вполне рыночная, то стоимость соевого шрота отчасти является следствием действий регулятора: до 70% производства кормов в европейской части России «замкнуто» на переработку сои в Калининградской области.

Снижение рентабельности из-за высоких цен на соевый шрот в животноводстве имеет дополнительный непредвиденный эффект: производителям приходится искать альтернативные рецептуры корма. Но новые формулы чаще всего оказываются менее эффективными. Производство снижается, и цены на мясо закономерно растут.

Урожай-2019

Структура площадей в следующем году будет зависеть от того, как будет выглядеть конъюнктура зернового рынка в ближайшие месяцы. «Если правительство пойдет на поводу у животноводов и начнет закрывать экспорт, а мы уже видим некие тренды в этом направлении, то это не позволит восстановить экономику сельхозпроизводства», — считает Аркадий Злочевский. Результатом такой ситуации может стать дальнейшее снижение инвестиций в технологии в следующем сезоне. При введении ограничений на вывоз в России не исключено повторение аргентинского сценария, опасается он. Еще в середине 1990-х наша страна была потребителем аргентинского зерна, но после одного из неурожаев в Аргентине местное правительство ввело экспортные пошлины на пшеницу, что привело к сокращению площадей и переориентации аграриев на другие агрокультуры. В итоге свое место на мировом рынке южноамериканская республика потеряла. «Не хотелось бы повторения этой истории и у нас, — говорит эксперт. — Рынок сам себя отрегулирует, никакого перевывоза в принципе быть не может».

Маржинальность зернового производства в сезоне-2018/19 вырастет, уверен Олег Суханов. Рост цен уже привел к тому, что с вероятностью 90% в России будет рекордная площадь сева озимых агрокультур. «По планам Минсельхоза она не рекордная и должна была составить 17,1 млн га, но планы уже превышены на 250 тыс. га, и, вероятно, будет плюс 300 тыс. га, если не больше, — говорил эксперт в середине октября. — Правда, посевам отдельных регионов угрожает засуха, но если в ближайшие пару недель пройдут дожди, то ситуация выправится. Тогда озимые в нормальном состоянии уйдут в зиму, и это станет неплохим задатком для получения хорошего урожая в следующем году».

Опрошенные «Агроинвестором» сельхозпроизводители значительно менять структуру площадей в 2019 году не планируют. Севооборот «Энергомеры» статичен. Размер площадей той или иной агрокультуры может быть скорректирован в зависимости от года плюс-минус на несколько процентов, но только потому, что того требует агротехнология. «Если мы сейчас сломаем севооборот в угоду конъюнктуре рынка, то последствия могут быть непредсказуемыми», — говорит Сергей Чебаненко.

«Зерно жизни» посеяло озимые в начале сентября. Однако, несмотря на то, что сев прошел хорошо, к концу октября всходы были только на 50% площадей, вторая половина находилась в критическом состоянии. «Дождей было мало, прошли они в последний момент. Конечно, до весны еще нужно дожить, но есть вероятность, что какую-то часть придется пересевать», — признает Зорин.

«Агроко» фундаментально корректировать севооборот не планирует. «Мы думали добавить нишевых — нут, горчицу, рыжик, но цены на них очень волатильны, они могут быть как очень доходными, так и провальными, — рассказывает Иванов. — Поэтому решили сконцентрироваться не на спекулятивных поисках, а на эффективности собственного производства: хотим производить больше с меньшими затратами и стабильно высокой урожайностью». В сентябре озимые компания уже отсеяла. Благоприятствовавшая уборке погода была не так хороша для сева, поэтому изначально были опасения, удастся ли получить всходы. Однако в критический момент прошли обильные дожди, и ситуация нормализовалась.