Журнал «Агроинвестор»

Многие инвесторы стараются хоть отчасти повторить успех одного из богатейших бизнесменов мира — Уоррена Баффетта, оценивая объекты вложений по его критериям. Они выражены в баллах и объединены в «тест Баффетта». Ранее «Агроинвестор» уже анализировал по его методике публичные российские агрокомпании и решил провести повторные тесты

Три года назад «Агроинвестор» провел «тест Баффетта» для холдинга «Русагро», с помощью аналитиков оценив бизнес компании по критериям самого известного и успешного инвестора в мире. Тогда вердикт был однозначным: Уоррен Баффетт вполне мог бы купить акции группы. Причем из трех публичных компаний агросектора, которые проверялись по этой методике, только она смогла преодолеть необходимый рубеж в 4 балла. С тех пор компания выросла, улучшила операционные и финансовые показатели, расширила географию бизнеса и еще больше диверсифицировала его, что, по логике, должно способствовать повышению интереса инвесторов. В прошлом году «Русагро» провела SPO, в ходе которого привлекла $250 млн. Однако, несмотря на позитивную динамику, при повторном тестировании оценки аналитиков по шести пунктам из одиннадцати оказались хуже, чем в 2014 году.

Много негативных факторов

Хотя итоговая оценка доступности информации о бизнесе «Русагро» ниже, чем в прошлый раз, с этой точки зрения компания продолжает работать на хорошем уровне. Как и прежде, она ежеквартально публикует финансовые и операционные показатели, проводит конференц-звонки, а по итогам года представляет достаточно полные отчеты, говорит гендиректор консалтинговой компании «А8 Практика» Андрей Морев. Аналитик IFC Markets Дмитрий Лукашов считает, что холдинг дает достаточно подробную информацию о своем бизнесе и финансах. «Поскольку глобальные депозитарные расписки (GDR; 5 GDR = 1 акция) „Русагро“ торгуются не только на Московской, но и на Лондонской фондовой бирже, это обязывает ее быть „информационно прозрачной“», — отмечает он. Однако аналитик «Финам» Тимур Нигматуллин замечает, что в ежеквартальных отчетах по отдельным статьям расходов хотелось бы получать больше данных. Тем не менее по российским меркам качество раскрытия информации хорошее, резюмирует он.

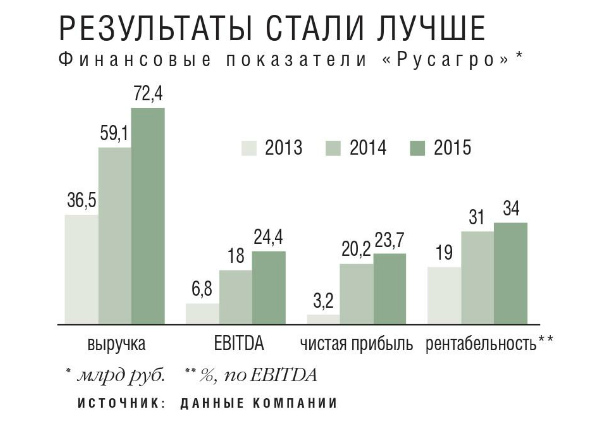

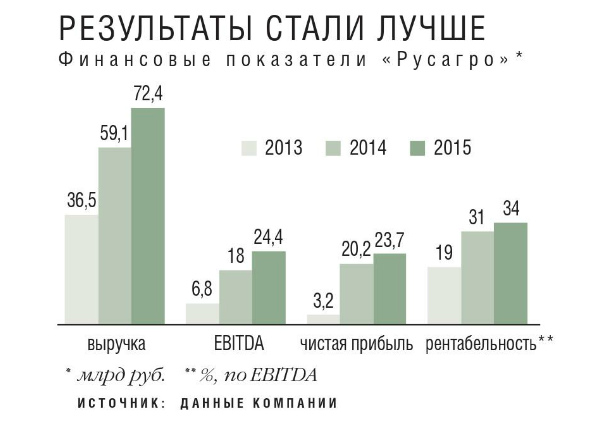

В том, как группа проявила себя за последние годы, мнения аналитиков разошлись. На фоне ответных мер России на санкции Запада и политики замещения импорта чистая прибыль «Русагро» увеличилась в несколько раз, что способствовало росту валютных котировок ее GDR примерно втрое с января 2015 года, обращает внимание Лукашов. По его мнению, это отличный результат. Однако в последних отчетах финансовые показатели компании выглядят достаточно слабо, что отразилось на динамике котировок расписок на Московской бирже — они находятся в нисходящем тренде с начала 2016 года, добавляет Нигматуллин. «Несмотря на увеличение выручки на 10% за девять месяцев 2016-го, маржа скорректированной EBITDA просела на 13 п. п. до 21%, — сравнивает он. — Причиной стал опережающий рост расходов, нестабильность объемов господдержки, волатильность цен на сырье и продукцию». При этом диверсификация и вертикальная интеграция бизнеса лишь частично нивелировали негативные факторы.

В последние три года «Русагро» показывала рост выручки и EBITDA, а также наращивала объемы производства в традиционных сегментах бизнеса и успешно осуществляет инвестиционную политику. В то же время за девять месяцев прошлого года EBITDA и чистая прибыль, а также рентабельность этих показателей значительно снизились, соглашается Морев. Он тоже отмечает, что холдинг зависит от уровня господдержки, которая сейчас сокращается, а это отрицательно влияет на бизнес.

Лидер по капитализации

Долгосрочные перспективы компании три года назад оценивались выше, однако и сейчас они достаточно хорошие, полагают аналитики. «Русагро» владеет разнообразными активами и является широко диверсифицированной компанией, что позволяет ей привлекать внимание крупных иностранных инвесторов. В частности, сотрудничеством с холдингом заинтересовалась японская компания Mitsui, комментирует Лукашов.

У «Русагро» прослеживается четкая стратегия развития: во-первых, она проводит эффективную M&A политику — покупает хорошие активы по низким ценам в рамках «специальных» ситуаций. Также группа одной из первых начала выстраивать бизнес на Дальнем Востоке с прицелом на азиатские рынки, в частности на китайский. В долгосрочной перспективе это может дать отличные результаты, уверен Морев. Однако у холдинга есть высокие риски в мясном направлении. «Отрасль свиноводства „перегрета“, кроме того, не до конца понятны ее перспективы в ДФО», — говорит он.

Бизнес «Русагро» зависит от множества факторов, которые не поддаются прогнозированию с приемлемой точностью: объем господдержки, погода, геополитика, волатильность цен на сырье и продукцию, курс рубля

Оценки рациональности действий менеджмента, его открытости и приоритетности интересов акционеров тоже оказались хуже, чем в прошлом тесте. Однако в целом, если показатели компании улучшаются и растет чистая прибыль, то менеджмент действует рационально, рассуждает Морев. Существенных недостатков в реализации корпоративной стратегии у «Русагро» нет, добавляет Нигматуллин. «Менеджмент компании достаточно открыт по отношению к миноритариям, на телеконференции есть возможность задать необходимые вопросы», — продолжает он. Правда, у Морева на этот счет двоякое мнение. Сейчас главным лицом холдинга является его гендиректор Максим Басов — он часто появляется на публике и крупных форумах, но от других менеджеров «информационного фона» нет. «Также непонятна роль основного акционера — Вадима Мошковича: насколько он участвует в операционной деятельности компании или определении ее стратегии», — комментирует Морев. Поскольку основной акционер, скорее всего, принимает участие в назначении менеджмента, то и менеджмент руководствуется прежде всего его интересами, добавляет он.

«Дивидендная политика „Русагро“ предусматривает выплаты в размере 25% от годовой чистой прибыли, однако в 2015-м было выплачено 30%», — сравнивает Лукашов, делая вывод, что менеджеры вполне учитывают интересы акционеров. Пакет акций холдинга в свободном обращении недотягивает до блокпакета, что создает риски для миноритариев, обращает внимание Нигматуллин, кроме того, в совете директоров мало независимых членов, он фактически исключает участие в нем миноритарных акционеров. «Обычно непрофессиональным инвесторам рекомендуется обходить такие компании стороной», — говорит аналитик.

Оценка того, насколько рентабельна компания, за три года несколько улучшилась. Согласно отчетности «Русагро» за девять месяцев 2016 года, ее рентабельность по EBITDA составила 21%, по валовой прибыли — 34%, по чистой прибыли — 20%. «По моему мнению, компания обладает достаточной рентабельностью», — делает вывод Лукашов. Рентабельность холдинга выше среднерыночных показателей, соглашается Нигматуллин. Как правило, это говорит о сильном конкурентом преимуществе — большая доля рынка, известный бренд, развитая инфраструктура, доступ к господдержке и т. п., поясняет он.

«Компания является №1 по капитализации среди публичных компаний на территории бывшего СССР, — акцентирует Морев. — Группа показывает хорошие показатели рентабельности как для отрасли, так и для российских публичных компаний в целом». Рентабельность по чистой прибыли за три квартала 2016 года составила 20%, за 2015 год — 33%, за 2014-й — 35%. С одной стороны, идет снижение, с другой — показатель по-прежнему высокий. Кроме того, необходимо дождаться итоговых результатов прошлого года, добавляет он.

Непрофильным инвесторам лучше не входить

Оценка аналитиками свободного денежного потока улучшилась сразу на полбалла. За 2015 год чистый денежный поток составил 15,9 млрд руб. «Вполне нормально, скорее всего, результат прошлого года будет лучше, чем за 2015-й», — предполагает Лукашов. «Русагро» — одна из немногих российских публичных компаний, которая выплачивает дивиденды акционерам, а значит, она располагает достаточным для этого денежным потоком, уверен Морев. Анализ денежных потоков холдинга говорит об активной инвестиционной деятельности, при этом значительная часть средств направляется на дивиденды, вторит ему Нигматуллин. «Возможно, с точки зрения акционеров, структура потоков принесла бы больше пользы, если бы дивиденды не выплачивались, а деньги направлялись на новые инвестпроекты или хотя бы выкуп акций, — рассуждает он. — Тем не менее при такой волатильности акций дивидендный денежный поток — скорее благо».

Отдачу вложений на собственный капитал опрошенные «Агроинвестором» аналитики тоже оценивают достаточно высоко. «По итогам 2015 года рентабельность собственного капитала составила около 24%, что является достаточно хорошим показателем для рынка, — комментирует Морев. — Вопрос, что покажет 2016 год». ROE компании за 2015 год находится в верхних строчках рейтинга российских компаний, тем не менее показатель высоковолатилен, уточняет Нигматуллин.

Конкурентные преимущества «Русагро» сейчас оцениваются лучше, чем в 2014 году. Компания является лидером во многих сегментах агросектора, обладает выстроенным бизнесом и, что самое главное, она прибыльна и не сильно закредитована, подчеркивает Морев. «Во многом это стало возможным благодаря IPO», — уверен он. Лукашов видит преимущества холдинга в достаточно широкой диверсификации бизнеса, доступе к финансированию для инвестиций и наличии реальных активов.

Тем не менее компания пока недооценена. «А8 Практика» считает справедливой цену за расписку группы в диапазоне $15-15,5, тогда как средний показатель за 2016 год составил $14-14,5. «Я полагаю, что котировки GDR холдинга вполне могут вернуться к уровню $17, но для этого финансовые показатели за весь 2016 год должны оказаться такими же хорошими, как и за девять месяцев», — говорит Лукашов. Учитывая волатильность ключевых операционных и финансовых показателей, «Русагро» сложно поддается моделированию на основе дисконтирования денежных потоков. «У нас нет конкретной целевой цены по компании, — комментирует Нигматуллин. — Тем не менее устойчивое финансовое положение и наличие дивидендных выплат позволяют дать рекомендацию „держать“».

Правда, в целом, по словам аналитика, расписки компании не выглядят привлекательными для вложений непрофессиональных инвесторов из-за рисков, связанных со структурой собственности, особенностями корпоративного управления и т. д. Тем не менее группа является одним из лидеров отрасли, ее бизнес диверсифицирован и вертикально интегрирован, а менеджмент явно обладает высокой экспертизой. «Вероятно, компания будет интересна профильным инвесторам», — делает вывод Нигматуллин. Морев полагает, что у «Русагро» есть потенциал роста и ее акции можно включить в инвестиционный портфель. «В то же время нужно понимать, что сейчас на компании агросектора в России влияет множество внешних факторов и неопределенностей», — добавляет он.

Как считали

На 11 вопросов «теста Баффетта» по просьбе «Агроинвестора» ответили три аналитика, комментарии которых представлены в этой статье. Ответы — это оценки, выставленные ими по пятибалльной шкале в зависимости от видения положения и перспектив компании. Итоговая оценка по каждому вопросу, опубликованная в таблице, — это средний балл, рассчитанный с учетом повышенного (1,3) коэффициента по вопросам 3 и 11 и пониженного (0,8) — по вопросам 4, 5, 9. Общая оценка бизнеса компании — среднее арифметическое баллов, полученных по всем вопросам. Положительный вердикт «Баффетт купит» выносится, если общая оценка равна или выше 4.

Баффетт по-прежнему один из богатейших в мире

86-летний Уоррен Баффетт имеет репутацию самого известного и успешного инвестора в мире. В прошлом году Forbes оценил его состояние в $60,8 млрд (плюс $7,3 млрд за три года, третье место в глобальном рейтинге миллиардеров). Не раз издание называло его богатейшим человеком в мире. Баффетт придерживается стратегии долгосрочного инвестирования и приобретает акции лишь тех компаний, которые, по его мнению, еще долго останутся на рынке. «Покупай только то, что будешь рад иметь, если рынок закроется на десять лет» — одно из правил Баффетта. Его компания The Berkshire Hathaway занимается инвестициями, страхованием и перестрахованием, владеет множеством компаний в различных отраслях экономики.

При выборе объектов для вложений Баффетт оценивает акции по финансовым и производственным показателям компаний согласно своим критериям. Он покупает не просто бумаги, а бизнес, предпочитая активы, которые, по его мнению, на момент приобретения недооценены. Также он вкладывает деньги в компании, продукцией которых пользуется и бизнес которых понимает. В том числе Баффетта привлекает и продовольственный сектор. В прошлом году стало известно, что Berkshire Hathaway купила 9,81 млн акций Apple, хотя ранее бизнесмен избегал инвестиций в технологические компании и долгое время не пользовался даже компьютером.

В 2016 году оборот Berkshire Hathaway составил $211 млрд, чистая прибыль $24 млрд, а капитализация $360 млрд.