Журнал «Агроинвестор»

Idavang, собственниками которой являются Международная финансовая корпорация и группа датских сельхозпроизводителей, начала строительство свинокомплекса мощностью 12 тыс. т в год в Ленинградской области. Возводить его компания будет в том числе на средства, полученные от продажи корпоративных облигаций. Окупить вложения инвестор планирует за 15 лет

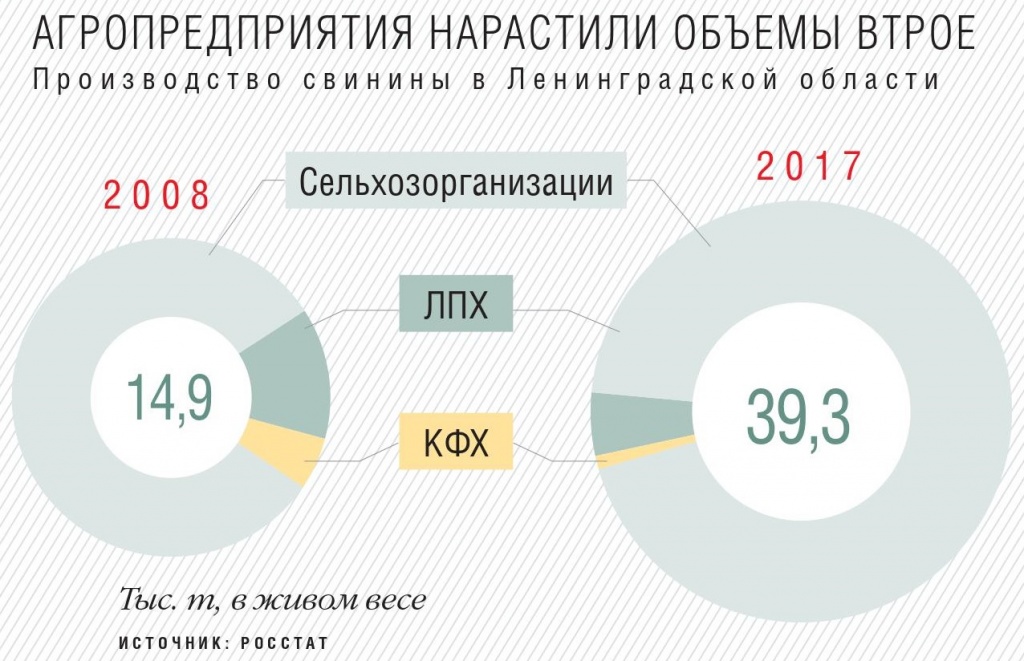

Группа «Идаванг Агро», входящая в датский холдинг Idavang A/S, начала строительство свинокомплекса на 55 тыс. свиней единовременного содержания в Ленинградской области. Выход предприятия на полную мощность позволит увеличить производство свинины в регионе более чем на 30%. По данным Росстата, в 2017 году в области выпущено 37 тыс. т этого вида мяса (здесь и далее — в живом весе).

Новая инвестиционная реальность

По информации правительства Ленинградской области, сейчас регион полностью обеспечивает себя мясом, но 80% от общего производства составляет мясо птицы. «Объем свинины, выпускаемый в области, покрывает лишь четверть потребности Санкт-Петербурга, — знает гендиректор «Идаванг» в России Татьяна Шарыгина. — А это значит, есть потенциал для роста, этот факт и стал одной из причин принятия решения о расширении производства». Первый камень основания будущего предприятия был заложен в июне.

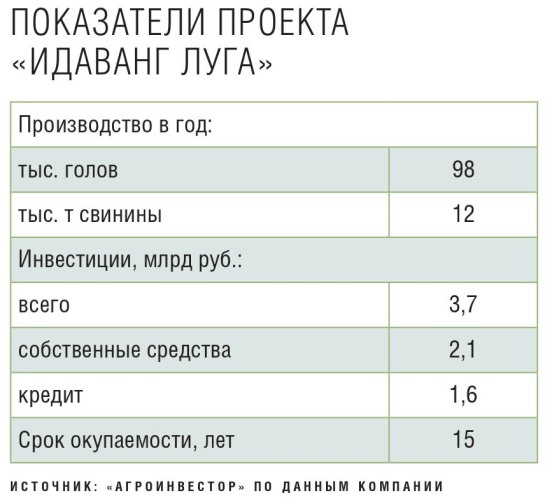

Комплекс «Идаванг Луга» будет рассчитан на единовременное содержание 3,5 тыс. свиноматок и ежегодное производство 98 тыс. товарных свиней, или 12 тыс. т свинины в год. В состав комплекса войдут 26 площадок по выращиванию и откорму свиней, кормокухня, комплекс приема и хранения зерна на 30 тыс. т. Планируется, что первые семь площадок будут введены в строй в 2019 году, завершение строительства намечено на 2022 год, а выход на проектную мощность должен состояться в 2024-м. Общая стоимость проекта — 3,7 млрд руб., из них 2,1 млрд руб. составят собственные средства, 1,6 млрд руб. — кредит Райффайзенбанка. По словам Шарыгиной, собственная часть денег, инвестируемых в проект, — это заработанная в прошлые годы прибыль, а также средства от продажи бондов. Корпоративные облигации на сумму €82 млн, предложенные на условиях квартальной доходности в 6,5% на срок в четыре года, компания выпустила в начале этого года. «В ситуации, когда перспективы высокой рентабельности производства неочевидны, а стоимость кредитных денег весьма высока, значительная доля инвестиций, обеспеченных за счет собственных средств, может рассматриваться как несомненный плюс проекта, — считает аналитик «Финама» Алексей Коренев. — Небольшой объем заемных денег снижает нагрузку на капитал, что также может позитивно сказаться на рентабельности производства».

Старт проекта как приоритетного для Ленинградской области «Идаванг» анонсировал еще в 2015 году на выставке «Золотая осень», напоминает партнер практики АПК «НЭО Центра» Владимир Шафоростов. Примечательно, что соотношение собственных и заемных источников финансирования изначально должно было быть другим: 1,1 млрд и 2,7 млрд руб. соответственно. «Увеличение доли собственных средств отражает текущую оценку рисков финансирования свинокомплексов банками и возможности таких проектов по возврату кредитов в срок, отведенный по программам с льготными ставками», — полагает эксперт.

Срок окупаемости нового проекта составит 15 лет, что Шарыгина объясняет изменением экономической ситуации на рынке свинины. «Кроме того, подорожал евро, в котором номинирована большая часть наших затрат», — добавляет она. Сроки возврата инвестиций действительно выросли, подтверждает гендиректор Национального союза свиноводов (НСС) Юрий Ковалев. «Это — новая реальность», — констатирует он. Главных причин такого роста две. Первая заключается в том, что за последние пять-семь лет стоимость объектов увеличилась примерно на 80%. Если раньше стандартный свинокомплекс на 4-8 тыс. свиноматок стоил примерно 1,5 млрд руб., то сейчас — 2,5-2,7 млрд руб. Во-вторых, в последние годы в связи с насыщением внутреннего рынка и резким усилением конкуренции наблюдается системное снижение оптовых цен на свинину. Например, в первой половине лета средние цены были на 10% меньше, чем за аналогичный период прошлого года. «И дальше они тоже продолжат снижаться. Это естественная реакция на насыщение рынка, — говорит эксперт. — Поэтому маржа сокращается, а инвестиционные расходы растут, отсюда и удлинение сроков окупаемости».

По мнению гендиректора компании «Отрада» (Липецкая область, занимается племенным и товарным свиноводством) Патрика Хоффманна, существует два основных фактора, которые увеличивают срок окупаемости новых свинокомплексов. Во-первых, больше не предусмотрено субсидирование процентной ставки по кредитам, взятым на реализацию таких проектов. Во-вторых, свое влияние оказывают рыночные цены, соглашается он с Ковалевым.

Уже лидер

В прошлом году в России «Идаванг» произвел 32 тыс. т свинины. Помимо свинокомплексов в Ленинградской области мощностью 20 тыс. т/в год, у компании также есть предприятия в Псковском регионе на 12 тыс. т. Как говорится на сайте холдинга, ежегодно предприятие в Ленобласти выпускает до 180 тыс. товарных свиней, благодаря чему компания занимает первое место по объемам производства свинины в регионе.

«Идаванг» давно и успешно работает на российском рынке, тщательно оценивает риски, комментирует гендиректор компании «Агриконсалт» (Санкт-Петербург) Андрей Голохвастов. Поэтому, скорее всего, очередной проект тоже будет успешно воплощен в жизнь, считает он. То, что проект реализует иностранный инвестор, является его плюсом. С одной стороны — это опыт и знания европейских производителей, с другой — достаточно дешевые и долгосрочные европейские деньги, добавляет он.

Никакой разницы, иностранный или российский инвестор работает в свиноводстве, нет, возражает Ковалев. Это обстоятельство не дает дополнительных рисков или преимуществ. «У нас очень успешно работают и российские инвесторы (в большинстве), и французские, датские, норвежские компании», — отмечает он.

Производство мяса — в своей основе российский бизнес, подчеркивает руководитель направления стратегического маркетинга дирекции по коммерческой и маркетинговой стратегии группы «Черкизово» Андрей Дальнов. И «Идаванг», который принадлежит иностранным акционерам, не является единственной компанией, работающей в свиноводческой отрасли России. Можно, например, вспомнить «Алексеевский бекон» (при участии немецкой Tonnies) или свинокомплексы тайской Charoen Pokphand Foods около Нижнего Новгорода, Калининграда, Москвы и Калуги. «Это успешные проекты, но интересно отметить, что ни одна из перечисленных компаний до сих пор не построила собственную бойню, — обращает внимание Дальнов. — Быть может, для кого-то это осознанный выбор в пользу работы на экстремально волатильном рынке живых свиней в расчете на собственную эффективность. Фокус на продуктах с более высокой степенью переработки не является единственно возможной стратегией в животноводстве».

«Идаванг» тоже не имеет собственных мощностей по убою и в основном работает с переработчиками Санкт-Петербурга. «Для них мы выгодный партнер, потому что плечо доставки из области гораздо меньше, чем, скажем, из Центральной России, — комментирует Шарыгина. — В итоге это благоприятно сказывается на цене продукта». Также компания поставляет свою продукцию в Московскую, Тверскую, Псковскую области и другие регионы страны.

Работая с «живком», компания демонстрирует хорошие показатели рентабельности (около 27% EBITDA), знает Шафоростов. Это и создает предпосылки для масштабирования бизнеса. Заявленная этапность в реализации проекта и длительный срок выхода на проектную мощность — до 2024 года — дают повод предположить, что компания будет плавно выводить объемы на рынок, ориентируясь на цены реализации. Возможно, проект в итоге окажется менее масштабным, не исключает эксперт. Однако основной риск проекта связан как раз с динамикой цен на живых свиней. «При текущей цене в 100-110 руб./кг 15-летний срок окупаемости такого проекта — это реальность рынка, даже при такой рентабельности», — делает вывод он.

С 2012 года «Идаванг» также развивает в Ленобласти собственную кормовую базу, увеличивая посевные площади. Это, по мнению Голохвастова, тоже несомненный плюс. Производства компании обеспечивают себя собственным фуражным зерном на 50%, имеют комбикормовые цеха, знает он. В то время как многие региональные производители свинины, по крайней мере в СЗФО, работают в основном или на покупных комбикормах, или на покупном зерне, отмечает эксперт. Кроме того, «Идаванг» в севообороте с зерновыми выращивает рапс, перерабатывает его в масло и жмых и потом использует в кормопроизводстве, что тоже позволяет экономить на составляющих.

Теперь только за свой счет

2018 год станет последним, когда будут выдаваться льготные кредиты на проекты по строительству новых (дополнительных) товарных мощностей по производству свинины. «Проекты, которые уже начаты в 2017—2018 годах, полностью закроют потребность России в свинине до 2022 года, — поясняет Юрий Ковалев из НСС. — Поэтому новых проектов на государственных льготных кредитах мы не ожидаем». Однако, подчеркивает эксперт, никто никому не запрещает строиться на свои деньги.

Новых не будет?

В Ленинградской области в свиноводческом секторе не работают крупные компании из топ-20, как в Белгородской или других регионах, напоминает Голохвастов. А региональное производство ниже потребления, поэтому и конкуренция несколько меньше. С другой стороны, развитие логистики и снижение издержек позволяет игрокам рынка спокойно везти в Санкт-Петербург свинину даже охлажденную и из других регионов.

С расширением производства «Идаванг» столкнется с вопросом реализации продукции, говорит Коренев. «И даже если на настоящий момент у группы есть какие-то договоры с мясоперерабатывающими производствами и ритейлерами, позволяющие надеться, что рынки сбыта уже обеспечены, то в дальнейшем ситуация может и измениться», — не исключает он. В то же время наличие очень крупной и весьма успешной материнской компании в какой-то мере может служить залогом обеспечения проекта необходимыми ресурсами или резервами, добавляет аналитик.

Вход для совершенно новых игроков на рынок свинины практически закрыт, считает Ковалев. Инвестициями занимаются только компании, которые увеличивают свое производство (кто-то на 20%, а иные — в два раза). То есть окупать свои проекты они будут не только за счет мощностей, которые построят, но и за счет существующих предприятий.

Российский рынок свинины насыщается предложением товара, и конкуренция между компаниями растет, комментирует независимый эксперт мясного рынка Мушег Мамиконян. Если линейно смотреть на балансы производства-потребления, то получается, что инвестировать в новые комплексы уже поздно. Сроки окупаемости проектов удлиняются, а получение финансирования, особенно субсидированных кредитов, будет ограничено. Однако у бизнеса могут быть более долгосрочные цели и уникальные компетенции, которые при их реализации могут позволить инвестору начать бизнес и на насыщенном рынке, обращает внимание эксперт. «Идаванг», принимая решение о строительстве нового комплекса, наверняка учитывал и растущую конкуренцию на рынке, и одновременно большую емкость и перспективность мясного рынка страны.

По мнению Патрика Хоффманна, развитие производства свинины в России все еще является целесообразным. «Два основных условия для того, чтобы подобные проекты были успешны — это быть эффективными с точки зрения оптимизации производственных затрат (что требует высокого уровня генетической базы, собственного кормового производства и профессионального руководства) и создание цепочки добавленной стоимости в потоках вертикальной интеграции производства, через мясопереработку или убой животных», — говорит он.

Сейчас отечественный рынок сбалансирован, но Россия должна стать одним из крупнейших экспортеров свинины в мире, верит Хоффманн. Особенно принимая во внимание естественные преимущества страны по сравнению с другими крупными экспортерами (ЕС и США). Как следствие, в будущем российское производство свинины должно значительно превосходить потребности отечественного рынка. «Большое препятствие для подобного развития — африканская чума свиней, — обращает внимание топ-менеджер. — Но, поскольку подобное заболевание распространено и в ЕС, я полагаю, что все крупные российские производители сделают ставку на то, что в определенный момент времени так или иначе границы Китая откроются». «Отрада» тоже анализирует ситуацию с такими же предпосылками и, таким образом, планирует дальнейшее развитие своего производства как в племенном свиноводстве, так и в товарном, добавляет Хоффманн.

Пока же на российском рынке свинины, в отличие от рынка бройлеров, не случалось кризисов перепроизводства, отмечает Андрей Дальнов. Были периоды, когда предложение было избыточным, но это больше связано с объемом импорта. О насыщении будем говорить, когда производство превысит спрос, что может не случиться в ближайшие два-три года, думает он. По данным USDA, России еще далеко до США или ЕС, где свинины потребляется существенно больше (потребление свинины на человека — 22, 30, и 41 кг/чел соответственно). «Статистика мирового потребления показывает, что с ростом доходов потребление свинины растет, — говорит Дальнов. — И если доходы в России будут увеличиваться, точка насыщения рынка свинины отодвинется по времени». Удлинение сроков окупаемости — это консервативный подход, который подразумевает отрицательную динамику цен и возможное сокращение государственной поддержки. «Черкизово» тоже планирует наращивать объемы производства. Эффект масштаба и уход в продукты с добавленной стоимостью помогут поддержать маржинальность и нарастить долю компании на релевантных рынках юга России.

Усиление конкуренции приведет к уходу с рынка более слабых компаний. По мнению Мамиконяна, это обстоятельство дает возможность устойчивого роста и развития тем игрокам, которые могут безошибочно разработать свою стратегию, эффективно работать в новых реалиях, воспользоваться ноу-хау и специфическими отраслевыми компетенциями (если, конечно, таковые имеются у инвесторов).

Кто инвестор

100% российского «Идаванга» принадлежат Idavang A/S. Собственники Idavang — Международная финансовая корпорация (IFC, 20%) и группа датских сельхозпроизводителей Jast Holding A/S (80%), которые нарастят свою долю после ухода IFC. Выкупить акции у последней планируется также за счет средств, полученных от продажи облигаций.

«Идаванг» был зарегистрирован в 2008 году. Тогда же компания купила свинокомплекс бывшего совхоза «Восточный» в Ленинградской области. В 2009-м инвестор начал строить первый свинокомплекс в Псковской области. Кроме того, компании принадлежат 12 ферм в Литве на 15,3 тыс. свиноматок.

В 2016 году оборот предприятий Idavang составил €95 млн евро, в 2017-м — около €100 млн евро. Оборот компаний в России за прошлый год составил 3 млрд руб. По итогам 2016 года выручка холдинга составила 1,9 млрд руб.