Журнал «Агроинвестор»

За пять лет украинские холдинги вложили в агробизнес $8 млрд

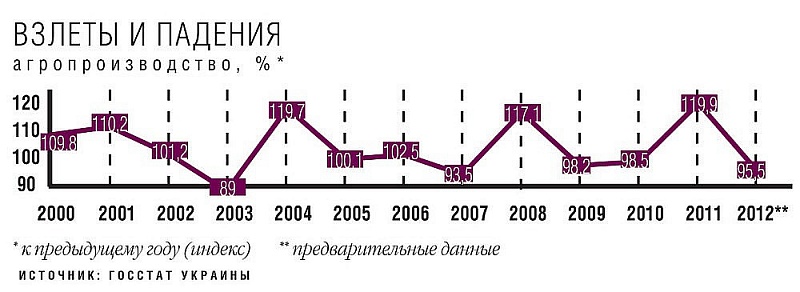

Приоритетами инвестирования местные компании считают технику, технологии, инфраструктуру и логистику. Правда, из-за дороговизны денег — 19,5-26% годовых по гривневым кредитам — АПК модернизируется медленно. Развитие внутренней и экспортной инфраструктуры отстает от темпов роста отрасли. А вот агропроизводство на Украине прибыльно: в прошлом году рентабельность составила 18%.

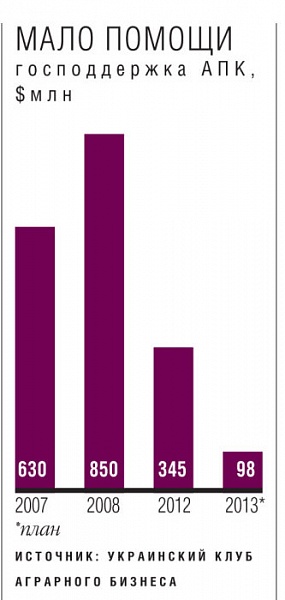

За последние пять лет крупные украинские агрохолдинги вложили в сельхозотрасль до $8 млрд. По статистике, агросектор страны прибыльный. В 2012 году рентабельность сельскохозяйственного производства, по оценке Минагрополитики Украины, была 18%. Это притом, что господдержка отрасли незначительна - на 2013 год запланировано всего $98 млн, а страна уже пятый год входит в ВТО.

Технологии - драйвер роста

В среднем 40% сельхозмашин Украины нуждаются в замене из-за окончания нормативного срока эксплуатации, отмечает президент Украинского клуба аграрного бизнеса (УКАБ) Алекс Лисситса. «Более активно инвестировали в обновление парка техники крупные хозяйства - у них средний возраст техники составляет до 5 лет, - рассказывает он. - У средних и мелких хозяйств меньше средств, поэтому они могут эксплуатировать сельхозмашины до 10 и более лет». Около 80% продаваемого в стране сельхозоборудования - иностранного производства, что связано с его большей производительностью и надежностью по сравнению с отечественным, добавляет Лисситса.

Опрошенные «Агроинвестором» руководители украинских агрохолдингов придают большое значение вложениям в современные технологии и технику - без них невозможно эффективное агропроизводство, указывают они. «Себестоимость производства снижается за счет применения современных подходов: точного земледелия, высокоэффективной техники и оборудования, органики, качественных материально-технических ресурсов», - говорит глава правления корпорации «Сварог Вест Груп» Андрей Гордийчук. На производстве в компании занято более 400 высокотехнологичных машин, 85% - техника не старше пяти лет от мировых лидеров. «Парк техники постоянно обновляется. Инвестиции в это направление оправданы, так как это позволяет нам вовремя и качественно выполнять сельхозработы и минимизировать потери в процессе производства продукции», - поясняет топ-менеджер. «Дружба-Нова» делает ставку на точное земледелие. «Мы проводим обследование почв, создаем электронные агрохимические карты полей, применяем дифференцированное внесение удобрений, сменные нормы высева семян, картографирование урожайности

В компании более 500 сельхозмашин, их покупка - приоритетное направление инвестирования, продолжает Гайдай. По его словам, за последние четыре года в технику было вложено почти 190 млн гривен, или около $23,3 млн по курсу на начало апреля 2013 года. Вся техника оснащена GPS-трекерами.

Еще одна крупная сельхозкомпания - «Агро-Союз» - с 2001 года использует No-till. Это позволило повысить среднюю урожайность с 2,4 т/га до 5-6 т/га, сократить парк техники с 200 до 12 единиц, снизить расходы ГСМ со 144 л/га до 24 л/га в год, доволен гендиректор Сергей Прокаев. «Уменьшив выбросы СО2 за счет минимизации нарушения структуры почвы и сокращения технологических операций, мы заключили договор о продаже квот на эти выбросы по условиям Киотского протокола», - делится он. В сделку вошли 11 тыс. га, период - 2008-2012 годы. На этом «Агро-Союз» заработал $750 тыс.

Применение технологий энерго- и ресурсосбережения позволяет не только эффективнее использовать ресурсы, но и меньше инвестировать в технику: энергообеспеченность составляет примерно 1 л.с./га. «Мы используем современную импортную высокопроизводительную технику, исключение - посевные комплексы, которые производим сами, - рассказывает Прокаев. - Средний возраст машин не превышает пяти лет. Если бы мы не применяли современные технологии, то инвестиции в технику были бы неэффективными». Компания старается не допускать падения рентабельности производственных активов ниже 30%, поясняет гендиректор.

Инфраструктура и логистика

Большинство украинских компаний, успешно занимающихся переработкой, интегрировали сырьевые производства - в том числе для того, чтобы гарантировать постоянную загрузку мощностей, рассказывает Алекс Лисситса. Животноводческие предприятия тоже вертикально интегрируются, увеличивая сельхозпроизводство, чтобы обеспечить себя кормами. Аналогичная ситуация в свеклосахарном и масложировом секторах.

У холдинга KSG Agro есть мельничный комплекс производительностью 180 тыс. т/год с хранилищем на 60 тыс. т зерна, комбикормовый завод (100 тыс. т/год) и мясокомбинат, выпускающий 300-400 т продукции в месяц. Поскольку растет производство свинины, в перспективе потребуется увеличить мощности переработки мяса. Есть также небольшой завод по производству растительного масла без экстракции - его купили, чтобы иметь жмых нужного качества для кормления свиней. На взгляд гендиректора компании Сергея Мазина, перерабатывающих мощностей на Украине хватает: еще во времена Советского Союза здесь производилось больше, чем было необходимо для собственного потребления. «Агро-Союз» не занимается переработкой сельхозпродукции, но наличие животноводческого дивизиона мотивирует развитие производства корма. «Без этого невозможно контролировать конечный продукт ни по цене, ни по качеству», - поясняет Сергей Прокаев. В апреле этого года предприятие должно было запустить первую очередь комбикормового завода (полная мощность - до 200 тыс. т/год).

У «Сварог Вест Груп» есть сахарный завод и линия производства яблочного сока. Предполагается расширение перерабатывающих мощностей. «Наиболее перспективна переработка сои на масло и шрот, возможно, с дальнейшим производством высококачественных комбикормов», - делится Гордийчук. По его оценке, переработка может повысить доходность на 15%.

До недавнего времени сельхозпроизводители в основном пользовались инфраструктурой и логистическими мощностями, оставшимися с советских времен, состояние которых было далеко не оптимальным, говорит Алекс Лисситса. С активизацией экспорта сельхозпродукции постепенно увеличивались инвестиции в логистику: участники рынка начали возводить элеваторы, покупать транспорт, сооружать порты. Но нужно инвестировать активнее, считает он: в ближайшем будущем Украина планирует производить по 80 млн т/год зерновых, из которых 50 млн т - экспортировать. Сейчас инфраструктура экспорта позволяет вывозить около 35 млн т.

В числе активов «Дружба-Новы» - элеватор с железнодорожной веткой и сушильные мощности на 3,5 тыс. т/сут. Всего компания может разместить 110 тыс. т зерна. У «Агро-Союза» есть комплекс хранения зерна вместимостью 35 тыс. т, производства связаны автодорогами и подъездными путями. Но в целом, по мнению Прокаева, украинские сельхозпроизводители много теряют из-за недостаточного числа элеваторов, комбикормовых заводов, неразвитой транспортной инфраструктуры. Это одна из причин ценовой неконкурентоспособности местной сельхозпродукции, полагает он.

KSG Agro, несмотря на наличие мощностей хранения 120 тыс. т зерна, обычно складирует 20-30 тыс. т не на своих элеваторах, чтобы оптимизировать логистику, рассказывает Мазин. «Как правило, элеваторы специализируются на закупках конкретной продукции для перерабатывающих предприятий своих холдингов, а по продукции, которая их не интересует, оказывают независимую услугу приемки, хранения и отгрузки», - объясняет он. На его взгляд, железнодорожная и автомобильная сеть Украины вполне развиты. И потом, компания находится в центральном регионе вблизи узловых развязок и портов, во многом поэтому у нее нет проблем с логистикой.

Внутренняя инфраструктура, необходимая аграриям, на Украине неплохая, соглашается Андрей Гордийчук из «Сварог Вест Груп». Но, по его словам, она уже недостаточна для нынешнего объема производства, не говоря о его планируемом увеличении. Основная проблема медленного развития инфраструктуры - необходимость привлечения длинных денег, которые в стране достаточно дороги, считает Гордийчук.

У корпорации к производственной инфраструктуре комплексный подход, продолжает он. «Есть семенные хозяйства, новый современный семенной завод и элеваторы, расположенные в местах производства, что значительно упрощает и удешевляет логистику, - перечисляет Гордийчук. - Развитая сеть железных дорог в регионе позволяет быстро и вовремя поставлять продукцию на экспорт в порты. Впрочем, в последнее время ощущается нехватка подвижного состава».Также компания развивает молочно-товарные комплексы. Стадо ремонтируют и увеличивают, используя свои племзаводы и репродукторы. В садоводческом сегменте за последние несколько лет были введены в эксплуатацию хранилища фруктов с регулируемой газовой средой, где урожай хранится до года без потери качества. 95% валового сбора теперь продается как товарное яблоко, доволен Гордийчук.

Господдержка снижается

Поскольку бюджет Украины сейчас дефицитен, поддержка агросектора существенно сокращена: в 2007 году на прямые меры выделили 5,1 млрд гривен (чуть менее $630 млн), в 2008-м - 6,9 млрд гривен (около $850 млн), в 2012-м - только 2,8 млрд гривен ($345 млн), а на 2013-й предусмотрено всего 0,8 млрд гривен, или $98 млн. Вместе с тем действует фиксированный сельхозналог, который рассчитывается исходя из нормативной денежной оценки земли и составляет в среднем 6 гривен на гектар (22,7 руб./га). Он заменяет налог на прибыль, некоторые другие налоги и сборы, что позволяет участникам рынка экономить, рассказывает Алекс Лисситса из УКАБ. Кроме того, выплаченный сельхозпроизводителями НДС не поступает в бюджет, а перечисляется на их спецсчета и может использоваться для целевых платежей: покупки семян, удобрений и ГСМ. Мазин добавляет, что государство субсидирует кредиты: краткосрочные - в размере ставки рефинансирования Национального банка (7,5% годовых), по средне- и долгосрочным возмещают две ставки. «До кризиса 2008 года прямая бюджетная поддержка отрасли у нас была более весомой: существовали прямые погектарные выплаты, дотации на килограмм реализованной животноводческой продукции», - вспоминает Лисситса.

Господдержка из года в год уменьшается, сетует Андрей Гордийчук из «Сварог Вест Груп», а ее снижение негативно сказывается прежде всего на инфраструктуре. «Мы никогда не закладывали господдержку в расчет финансовых показателей компании», - уточняет он. Но и дотируемое сельское хозяйство - путь в никуда, уверен Прокаев из «Агро-Союза»: «Продукция, производимая по старым технологиям на деньги государства, не может быть конкурентоспособной. Бюджетные деньги нужны, чтобы росла эффективность агробизнеса. Пример - технологическое и техническое переоснащение ключевых отраслей».

Лисситса уверен, что если государство не будет мешать, то украинское сельское хозяйство может нормально существовать без господдержки, развивая крупнотоварные производства «с большой инвестиционной составляющей». «Конечно, если идти по европейскому пути и создавать множество фермерских хозяйств, что иногда предлагают наши политики, то для выживания в условиях конкуренции будут необходимы прямые дотации, причем в значительных объемах», - добавляет эксперт. Поэтому риски украинских инвесторов, по его словам, традиционно связаны не только с погодой, но и с финансово-экономической и аграрной политикой правительства и законодательством.

Это вторая статья о сельском хозяйстве Украины.

Первая опубликована в апрельском (№4 2013) выпуске «Агроинвестора»

Сроки окупаемости

По расчетам агрохолдинга «Сварог Вест Груп», окупаемость инвестиционных проектов в растениеводстве составляет три-пять лет. В животноводстве — пять-семь лет в зависимости от госрегулирования отношений с российским рынком (как одним из основных потребителей украинской продукции) и стоимости финансирования. В KSG Agro расчетные сроки окупаемости техники — около трех лет, инвестиций в мукомольный комплекс — примерно семь. $50 млн инвестиций в новый свинокомплекс на 8,5 тыс. маток компания планирует окупить за 4,5 года.