Журнал «Агроинвестор»

Инфраструктурные рекорды, которыми ознаменовался завершившийся сельхозгод, обеспечили России самые высокие за всю историю внешней торговли темпы экспорта зерна, дали возможность возобновить поставки в страны, отгрузки в которые в последние годы были остановлены, и способствовали открытию ряда новых направлений. Позиция российских экспортеров на мировом рынке усилилась по всем трем основным зерновым культурам. Внесла свой вклад и пандемия коронавируса: для АПК она имела больше позитивных, нежели негативных последствий, считает автор этой статьи

Практически со старта сезона-2020/21 российские экспортеры отправляли за рубеж рекордные или почти рекордные месячные объемы зерна вплоть до февраля 2021-го. В большинстве месяцев поставки даже превышали вывоз 2017/18 сельхозгода, когда в России был собран самый высокий урожай зерна, а экспорт достиг исторически рекордной планки в 56 млн т. Осенью 2020 года из нашей страны на внешние рынки вывозилось более 5 млн т в месяц, а в сентябре объем отгрузок достиг уровня в 5,84 млн т (ранее самый значительный объем был зафиксирован в ноябре 2017-го — 5,22 млн т). В отличие от сезона-2017/18, основной составляющей этого вывоза являлись только две агрокультуры: пшеница и ячмень (98% от общего объема), тогда как ранее в этот ряд попадала и кукуруза.

Экспорт вырос несмотря ни на что

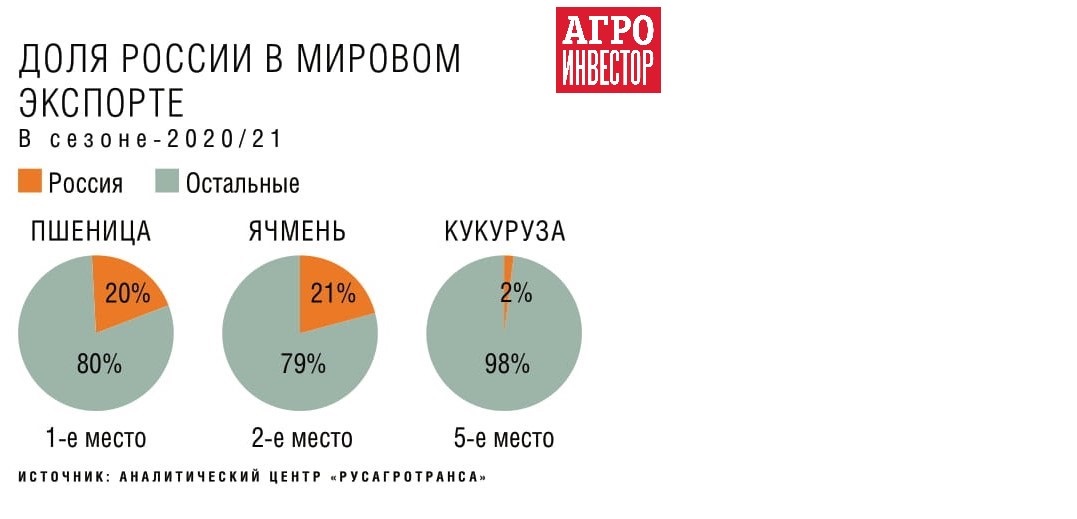

Квотирование и лицензирование экспорта зерна, ведение пошлин на отгрузки не помешали России в завершившемся сезоне практически полностью реализовать экспортный потенциал. Согласно предварительной оценке аналитического центра «Русагротранса», с учетом поставок в страны ЕАЭС вывоз зерна и зернобобовых достиг по итогам 12 месяцев сельхозгода 50,6 млн т, что значительно больше, чем в предыдущих двух сезонах, и является вторым результатом после рекорда-2017/18. То же самое и с отгрузками пшеницы: около 38,8 млн т за сезон-2020/21 (в 2017/18-м — 42 млн т). Таким образом, Россия вновь стала лидером по экспорту пшеницы в мире после того как в 2019/20 сельхозгоду ЕС все-таки опередил нашу страну, поставив на внешние рынки более 37 млн т (Россия — 35,3 млн т). Доля российского экспорта в общем объеме мировой торговли главной зерновой культурой составит 20%.

С 1 марта 2021 года пошлина на вывоз пшеницы была повышена с €25 до €50/т, а с 15-го числа того же месяца введены пошлины на ячмень (€10/т) и кукурузу (€25/т). Это привело к существенному падению темпов поставок в оставшуюся часть сезона — до 1,5-2,6 млн т в месяц, за исключением июня. Традиционно вывоз зерновых в первом месяце лета достигает минимальных значений, однако в этот раз введение с начала июня плавающей пошлины, уровень которой для пшеницы снизился более чем в два раза на фоне растущих цен, привело к тому, что экспорт, по предварительным оценкам, превысил 2 млн т, причем 95% из этого объема пришлось на пшеницу. С ячменем и кукурузой произошла обратная ситуация: экспортные пошлины на эти агрокультуры значительно возросли — по ячменю в три раза, а по кукурузе в 1,6 раза.

Вывоз ячменя с учетом ЕАЭС по итогам сезона оценочно составил более 6,4 млн т. Это исторический рекорд, к тому же с таким объемом Россия станет второй по поставкам этой культуры на глобальный рынок после ЕС (год назад наша страна заняла третье место после ЕС и Украины). Способствовали достижению такого показателя высокий валовой сбор ячменя на фоне резко возросших цен на мировом рынке и переключение экспортеров на поставки этой зерновой культуры в период резкого увеличения пошлины на пшеницу.

По кукурузе результаты куда более скромные — около 3,8 млн т (что даже ниже прошлого сезона, когда за рубеж было отправлено 4,06 млн т) — на фоне сократившегося урожая в южных регионах и в целом, а также низких темпов вывоза в первой половине сельхозгода. Лишь в период падения темпов отгрузок пшеницы весной и на фоне крайне высоких цен на мировом рынке месячный экспорт кукурузы резко возрос и достиг 0,9 млн т в марте (почти четверть от всего вывоза за сезон) против 0,1-0,3 млн т в предыдущие месяцы. Увеличение темпов поставок произошло перед введением пошлины на вывоз данной культуры с 15 марта. Сразу после этой даты темпы опять упали до прежнего уровня. Впрочем, новый виток цен на мировом рынке на фоне хорошего спроса со стороны Китая и ухудшения перспектив урожая в Бразилии привели к тому, что в мае экспорт кукурузы из России вновь вырос до 0,6 млн т.

Экспорт зерна в страны ЕЭАС (Казахстан, Беларусь, Армению и Киргизию) снизился на 0,5 млн т до 2,1 млн т в первую очередь из-за уменьшения импортного спроса со стороны Казахстана после рекордного ввоза из России в прошлом сезоне. В 2019 году валовой сбор пшеницы в этой республике сократился до трехлетнего минимума, составив, по оценкам экспертов, около 11,5 млн т.

Новый сезон будет очень конкурентным

Эдуард Зернин, председатель правления Союза экспортеров зерна

Завершившийся сельхозгод был очень динамичным. Пандемия коронавируса и экстренные меры правительств некоторых стран по формированию избыточных резервов привели к росту глобального спроса на пшеницу и другие агрокультуры. Одновременно неблагоприятные погодные условия значительно снизили производство и мировое предложение зерна от наших конкурентов. Неурожай также вывел на рынок закупок некоторые самообеспеченные до того страны, например Пакистан. Таким образом, рост спроса при одновременном сокращении предложения привели к ажиотажу и подъему мировых цен. В этот момент Россия оказалась, пожалуй, единственным крупным экспортером зерна, который продолжал поставки на внешние рынки. По сути, на наших основных направлениях сбыта о падении урожая пшеницы не говорили лишь в Австралии и в России. Но поскольку австралийское зерно поступило на рынок только зимой, с июля по декабрь Россия оказалась единственной страной, готовой покрыть глобальный дефицит. Дополнительным фактором уже во второй половине сезона стали массированные закупки фуражных культур Китаем на фоне восстановления поголовья свиней после АЧС, которые поддержали сложившийся высокий уровень мировых цен на все зерновые. В этой ситуации экспорт зерна российского происхождения был особенно активным в ушедшем сезоне, несмотря на высокие цены и введенные ограничения на вывоз. Так, на конец мая 2021 года темпы отгрузок превышали показатели прошлого сельхозгода на 10% в целом и на 7% по пшенице.

Главная история сезона — безусловно, беспрецедентные ограничения на внешние поставки зерна. Но экспортеры заранее знали о введении квоты, поэтому рынок практически не отреагировал на соответствующее официальное объявление. Ее размер позволял удовлетворить внутренний спрос и сохранить экспорт в хороших объемах. Однако тревогу забили мукомолы и животноводы, которые откровенно проспали рост цен на зерно и не сформировали запасы сырья на должном уровне. Возможно, они были убаюканы прогнозами некоторых аналитиков о высоком урожае и, забыв о хорошем мировом спросе, стали выжидать более благоприятных ценовых условий ближе к концу 2020 года. Что могу сказать наверняка, так это то, что их попытка перенести свои ошибки на весь зерновой рынок сработала, и мы получили известный всем результат в виде экспортных пошлин в дополнение к уже объявленной квоте.

Вторая половина сезона стала для экспортеров серьезным испытанием на прочность. Большинство из них заключают форвардные контракты с отгрузкой через два-три месяца. Если бы пошлины вступили в действие с начала 2021 года, то это бы могло закончиться крахом бизнеса многих из них. Нам было критически важно сдвинуть сроки введения пошлин, чтобы исполнить старые контракты. Государство нас услышало, за что мы ему благодарны.

В текущем сезоне были введены ограничительные меры на перегруз грузовых автомобилей, доставляющих зерно в порты отгрузки, что не могло не повысить стоимость логистики. Однако это произошло в период роста экспортных цен, так что рынок без проблем абсорбировал эту новость. Гораздо серьезней выглядит проблема роста цен на минеральные удобрения, а в некоторых регионах и их дефицита. Это произошло уже после введения экспортных ограничений, поэтому реакция зернового рынка была более острой. В стратегическом плане при создании столь эффективного барьера для увеличения внутренних цен на зерно, коим является плавающая пошлина, рост стоимости столь важного компонента производства зерна, как минеральные удобрения, заставит растениеводов экономить на его закупках. Это, в свою очередь, приведет к снижению производительности земледелия и падению урожайности. Одним махом мы попадаем в замкнутый цикл, негативные последствия которого будем ощущать еще не один год, если государство пойдет на поводу у производителей удобрений, по факту эксплуатирующих национальные недра.

Наступивший сезон будет очень конкурентным: второй высокий урожай ждет Австралия, да и во всех странах, активно экспортирующих зерно, прогнозы сбора выше прошлогодних. Темпы отгрузок из России будут зависеть от того, насколько быстро участники рынка адаптируются к практике взимания плавающей пошлины.

Структура отгрузок

Как следует из данных за 11 месяцев сезона-2020/21, Египет вновь занял первое место в рейтинге крупнейших стран-импортеров отечественной пшеницы с показателем 8,06 млн т (рост в 1,3 раза к объему за аналогичный период годом ранее). Россия заняла 63% египетского рынка после крайне низкой доли в 50% в 2019/20-м. Российские экспортеры успешно конкурировали с поставщиками из Франции, Украины и Румынии на тендерах GASC ввиду сокращения валовых сборов в этих странах и менее конкурентоспособных цен, нежели в прошлом сезоне.

Турция сместилась на второе место (6,3 млн т), сократив объемы закупок на 12,5%. Факторами снижения импорта в эту страну стали рост собственного урожая, а также существенная девальвация и нестабильный курс турецкой лиры, что не позволяло компаниям-импортерам формировать планы по закупкам в нормальном режиме. Доля России в импорте Турции по-прежнему составляет 69%.

Бангладеш осталась на третьем месте со стабильным объемом 1,92 млн т, снизив закупки лишь немного — на 4,1%. Доля нашей страны в общем импорте пшеницы данной страны составила 28%.

Впервые с сезона-2014/15 возобновил ввоз российской пшеницы Пакистан и сразу в рейтинге крупнейших покупателей занял четвертую позицию. В России он закупил 1,51 млн т (38%) из общего объема почти в 4 млн т, которые страна ввезла на фоне снижения своего валового сбора и постоянно растущего внутреннего спроса. Ранее Пакистан сам выступал экспортером, в стране действовали субсидии на вывоз зерна. Ожидается, что и в 2021/22-м Пакистан закупит сопоставимые объемы, несмотря на восстановление урожая.

Азербайджан нарастил импорт российской пшеницы на 7% до 1,37 млн т, и это пятая строка рейтинга. Как правило, объем поставок в эту страну колеблется на уровне 1,2-1,3 млн т (кроме провального 2018/19-го — 0,62 млн т, когда значительные закупки осуществлялись в Казахстане). Традиционно Россия занимает более 90% в импорте главной зерновой культуры этой страны.

Иран находится на шестом месте с объемом в 1,27 млн т. Его импорт к сезону-2019/20 (июль — май) снизился на 18,1%. Однако в июне из-за ожидаемого сокращения валового сбора на фоне засухи эта страна импортирует из России около 320 тыс. т пшеницы, что выведет объем экспорта по данному направлению на уровень выше прошлого сезона — 1,59 млн т (в 2019/20-м — 1,55 млн т). Российская доля в иранском импорте превысит 90%. Завоз пшеницы в исламскую республику в месяц, когда начинается сбор урожая, является весьма необычным явлением и свидетельствует о том, что угроза падения валового сбора в Иране в этом году является очень существенной. Основные поставки идут по Черному морю (90% объема), тогда как кукуруза и ячмень отправляются через порты Каспия.

Существенный рост отгрузок российской пшеницы фиксируется также по отдельным странам Юго-Восточной Азии. Так, вывоз в Филиппины увеличился со 175 тыс. до 542 тыс. т, в Таиланд — с нуля в прошлом сезоне до 309 тыс. т. Не отстают и направления Восточной Азии — Монголия (с 98 тыс. до 262 тыс. т), Южная Корея (с 0,4 тыс. до 86,2 тыс. т), а также Африка (Нигерия, Кения, Того, Ангола, Конго).

После четырехлетнего перерыва возобновился экспорт главной зерновой культуры в Саудовскую Аравию. За 11 месяцев завершившегося сельхозгода туда отправлено 123,5 тыс. т благодаря допуску российской пшеницы на тендеры SAGO в части снижения требований по повреждению клопом-черепашкой с 0,1% до 0,5%. Впервые после сезона-2018/19 начались поставки в Иорданию — 228,1 тыс. т за июль — май 2020/21. Растут отгрузки пшеницы и в Бразилию, несмотря на высокую конкуренцию со стороны Аргентины: всего за пару сезонов вывоз увеличился в девять раз — с 26,2 тыс. т в 2018/19-м до 237,6 тыс. т в 2020/21 сельхозгоду.

Следует отметить, что из-за жестких требований фитосанитарного контроля и ограничений по российским регионам-поставщикам отечественная пшеница практически не представлена на рынках таких стран, входящих в топ-10 крупнейших экспортеров, как Китай, Индонезия, Алжир, Марокко и Япония. Однако есть шансы, что вывоз в Индонезию благодаря усилиям Россельхознадзора может возобновиться (поставок нет с ноября 2019 года), а Алжир для российской пшеницы был открыт еще в сезоне-2019/20 за счет снижения требования по повреждению клопом (с 1% до 0,5%), и, возможно, какие-то объемы туда будут проданы.

Что касается ячменя, то безусловным лидером его закупок в России на протяжении многих лет является Саудовская Аравия. За 11 месяцев 2020/21-го она ввезла 2,63 млн т данной зерновой культуры, что в 1,5 раза больше, чем за тот же период в 2019/20-м. Рост происходил наряду с резким снижением поставок из стран ЕС и Украины.

На втором месте по объему экспорта ячменя — Иран с показателем 971 тыс. т (за год объемы снизились на 19%), что меньше обычных для него 1-1,3 млн т. Сокращение торговли произошло из-за проблем с расчетами и увеличением закупок в Ираке.

Замыкает топ-3 Иордания — 550 тыс. т (в 2019/20-м — 183 тыс. т). Вывоз в эту страну колеблется в зависимости от конкуренции со странами Европы.

На четвертой строке Тунис, начавший импорт российского ячменя в марте 2020-го. С июля по май сезона-2020/21 туда отправлено 514 тыс. т. В предыдущем сельхозгоду объем был в 10 раз меньшим. В пятерке крупнейших по закупкам этой зерновой культуры в России — Ливия. Она наращивает ввоз в последние два года. За 11 месяцев сезона-2020/21 страна импортировала 429 тыс. т (плюс 49% к показателю годом ранее). Еще один традиционный покупатель отечественного ячменя — Турция. В последние три года уровень ее закупок относительно стабилен — 318 тыс. т за июль — май завершившегося сельхозгода. А вот Израиль увеличил ввоз из России в 3,4 раза — до 213 тыс. т. Впервые с мая 2020-го приобрел пять карго ячменя ОАЭ. В сезоне-2020/21 туда будет отправлен рекордный объем — свыше 148 тыс. т.

Таким образом, российский ячмень занимает от 37% до 75% в импорте восьми крупнейших стран-покупателей, что свидетельствует о повышенном спросе на него на мировом рынке. Но, например, лидер закупок данной агрокультуры на мировом рынке — Китай — завозит из России пока не более 1% общего объема из-за региональных ограничений по происхождению (только восточные регионы России). За 11 месяцев 2020/21 КНР импортировала 90 тыс. т.

Главными импортерами российской кукурузы на протяжении нескольких лет остаются Иран и Турция — 1,02 млн и 916 тыс. т соответственно по итогам июля — мая завершившегося сезона. Предыдущие два сезона первый закупал в России более 1,7 млн т.

Постепенно восстанавливает уровень ввоза кукурузы из нашей страны Южная Корея. За неполный ушедший сельхозгод республика закупила 472 тыс. т, что в 2,4 раза больше, чем за тот же период в 2019/20-м. Однако в сезонах 2015/16 — 2017/18 объем импорта был существенно выше — 948-971 тыс. т. На этом рынке России приходится конкурировать с прочно обосновавшейся здесь Украиной.

Активно наращивает ввоз российской кукурузы Китай — 267 тыс. т за 11 месяцев, что в 4,4 раза больше, чем годом ранее. С сезона-2017/18 отгрузки в эту страну выросли более чем в 10 раз. Основные же поставки кукурузы в КНР осуществляют США, Бразилия и Украина.

Баланс между экспортом и насыщением внутреннего рынка был соблюден

Виталий Сергейчук, гендиректор «Деметра-Холдинга»

Экспорт пшеницы «Мирогрупп Ресурсы» (входит в «Деметра-Холдинг», который принадлежит ВТБ на 50,001%) в сезоне-2020/21 превысит 5 млн т (в 2019/20-м — 3,7 млн т). Наши компании отлично отработали завершившийся сельхозгод, выполнили планы по перевозке и перевалке зерна, а по объему экспорта мы уверенно входим в топ-3 на рынке.

Что касается структуры поставок, то мы традиционно отправляли зерно в Египет, страны Африки, Ближнего Востока, Юго-Восточной Азии. После пятилетнего перерыва Россия возобновила вывоз пшеницы в Пакистан, сразу заняв здесь долю рынка в 38%, мы также участвуем в формировании экспорта в этом направлении. Еще один крупный покупатель российской пшеницы — Бангладеш, в завершившемся сельхозгоду наш объем поставок туда превысил четверть миллиона тонн.

Вводимые государством меры по регулированию внешней торговли зерном, на мой взгляд, позволили соблюсти баланс между экспортными поставками и насыщением внутреннего рынка. В июне заработала плавающая пошлина на вывоз зерновых, и мы уже видим первые результаты. Полагаю, что при нормализации ситуации на зерновых рынках и отсутствии как мировых, так и внутренних инфляционных факторов регуляторные меры могут быть сняты, и мы вернемся к полностью рыночному ценообразованию.

«Деметра-Холдинг» укрепляет свое присутствие в ряде ключевых зернопроизводящих регионов России для работы с агрохолдингами и сельхозпроизводителями напрямую — количество наших региональных подразделений в этом году увеличилось с 6 до 11. Развитие региональной сети и оптимизация маршрутных отправок зерна по железной дороге с отгрузкой в порты также способствовали укреплению нашего экспортного потенциала. А так как увеличение объемов урожая и поставок на внешние рынки предполагает дополнительную нагрузку на экспортную инфраструктуру, включая порты, железную дорогу и автомобильный транспорт, для нас сейчас важной стратегической задачей остается увеличение пропускной способности и мощностей наших терминалов. Мы уже приступили к реализации ряда инвестиционных проектов в этом направлении — проектируем новую железнодорожную ветку к терминалу в Тамани, где владеем 50%, договорились с ОЗК о совместном строительстве новых причалов в порту Новороссийска, что позволит практически в два раза увеличить мощности «НЗТ» и «НКХП», проектируем новые силоса и дополнительную автоприемку в нашем терминале «НЗТ», работаем над проектом по строительству еще одного терминала в Тамани совместно с «Эфко».

Пути вывоза

В сезоне-2020/21 рекорды по экспорту регулярно ставились и в плане маршрутов отгрузок, а также способов доставки зерна на внешние рынки. Например, рейдовая перевалка через порт Кавказ может достигнуть 12,4 млн т (оценка на середину июня), что на треть больше, чем в предыдущем сельхозгоду. Таким образом, будет повторен рекорд сезона-2017/18. Порт Тамань увеличит объемы с 2,84 млн до 3,37 млн т (плюс 18%), малые порты, несмотря на снижение поставок в Турцию, увеличат экспорт до 6,73 млн т за счет роста отгрузок в Грецию, Египет, Израиль и другие страны.

Самая значительная прибавка фиксируется по портам Балтики (в том числе в Финляндии) — почти в два раза до примерно 2 млн т. Причины такого увеличения объемов — рекордный урожай зерна в центре России, загруженность портов юга страны и проблемы с производством в Европе.

Новороссийск тоже осуществлял перевалку рекордными темпами — предварительно объем оценивается в 16,2 млн т, что на 13% выше уровня предыдущего сезона. Среди крупных направлений вывоза существенное снижение фиксируется лишь по одному — это порты Каспия в Иран — минус 36%.

Стоит упомянуть и самые большие объемы в истории, которые прошли в направлении Монголии, Китая, портов Дальнего Востока. В рамках общероссийского экспорта они не очень значимы, но динамика прироста в разы к прошлым периодам — впечатляющая. Так в КНР через погранпереходы отправлено более 0,5 млн т зерна, или в 3,6 раза больше, чем год назад, в Монголию — в 2,2 раза, на порты ДФО — в 1,5 раза. Экспорт по этим дальневосточным направлениям стимулировали также субсидии на перевозку железной дорогой, позволяющие компенсировать 100% груженого пробега из сибирских и уральских регионов и введенные на круглогодичной основе.

Экспорт зерна по ж/д уже в июле — мае 2020/21-го составил 18,6 млн т, что выше показателя за весь предыдущий сезон (13,5 млн т) и на уровне рекорда-2017/18 (18,6 млн т). Осенью перевозки достигали 2,3-2,5 млн т в месяц против максимальных 1,6-1,8 млн т, которые имели место в 2017/18 сельхозгоду. По итогам сезона ожидался исторический рекорд железнодорожных перевозок зерна на экспорт, оцениваемый аналитическим центром «Русагротранса» в июне в 19,3 млн т. Доля железной дороги в российском экспорте зерна выросла до уровня 11-летней давности в 42% против 32-36% в последние годы. Связано это в первую очередь с увеличением возможностей инфраструктуры, а именно ростом мощностей по выгрузке вагонов на терминалах Новороссийска почти на четверть. Свою роль сыграло и расширение парка вагонов-зерновозов: в последние четыре года их количество увеличилось на 10 тыс. до 51 тыс. единиц за счет большекубовых и «тяжелых» вагонов (с загрузкой более 76 т). Кроме того, вырос объем поставок зерна из удаленных от портов регионов Центра и Поволжья, собравших рекордный урожай в прошлом году. В частности, отгрузки на экспорт из Центра возросли до 8,4 млн т против 4,7 млн т годом ранее (+78,3%), из Приволжья — до 5,1 млн т против 1,8 млн т (в 2,8 раз). На 1,7% увеличился вывоз из Сибири — до 1,46 млн т. На отгрузках же из регионов юга (ЮФО плюс СКФО) негативно сказалось сокращение валового сбора зерна в 2020 году. В итоге — минус 35,9% к объему предыдущего сезона до 3,4 млн т, что является самым низким показателем за последние четыре сельхозгода.

Новороссийск — крупнейшее экспортное направление для поставок из всех округов: Юг и Центр отправляют сюда по 59% и 60% соответственно от общего объема своего вывоза, ПФО — 50%, СФО — 24%. Приволжье и Юг тяготеют к отгрузкам в направлении Азербайджана — 19% и 13% от всего объема соответственно, ЦФО — основной поставщик на Балтику — 16%. Сибирь грузит по железной дороге на экспорт большой объем зерна в Китай и Монголию — 27%, в Казахстан — 21%, на порты Дальнего Востока — 11%.

В направлении портов Азово-Черноморского бассейна (АЧБ), где, помимо железной дороги, присутствует автотранспорт, также достигнуты впечатляющие результаты. Так, доля ж/д в направлении терминалов Новороссийска в июле — мае 2020/21 выросла за год с 48% до 64%. На малых портах и на порт Кавказ она составляет 9,4% против 3,7% ранее. На Тамань доля железной дороги также увеличилась до 11,8% против 2,3% в 2019/20-м, и это несмотря на то, что прямой выгрузки вагонов в порту нет и зерно из вагонов перегружается в автомобили, которые уже доставляют его к терминалу.

Ценовая конъюнктура

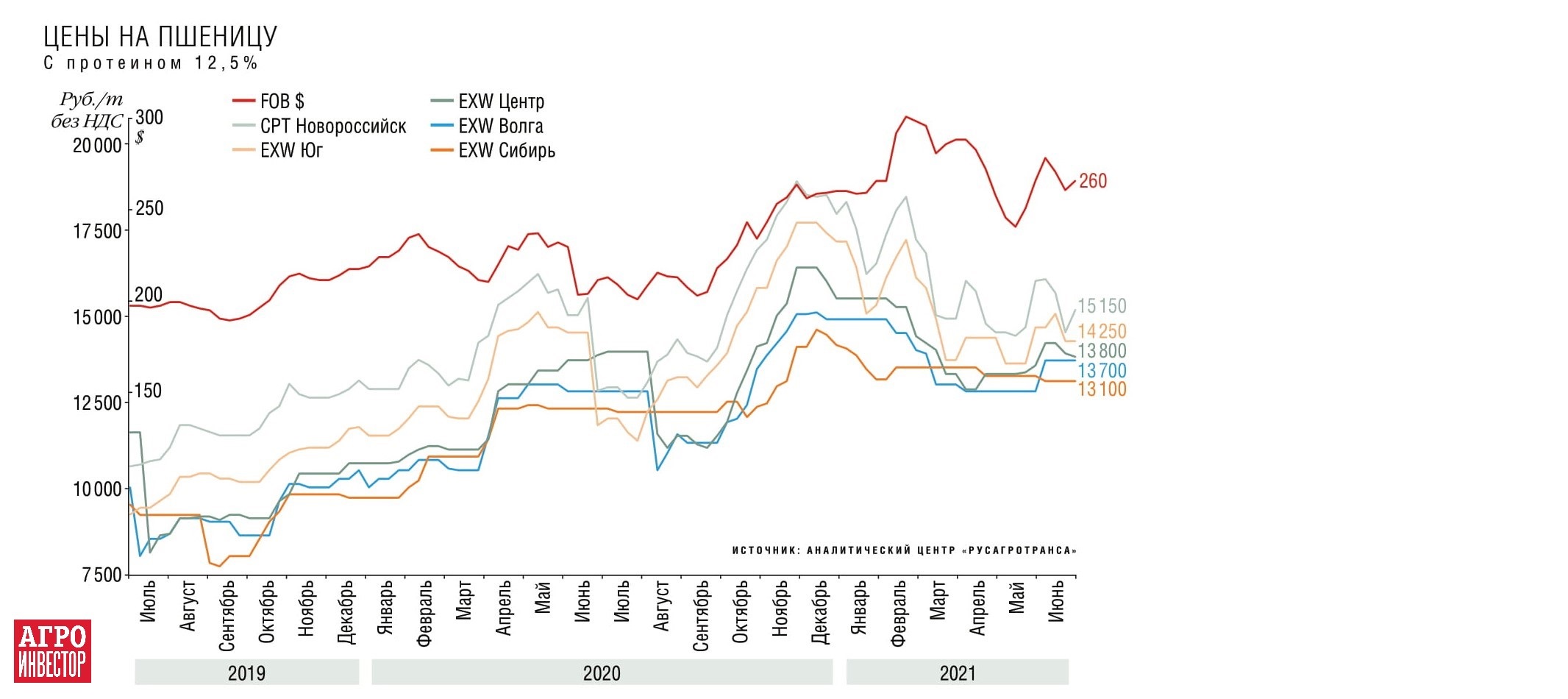

Драматическое развитие ценовой ситуации как на экспортных рынках, так, соответственно, и внутри страны стало в завершившемся сезоне основным камнем преткновения для дальнейшего развития отечественного зернового комплекса. Несмотря на рекордный валовой сбор в мире и второй показатель по урожаю в России, экспортные цены на пшеницу с протеином 12,5% в российских глубоководных портах, стартовав с уровней в $195/т FOB, уже к октябрю достигли $250/т. Подстегивало их стремление импортеров накопить запасы в условиях нескольких волн пандемии коронавируса, и запущен этот процесс был уже весной 2020-го. Безусловно, спрос со стороны Китая на кукурузу и сою на фоне восстановления поголовья свиней после разрушительных последствий африканской чумы свиней также оказал решающее влияние на ситуацию с ценами на пшеницу. Свою лепту внесли и спекулятивные фонды, вкладывающиеся в растущие сырьевые рынке на фоне резкого роста денежной массы в мире, которую в том числе направляли на борьбу с последствиями распространения COVID-19.

К февралю 2021 года цена взлетела еще выше — до $290/т, подстегиваемая планами России ввести экспортные пошлины, временным закрытием вывоза из Румынии, сбоями в поставках со стороны Аргентины, которая тоже собралась ограничивать внешнюю торговлю, в том числе пшеницей, из-за резкой продовольственной инфляции. Со схожей проблемой увеличения цен на продовольствие, производимое в том числе из зерна и иного сельхозсырья, столкнулась и Россия. А ввиду того, что спрос со стороны внутреннего рынка превысил экспортный потенциал, российские потребители вступили в еще более острую конкурентную борьбу за зерно с экспортерами, чем это происходило в сезоне-2019/20. В результате цена пшеницы (протеин 12,5%) на Юге увеличилась с 11,4 тыс. руб./т EXW без НДС в начале июля 2020-го до рекордных 17,7 тыс. руб./т в октябре, или в 1,5 раза всего за четыре месяца. В Центре по схожим причинам, а также при значительном влиянии на стоимость зерна в этом регионе внутренних переработчиков, прежде всего животноводов, цена главной зерновой культуры поднялась с 11,2 тыс. руб./т до 16,4 тыс. руб./т.

Цена CPT порт Новороссийск к концу октября 2020 года выросла до 19 тыс. руб./т без НДС, или в 1,5 раза к началу сезона. В Сибири и на Урале, помимо спроса на экспорт через порты АЧБ, стоимость зерна повышала продолжающаяся активность по закупу со стороны Казахстана. При этом если в СФО объем урожая пшеницы несколько возрос во всех основных регионах-производителях, кроме Алтайского края, на Урале было зафиксировано существенное снижение к 2019 году, что еще больше осложняло ситуацию. Цена пшеницы четвертого класса в итоге увеличилась в УФО до 14,6 тыс. руб. без НДС в ноябре, или более чем в 1,2 раза по сравнению показателем сентября. Все это имело место еще и на фоне девальвации рубля, которая началась с первой волной коронавируса в марте 2020 года.

После пика в начале 2021-го цены FOB пошли на спад, в том числе благодаря крайне высокой конкуренции со стороны Австралии, собравшей близкий к рекордному урожай пшеницы, значительным ресурсам по потенциалу до конца сезона со стороны стран Балтии, и частично — США и Канады на общих рынках стран Юго-Восточной Азии. Влияние на стоимость зерна оказали даже Аргентина и вышедшая на рынок после длительного перерыва со своей пшеницей Индия.

К апрелю этого года экспортная цена главной зерновой культуры опустилась до $235-240/т FOB. Внутри рынка — на Юге и в Центре — под влиянием не столько внешней конъюнктуры, сколько введенных пошлин стоимость пшеницы снизилась с пиковых значений примерно на 18-23%. Впоследствии вновь имел место рост цен, но он уже был связан с необходимостью внутренних переработчиков закупать сырье при нежелании аграриев продавать его после получения рекордной выручки от реализации зерна и масличных, когда они не испытывали нужды в средствах. В Сибири имела место гораздо меньшая просадка, чем в южных и центральных регионах страны, за счет сохранения спроса со стороны Казахстана и в целом исчерпания ресурсов для экспорта.

Перспективы нового сезона

Судьба урожая 2021 года по-прежнему не очень понятна. Еще осенью казалось, что из-за рекордной засухи в период сева озимой пшеницы во всех регионах юга (кроме Краснодарского края) и южных областей Центрального Черноземья Россия соберет достаточно средний урожай, даже несмотря на рекордные площади. По данным Росгидромета, на ноябрь площадь невзошедших посевов составляла более 20%. Однако в зимние месяцы ситуация существенным образом выправилась благодаря хорошим осадкам в южных регионах. В то же время в ЦЧР, в Волгоградской области, на юге Саратовской области февральское потепление и перепады температур привели к образованию ледяной корки, что увеличило ущерб посевам в этих регионах.

Впрочем, рекордный пересев, достигший 1,5 млн га яровой пшеницы против обычных 800-900 тыс. га для ЦФО, нивелировал большую часть потерь, а благоприятная ситуация с дождями улучшила ситуацию. В результате на середину июня прогноз валового сбора пшеницы аналитического центра «Русагротранса» составлял 82 млн т (годом ранее было собрано 85,9 млн т), зерна — 127,5-128 млн т (133,5 млн т), несмотря на засуху в северном Поволжье, на Урале и частично в Сибири (Омская область). Есть вероятность, что регионы юга могут дать более высокую урожайность, чем ожидается, и валовой сбор пшеницы и, соответственно, зерна получится еще больше. Это означает, что экспортный потенциал в сезоне-2021/22 будет на уровне не меньшем, чем в 2020/21-м, а именно около 51 млн т зерна и свыше 40 млн т пшеницы.

Такие традиционные импортеры российской пшеницы, как Турция, Иран, в условиях засухи, скорее всего, нарастят и сохранят высокую долю нашего зерна в своих закупках. Помимо этого, наверняка продолжит импорт Азербайджан, где российская пшеница традиционно конкурентоспособна. Отгрузки в Египет, Пакистан, Нигерию, Бангладеш могут сократиться, но в любом случае доля Россия на этих рынках останется ключевой. Ячмень будет пользоваться спросом в Саудовской Аравии и Иране. Все это позволит России осуществить имеющийся экспортный потенциал.

Новый сельхозгод начался с достаточно высоких цен спроса на пшеницу — $250-255/т против $200/т год назад. С такими показателями даже в условиях плавающей пошлины экономика сельхозпроизводителей в регионах, откуда идет основная часть экспорта на порты Азовского и Черного морей, будет приемлемой. В то же время с учетом резко выросших затрат на все используемые для производства зерна ресурсы, в особенности, минеральные удобрения, уже в сезоне-2022/23 при ухудшении экспортной конъюнктуры цены реализации могут опуститься ниже себестоимости. Уровень стоимости ячменя, который немного ниже, чем пшеницы ($245/т), и кукурузы, которая в новом сезоне может стоить столько же, сколько и главная зерновая культура ($260/т), или меньше, означает, что разница в целевой цене этих культур и первой экспортной позиции нисколько не коррелирует с реальным рынком. Это ведет к неадекватно высокому по отношению к ценовой ситуации уровню пошлины на ячмень и кукурузу и незаинтересованности аграриев в необходимом размере снижать цену на них с целью продажи экспортерам. Несколько смягчить данную ситуацию способна выдача субсидий на реализованное зерно за счет средств бюджета, получаемых от пошлин.

Несомненно, что все участники рынка зерна — и производители, и экспортеры, и внутренние переработчики, и государство — заинтересованы в дальнейшем сбалансированном развитии зернового комплекса в части роста урожайности, посевных площадей, внутреннего потребления и спроса, а также достижения тех индикаторов, которые обозначены в зерновом секторе правительством страны. Поэтому стоит надеяться, что в перспективе таможенно-тарифное регулирование станет более комфортным и будет работать в интересах всех сторон — от производителей до экспортеров и потребителей зерна.

Автор — директор департамента стратегического маркетинга «Русагротранса». Статья написана специально для «Агроинвестора».