Журнал «Агроинвестор»

Производители мяса преодолели период стагнации и вновь стали наращивать выпуск продукции. Драйвером роста опять выступает свиноводческий сегмент, по итогам 2022 года он может прибавить до 8-9%. Неплохие результаты продемонстрируют птицеводы — плюс 3-4% к объемам прошлого года. А вот производство говядины сократится: в условиях падения доходов населения участникам этой отрасли трудно конкурировать на полке с другими видами мяса

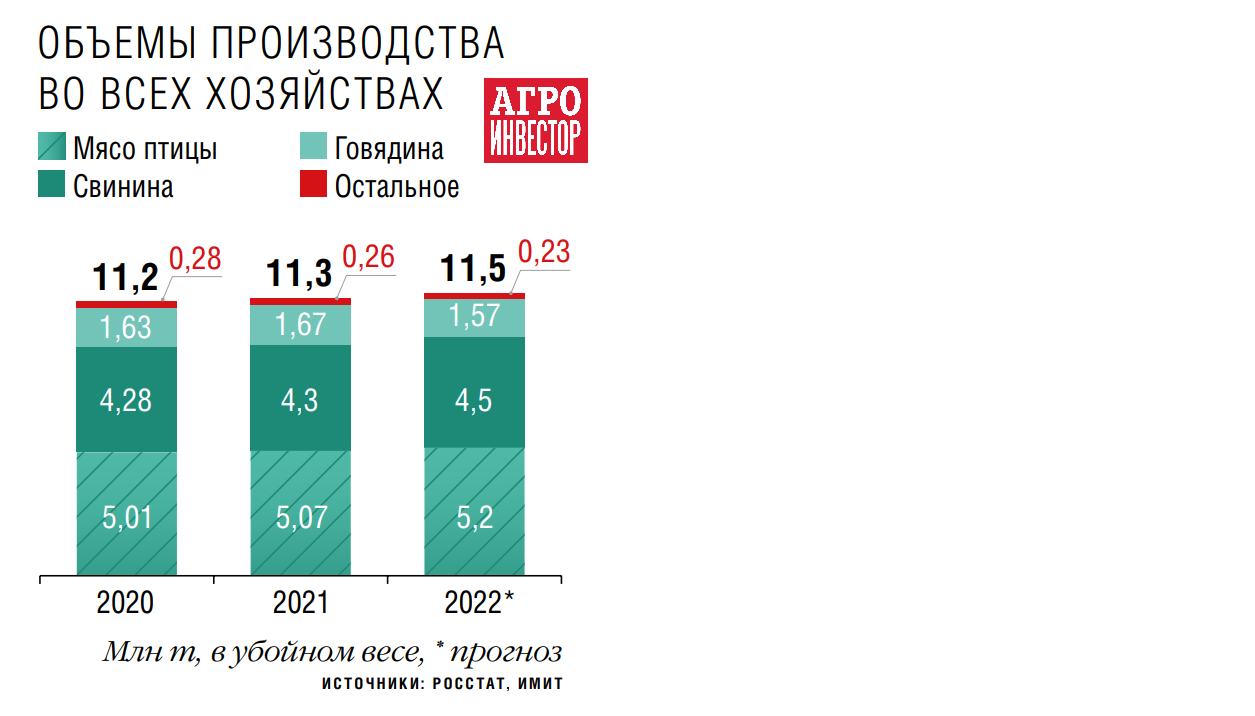

Суммарный объем производства основных видов мяса по итогам 2022 года может составить 11,5 млн т во всех хозяйствах, прогнозирует коммерческий директор информационно-аналитического агентства «ИМИТ» Любовь Савкина. Так, выпуск свинины, по ее оценкам, увеличится в пределах 9 % и достигнет 4,5 млн т, мяса птицы — на 4 %, до 5,2 млн т, а баранины — на 2 %, до 211 тыс. т. И только сектор говядины продемонстрирует снижение объемов примерно на 4 %, до 1,57 млн т (все цифры — в убойном весе). «Таким образом, как и в последние годы, лидером мясного производства в России остается птица, но драйвером прироста — свинина», — констатирует эксперт. Правда, прогнозы могут измениться, если Росстат внесет в общий объем показатели новых регионов страны, добавляет она.

За девять месяцев 2022 года объем выпуска мяса и субпродуктов прибавил 4,2 % к аналогичному периоду 2021-го, информирует партнер компании «НЭО Центр» Альбина Корягина. Что касается отдельных видов продукции, то наибольший прирост за январь — сентябрь показывают свинина (плюс 6,6 %) и птица (плюс 4,9 %). По словам эксперта, в четвертом квартале динамика в этих секторах останется положительной. Производство же говядины в январе — сентябре сократилось на 3,4 %. Таким образом, за 12 месяцев общее увеличение объемов мяса может составить около 6 %, полагает эксперт.

Мясные прогнозы

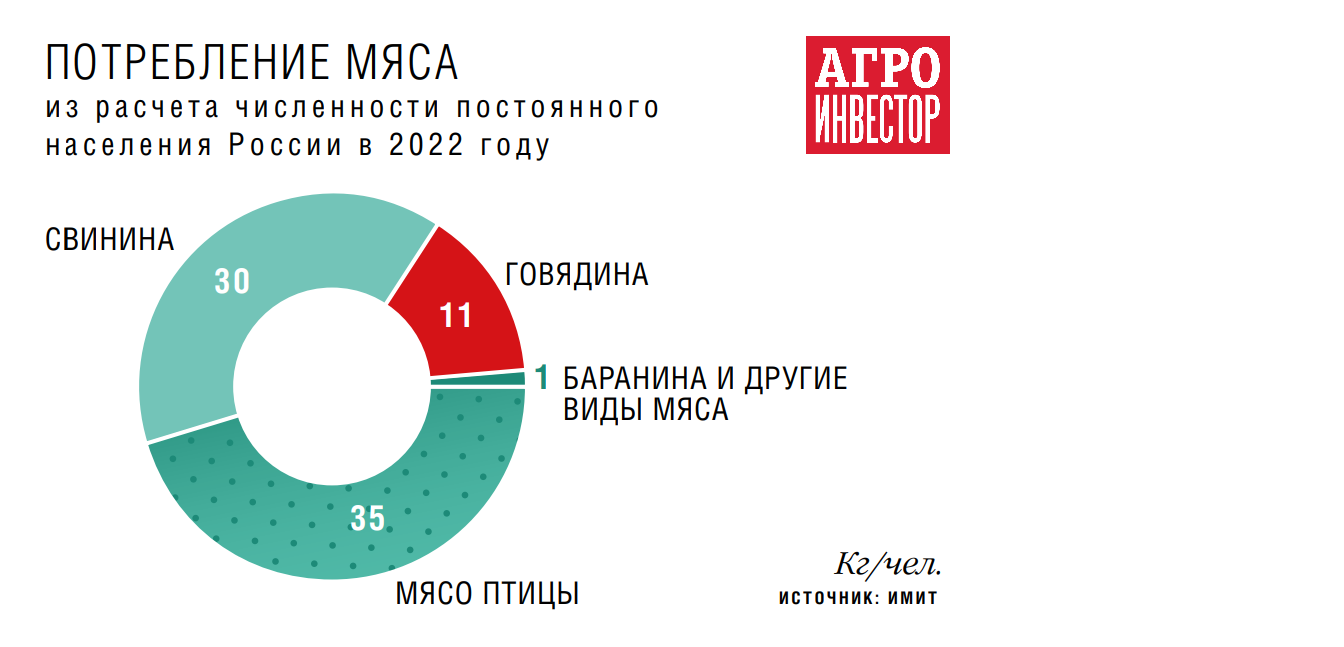

В том, что по говядине наблюдается некоторое снижение производства, нет ничего критичного. Это далеко не основной вид мяса, в корзине потребления он занимает всего 16 %, чаще всего его выбирают люди с высокими доходами, разъясняет глава Национальной мясной ассоциации (НМА) Сергей Юшин. «Более бедный потребитель в принципе сильно ограничивает себя в мясе, и главной мерой по поддержанию адекватного рациона для этой категории населения становится адресная помощь, которую государство в этом году активно и эффективно оказывало, стимулируя спрос в том числе и на мясо», — добавляет он.

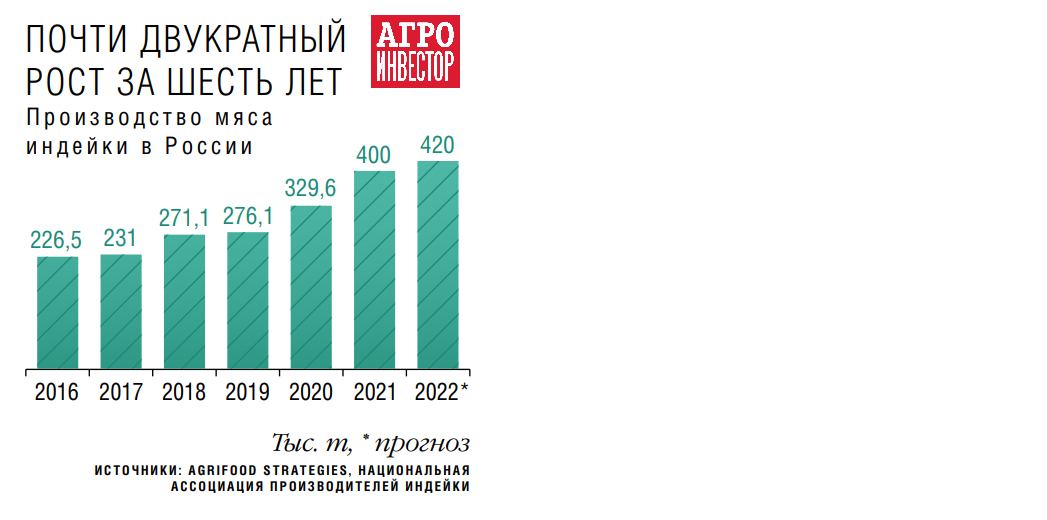

По прогнозу Национального союза птицеводов (НСП), производство мяса птицы по итогам 2022 года может вырасти на 3-3,5 %. Опережающими темпами наращивает объемы сектор индейки, вносящий существенный вклад в динамику, отмечает гендиректор организации Сергей Лахтюхов. Объем выпуска мяса индейки в этом году достигнет 410-420 тыс. т в убойном весе, оценивает исполнительный директор Национальной ассоциации производителей индейки Анатолий Вельматов. Ситуацию можно назвать довольно стабильной, несмотря на все события 2022-го. Экспорт данного вида мяса при этом вырос за год в два раза, подчеркивает эксперт.

Производство свинины в сельхозорганизациях за девять месяцев 2022 года увеличилось на 7,9 %, или на 281,6 тыс. т, по сравнению с аналогичным периодом прошлого года, сообщает гендиректор Национального союза свиноводов (НСС) Юрий Ковалев. При этом прирост ускорился с 5,8 % в первом квартале до 9,3 % в третьем. В ЛПХ и КФХ, напротив, наблюдалось снижение объемов, за январь — сентябрь 2022-го объемы там уменьшились соответственно на 10,8 % и 12,2 %, что сократило и общий прирост производства за этот период до 6,2 % (+244,5 тыс. т). По итогам года товарный сектор может прибавить 8 %, или 350 тыс. т, прогнозирует эксперт. Потребление свинины, согласно данным НСС, за девять месяцев выросло на 7,8 % (+226,4 тыс. т). Ковалев объясняет это тем, что люди закупали мясо впрок, опасаясь дефицита.

Несмотря на то что доля индустриального производства баранины в России пока составляет всего 8,5 %, за три квартала текущего года промышленный сектор прибавил 3,5 %, до 9 тыс. т, рассказывает президент консалтинговой компании Agrifood Strategies Альберт Давлеев. Положительная динамика, по его словам, наблюдалась и в сегменте КФХ — выпуск увеличился на 3,5 %, достигнув 33,2 тыс. т. А вот в хозяйствах населения объемы снизились на 4,4%, до 63,6 тыс. т. «Это свидетельствует о начале роста доли промпроизводителей, которая будет только увеличиваться в ближайшие годы с запуском и развитием новых инвестпроектов», — верит эксперт.

Факторы нестабильности

Волатильность курса валют, которая особенно была заметна в первом квартале 2022 года и начале второго, стала одним из создававших дополнительные неопределенности в развитии мясной отрасли факторов, комментирует Юшин. Когда курс стабилизировался, аграрии смогли закупать сырье и компоненты для производства по более доступным ценам, однако чрезмерное укрепление рубля затормозило темпы наращивания экспорта мяса, и по ряду позиций Россия стала существенно менее конкурентоспособной.

Из отрицательных факторов, оказывающих влияние на отечественный рынок мяса, Корягина выделяет логистические трудности. Например, свиноводы и птицеводы из-за этого сократили объемы торговли с Азией. Также, по ее словам, обострившиеся проблемы в логистике влияют на сроки завершения начатых инвестиционных проектов в связи с задержкой поставок оборудования.

На развитии мясного сектора (прежде всего, свино- и птицеводстве) в этом году, безусловно, сказался вопрос ветеринарного благополучия, отмечает исполнительный директор «Ринкон Менеджмент» Константин Корнеев. Это отразилось на доступности объемов мяса, предложении в отдельных категориях и регионах. Болезни, даже если с ними удалось справиться в текущем моменте, еще долго оказывают плохое влияние на производство.

Второй важный фактор — изменение цен на сырье для комбикормов, в первую очередь зерно, продолжает эксперт. «При тех колебаниях, которые наблюдались в 2022 году, довольно сложно прогнозировать стоимость мясных активов — зерно то дорожает, то дешевеет, — говорит он. — Но все же из-за ограничивающих зерновой экспорт пошлин и квоты больше пшеницы будет реализовываться внутри страны по еще более низким ценам, что положительно скажется на себестоимости мяса».

Третий фактор нестабильности — проблемы с различными расходными материалами, их доступностью, вторит Корнеев Корягиной. Сервисное обслуживание и доставка новых запчастей оказываются под вопросом, комплектующие и оборудование для мясного сектора растут в цене. Многие логистические проблемы пока что удалось решить. Китай, Армения, Казахстан готовы участвовать в новых схемах поставок, но возможные новые санкционные решения, вполне вероятно, могут изменить сложившиеся договоренности, опасается эксперт. «В то же время никакие санкции на поставки в Россию компонентов кормов, витаминов или генетического материала не вводились, а возникавшие трудности удавалось так или иначе решать, — акцентирует внимание Юшин. — Да, некоторые компании, обслуживавшие отрасль, ушли с рынка нашей страны, но остались многие и даже появились другие, которые видят здесь перспективы».

В текущих непростых условиях важным для отрасли является сохранение уровня господдержки как аграриев, так и перерабатывающего сегмента, считает Корягина. Также необходимо поддерживать потребительский спрос. Главными мерами помощи здесь должны стать уже принятые решения правительства об увеличении выплат малоимущим семьям с детьми до 16 лет с 1 мая 2022 года, а также повышенная (10 %) с 1 июня индексация зарплат бюджетникам. По словам эксперта, практика прошлых пандемийных лет показывает, что значительная часть этих средств тратится на продовольствие, повышая спрос и цены на него.

Главным же вызовом как для российских, так и для всех птицеводов мира стала нарастающая эпизоотия высокопатогенного гриппа птиц в Северном полушарии Земли, обращает внимание Давлеев. Только в Европе количество вспышек в этом году увеличилось в 3,5 раза по сравнению с 2020-м. В США погибло и было превентивно уничтожено около 50 млн голов домашней птицы. «Перелетные птицы не знают границ, поэтому постоянно приносят новые штаммы этой смертельной для пернатых болезни — особенно при весенних и осенних миграциях», — поясняет эксперт. В России обстановка пока относительно благополучная, но отечественные птицефабрики принимают максимальные меры биозащиты.

Эпизоотическая ситуация в стране в этом году не самая плохая, считает Вельматов. Предприятия, ранее пострадавшие от болезней птиц, восстанавливаются. Так, например, производитель индейки «Агро-Плюс» (Ставропольский край), вынужденно приостановивший деятельность для выполнения противоэпизоотических и специальных ветеринарных мероприятий по обеспечению безопасности продукции из-за выявленного в феврале гриппа птиц, к концу года снова запустился.

Давлеев также обращает внимание на нарастающую необходимость обновления многих производственных активов, построенных или реконструированных в ходе национального проекта 2008-2012 годов. Значительное снижение рентабельности бизнеса и отмена некоторых мер господдержки для отрасли ограничивают возможности для реновации и поддержания должного уровня качества производства и продукции.

Для производителей говядины 2022 год получился неудачным, полагает гендиректор Национального союза производителей говядины Роман Костюк. На фоне беспошлинного ввоза порядка 100 тыс. т этого вида мяса из Бразилии переработчики стали обращать внимание в первую очередь на дешевый импорт, ведь даже с логистическими издержками бразильская говядина по стоимости ниже, чем отечественная. Немало проектов, столкнувшись с уменьшением объемов продаж и сокращением на этом фоне стоимости покупаемого молодняка на откорм, приостановили дальнейшие инвестиции в производство или даже текущую работу.

Коррекция цены на покупку живого КРС вниз в течение года практически гарантирует, что в ближайшее время это мясное направление в стране развития не получит, уверен Костюк. Сложившаяся конъюнктура рынка привела к тому, что молочное животноводство, доля которого в производстве говядины в стране составляет 80 %, активизировало продажу скота (бычки и выбракованные животные), фактически являющегося отходом основного производства, и именно держатели молочного стада получили стимул продавать животных для производства говядины, а мясной сегмент «затормозился», объясняет эксперт. Например, проект первого скотного рынка в Республике Алтай летом был приостановлен, компания-организатор ликвидирована, так как инвесторы более не видят перспектив мясного скотоводства. «Чисто мясное направление и так составляет лишь 20 % общего объема выпуска мяса КРС, — напоминает Костюк. — Специализированную говядину с возможностью экспорта производят в стране всего две крупные компании — “Мираторг” и “Заречное”, то есть возможности масштабного производства резко ограничены самим мизерным масштабом самой отрасли и неравномерным распределением маточного поголовья КРС специализированных пород по стране, серьезно затрудняя логистику поставок крупных партий скота на откорм или забой».

Предпочтения потребителей меняются

Из расчета численности постоянного населения России в 147,2 млн человек, среднедушевое потребление мяса в России в 2022 году составит 77 кг, в то время как еще в 2016-м этот показатель не превышал 71 кг, информирует Любовь Савкина. Сергей Юшин оценивает потребление еще выше — в 78 кг/чел. по итогам этого года, что на 1 кг выше, чем в 2021-м. «Свои роли играют и увеличение производства свинины, мяса птицы, и изменение структуры потребительской корзины — граждане отказывались от некоторых других продуктов в пользу мяса», — поясняет он.

Однако снижение покупательной способности является и одним из беспокоящих рынок моментов, продолжает глава ассоциации. Пока неизвестно, что будет с инфляцией, занятостью, располагаемыми доходами населения и потребительским поведением в следующем году — ситуация в стране и в мире сложно предсказуемая, неоднозначная. «Очевидно одно — люди будут экономить, — уверен Юшин. — Вероятно, в первую очередь потребители сократят потребление дорогих фруктов, рыбы, некоторых овощей, произойдет перераспределение в пользу доступного белка — мяса птицы и яиц». В то же время из России в этом году по разным причинам выехало много граждан, часть из них скоро вернется и поддержит спрос, надеется эксперт.

Важные достижения

По мнению Сергея Лахтюхова из Национального союза птицеводов, главным фактором, оказавшим положительное влияние на птицеводческую отрасль, стал тренд на обеспечение импортонезависимости по инкубационному яйцу. Так, в текущем году были начаты, а у некоторых компаний и реализованы проекты по строительству репродукторов. В случае успешного ввода всех заявленных мощностей можно говорить о практически 100%-ном производстве мяса бройлера из российского инкубационного яйца, уверен эксперт. Выйти на такие показатели отрасль сможет уже в следующем году, считает Сергей Юшин из НМА.

2022 год ознаменовался качественным прорывом в отечественном овцеводстве, отмечает Альберт Давлеев из Agrifood Strategies. Очень важным для рынка стало начало широкомасштабного вертикально интегрированного производства баранины и ягнятины на основе мясных пород овец в Северо-Кавказском федеральном округе. ГК «Дамате» создала селекционно-генетический центр с племенными фермами высокопродуктивных пород в Ставропольском крае, сеть контрактного откорма овец на базе местных фермеров, а также убой и разделку овец на заново восстановленном мясоперерабатывающем комплексе «Кавказ-Мясо» в Карачаево-Черкесии. «Здесь использованы самые передовые мировые технологии генотипирования и селекции, кросс-бридинга, кормления и переработки овец по международным стандартам», — знает эксперт. Вслед за запуском этого производства ГАП «Ресурс» начала выпуск баранины на бывших активах «Белой Птицы» в Ростовской области. А затем был анонсирован еще один новый проект по производству этого вида мяса в Ленинградской области аграрной корпорацией «Трансагро».

В индейке сейчас особенно востребованы линейки фаршей, полуфабрикатов на кости, делится гендиректор ГК «Дамате» Рашид Хайров. «Наблюдаем также тенденцию к сокращению веса единоразовой покупки по комфортной цене, все большей популярностью пользуется покупка в промо. Кроме того, мы видим рост доли собственных торговых марок практически у всех производителей», — отмечает он.

С одной стороны, потребитель стал более чувствителен к ценам, вследствие чего стремится больше экономить, комментирует представитель «Черкизово». Соответственно, из-за этого растет предложение продукции в сегменте эконом. В то же время нельзя сказать, что премиальный сегмент умирает. «Еда — это быстрый и доступный способ снять стресс и побаловать себя. Во многом благодаря данному тренду мы видим рост продаж отдельных категорий продуктов: например, сырокопченых колбас в нарезке и снеков», — сообщает он.

Запросы от торговых сетей и предпочтения потребителей менялись в течение этого года, в том числе под влиянием серьезных геополитических изменений, подтверждает представитель «Продо». Птицефабрикам и мясокомбинатам компании пришлось серьезно пересмотреть ассортимент, сконцентрироваться на наиболее востребованных позициях. «Да, потребители стали во многих случаях предпочитать акционные товары, товары по демократичным ценам, но все же полного перехода на дешевую продукцию в ущерб качеству не произошло», — заверяет он. Также высокой популярностью стали пользоваться продукты быстрого приготовления — полуфабрикаты высокого, «домашнего» или ресторанного качества.

Ценовые колебания

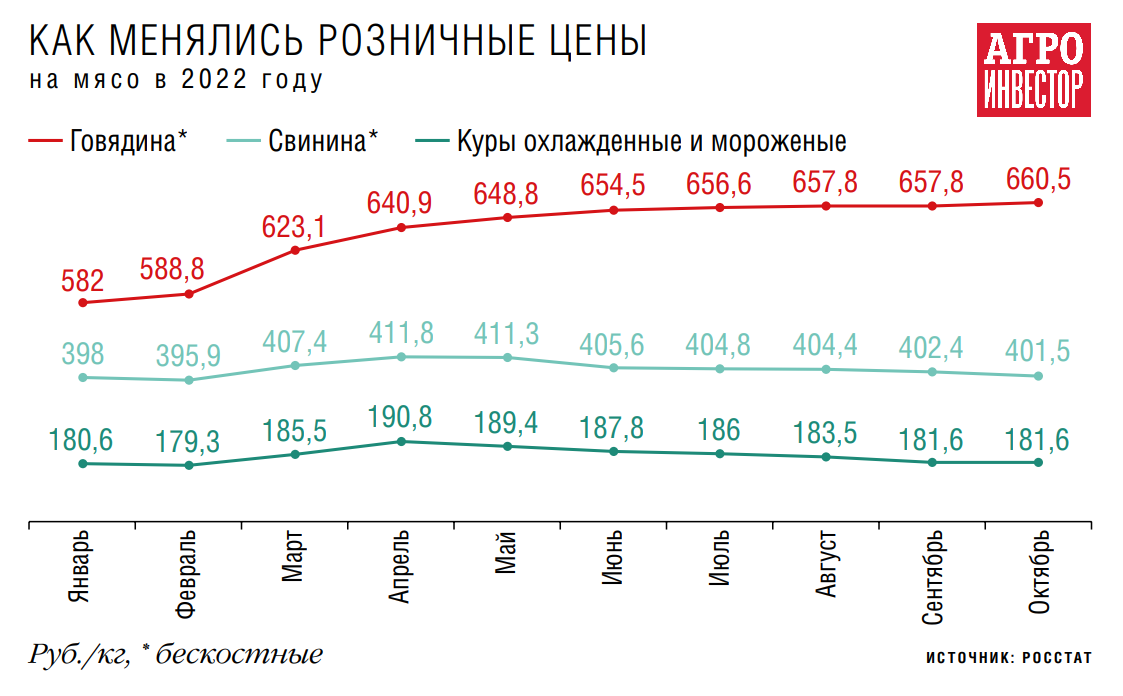

Говорить об объективной рентабельности мясной отрасли можно только при отсутствии какого-либо регулирования на рынках, считает Константин Корнеев. В этом году по птице компаниям удавалось работать с показателем 6-8 %. В свиноводстве ближе к концу года доходность стала опускаться из-за снизившихся в первые два месяца осени цен. По мнению Сергея Юшина, рентабельность производства скота и птицы поддержало падение стоимости зерна.

Несмотря на существенный рост себестоимости производства продукции и общий уровень инфляции, росту отпускных цен на мясо птицы препятствует увеличение предложения как на рынке бройлера, так и свинины, отмечает Сергей Лахтюхов. «Средняя за период с начала 2022 года оптовая цена как на тушку, так и средневзвешенная на мясо птицы в целом увеличилась к октябрю на 1,2 % и 0,8 % соответственно (по сравнению с тем же месяцем годом ранее)», — приводит данные эксперт. При этом свинина, напротив, подешевела. Сокращение разницы в цене между этими видами мяса оказывает негативное влияние на птицеводческий сектор и приведет как минимум к уменьшению потенциала роста стоимости продукции, а что более реально — к ее снижению.

До августа включительно цена курицы (тушки) росла, в отдельные месяцы достигая отрыва от прошлогодних показателей на 13-16 %, информирует представитель «Черкизово». К концу года ситуация стабилизировалась. В среднем по году стоимость бройлера составит 140-145 руб./кг, оценивает он, что будет примерно соответствовать уровням 2021-го.

На цену индейки во втором квартале этого года очень давили свинина и бройлер. Разница в стоимости между курицей и индейкой была совсем небольшой, максимум 5-10 %, а в некоторые периоды ее и вовсе не было, утверждает Анатолий Вельматов. «Сыграл роль и беспошлинный ввоз говядины в первом полугодии, в целом весь разрешенный импорт мяса так или иначе негативно влияет на рынок, — обращает внимание он. — Возросшая себестоимость при отсутствии реальной возможности повысить цену продукции сократила маржу производителей в январе — июне».

В третьем квартале на рынке индейки произошло выравнивание ценовой ситуации — подешевевшие корма улучшили показатели себестоимости. Хотя на цене продукции эта ситуация отразилась не так быстро, как в случае с бройлером, ведь индейку, в отличие от курицы, выращивают целых 120 дней, подчеркивает эксперт. Но во второй половине осени стоимость мяса индейки была все-таки если не на историческом максимуме, то как минимум весьма благоприятная, признает он. По мнению Вельматова, в среднем по году производителям, вероятно, удастся получить неплохую маржу.

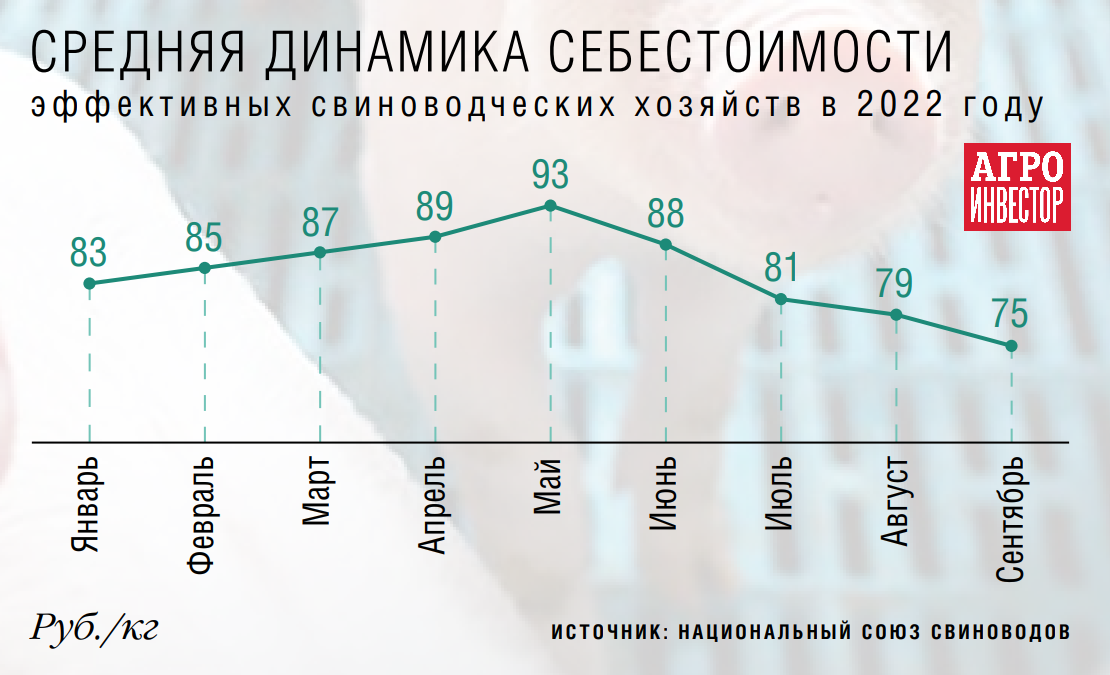

После всплеска в конце марта до 138 руб./кг цена свинины ушла ниже уровня прошлого года, информирует НСС. По состоянию на октябрь стоимость этого вида мяса отставала от среднего показателя 2021 года на 6 %. «Практически в течение всего года цена бескостного мяса свинины и куриного филе была на одном уровне», — акцентирует внимание Юрий Ковалев. По итогам 2022-го средняя стоимость свинины в опте может составить 116-118 руб./кг, прогнозирует он. Производственная же себестоимость данного вида мяса в среднем по году будет находиться в пределах 85 руб./кг.

«Главный фактор на рынке сейчас — покупательская способность, — считает председатель совета директоров ГК «Агроэко» (Воронежская область) Владимир Маслов. — Ценообразование в течение года менялось в зависимости от спроса со стороны потребителей, а его характер был неоднородный: мы наблюдали как ажиотажный спрос, так и сдержанный экономный подход». Кроме этого, продолжается рост объема производства свинины в стране. Конкуренция на внутреннем рынке повышается и этот фактор оказывает соответствующее влияние на рынок.

Сама компания в начале 2022 года в связи с разогнавшейся инфляцией приняла решение заморозить цены на мясную продукцию. По словам топ-менеджера, это было непростое решение с точки зрения бизнеса. «Но мы, осознавали свою социальную ответственность, и пошли на такой шаг, чтобы стабилизировать рынок и сдержать рост стоимости мяса для населения», — делится Маслов. С мая по июль отмечалось ослабление цен на рынке, а с августа — небольшая растущая динамика. Тем не менее, по большинству позиций в свинине наблюдается снижение средних цен за период январь-октябрь 2022 года относительно аналогичного периода 2021-го на 5-7%.

Цена говядины тоже привязана к стоимости свинины и бройлера, говорит гендиректор агрохолдинга «Красный Восток» (Татарстан) Адель Хайруллин. Если последние дорожают, то через месяц растет цена и на мясо КРС. В то же время ценовые колебания имеют разнонаправленную динамику: в каких-то регионах стоимость говядины растет, в каких-то снижается. Большое влияние на рынок оказывает и наличие импортной продукции.

Результаты аграриев

Опрошенные «Агроинвестором» сельхозпроизводители в основном результатами своей работы в 2022 году довольны. Несмотря на почти полное обеспечение страны мясом птицы, крупные компании продолжают прибавлять в объемах. За девять месяцев этого года в агрохолдинге «БЭЗРК-Белгранкорм» (Белгородская, Новгородская области) произведено 224,5 т мяса птицы (в 2021-м за этот же период — 219,9 тыс. т). Рост стал возможен благодаря интенсификации производства, уточняет представитель компании. Также холдинг завершает строительство новой бройлерной площадки — четырех корпусов на территории действующей птицефабрики в Белгородской области (инвестиции — 1,8 млрд руб.). Посадка птицы состоится уже в январе 2023 года. Ввод объекта позволит компании увеличить выпуск мяса бройлера еще на 16 тыс. т/год. Помимо этого, «БЭЗРК-Белгранкорм» возводит еще одну площадку на племптицерепродукторе в Новгородской области. После ее запуска производство инкубационных яиц в агрохолдинге вырастет на 29,5 млн шт. в год и достигнет 90,5 млн шт.

Выпуск свинины в компании за январь — сентябрь приблизился к 55 тыс. т (годом ранее — 52 тыс. т). Прибавка произошла за счет расширения производства на действующих комплексах, а также благодаря завершению строительства нового предприятия на 7 тыс. т свинины в год в Белгородской области. Стоимость проекта — около 2 млрд руб., сообщает представитель холдинга.

ГК «Агроэко» по итогам 2022 года планировала выпустить 323 тыс. т свинины. «За год мы нарастим объем производства почти на 34 тыс. т, — сообщает Владимир Маслов. — Такая прибавка стала возможна во многом благодаря выходу в конце 2021 года на полную мощность четырех новых комплексов, а также за счет постоянного увеличения наших ключевых качественных показателей в свиноводстве». В 2023-м компания продолжит наращивать объемы благодаря выходу на полную мощность новых площадок, и рассчитывает выйти на показатель в 340 тыс. т.

Также в уходящем году «Агроэко» поэтапно вводила в эксплуатацию свой мясоперерабатывающий кластер в Павловском районе Воронежской области. По состоянию на конец ноября была запущена первая очередь нового предприятия — цех предубойного содержания и убоя. Впереди — запуск цехов обвалки и потребительской упаковки. Открытие всего комплекса запланировано на 2023 год. После выхода на полную мощность производство будет перерабатывать 3,8 млн свиней в год или 600 голов в час, а реализация готовой продукции превысит 300 тыс. т.

«В связи с поэтапным запуском мясоперерабатывающего направления наша компания находится в процессе трансформации, идет смещение структуры продаж с живых свиней в сторону продукции переработки (полутуш, разделанного мяса, субпродуктов), — делится Маслов. — Мы переходим из оптового рынка на рынок потребительский». Так, если в 2021 году 80% от общего объема реализации свинины группы приходилось на живых животных, то к 2024-му до 54% будет уже приходится на упакованную свинину. В планах на будущее — полный уход от продаж живых свиней и развитие рынка готовой продукции, в том числе брендированной в потребительской упаковке.

Кроме этого, в уходящем году «Агроэко» инвестировала 1,6 млрд руб. в расширение комбикормового завода в Тульской области. Таким образом, производственные возможности предприятия увеличились в два раза, утверждает топ-менеджер. С запуском второй очереди емкость элеватора выросла до 180 тыс. т единовременного хранения зерна, а производство кормов на этом заводе увеличилось в два раза, до 332,8 тыс. т. «Благодаря этим инвестициями общая мощность выпуска комбикормов в нашем холдинге превысила 1,1 млн т, — говорит Маслов. — 90% этого объем уходит на нужды собственных свиноводческих площадок, около 10% реализуется на свободном рынке».

«Агросила» (Татарстан) в 2022 году произведет более 125 тыс. т мяса птицы в живом весе. «Мы реализовали экспериментальную программу по повышению конверсии корма у бройлеров и получили отличный результат, — довольна гендиректор агрохолдинга Светлана Барсукова. — В то же время мы, как и многие другие компании, столкнулись с трудностями: увеличивающиеся сроки поставок компонентов производства, недоступность некоторых видов оборудования и так далее — но все вопросы удалось успешно решить».

По индейке — второе место в мире

По итогам 2022 года Россия станет второй в мире по объемам производства индейки, прогнозирует Национальная ассоциация производителей индейки. «В Европе “гуляет” грипп птиц, резко выросла себестоимость, — указывает Анатолий Вельматов. — При условии, что наши производители покажут прирост в 5-10%, а Европа и США, где из-за ухудшения эпизоотической ситуации забивалось поголовье, на столько же снизят производство, мы как раз сможем занять почетную вторую строку в мировом рейтинге производителей индейки».

ГК «Дамате» в этом году продолжила реализацию проектов по производству индейки, утки и баранины. «Мы усилили нашу позицию как категорийного эксперта в нишевых видах мяса, — отмечает Рашид Хайров. — При этом мы не вносили значительных корректировок в нашу инвестиционную программу». Производство индейки предприятиями компании за девять месяцев 2022-го составило 158 тыс. т в убойном весе, что на 13 % больше, чем за тот же период годом ранее. Рост объемов обусловлен поэтапной реализацией проектов в Пензенской и Ростовской областях и их выводом на плановые мощности, поясняет топ-менеджер. За весь год холдинг рассчитывает выпустить 230 тыс. т мяса индейки.

Производство мяса утки за январь — сентябрь в «Дамате» увеличилось в 2,5 раза, до 13,3 тыс. т. Среди главных факторов роста — запуск всех 40 птичников выращивания товарной птицы, формирование собственного родительского стада на 70 тыс. голов, возобновление работы и выход на полную мощность завода по убою и переработке мощностью 4 тыс. голов в час, а также расширение ассортимента продукции до 250 позиций, перечисляет Хайров. В планах группы по итогам завершающегося года выйти на объем производства утки порядка 18 тыс. т.

В СКФО «Дамате» продолжает реализацию проекта по производству баранины. В сентябре компания запустила крупнейший в России завод по убою и переработке баранины мощностью 25 тыс. т продукции в год в Карачаево-Черкессии. После выхода предприятия на проектную мощность объем переработки составит 300 голов в час, или 42 т продукции в смену, делится топ-менеджер. Инвестиции в проект составили 3,4 млрд руб.

«Сибагро» по итогам 2022 года планирует выпустить порядка 380-390 тыс. т свинины в живом весе на всех своих предприятиях. Этот объем больше прошлогоднего за счет развития производства на отдельных комплексах, как недавно введенных, так и действующих, поясняет заместитель исполнительного директора по коммерции компании Петр Мизонов. «Структура продаж холдинга по большому счету осталась прежней, мы наращиваем свое присутствие на родных территориях, что соответствует нашему лозунгу: “Мы рядом с вами и по всей Сибири!”, — говорит он. — Успешно увеличиваем свою долю во всех каналах продаж — fmcg, b2b, b2c — и отмечаем увеличение интереса потребителей к охлажденному мясу, удобной упаковке, которая позволяет сохранить свежесть и все полезные свойства продукта».

Производство всех видов мяса в «Черкизово» в этом году превысит 1 млн т, показав незначительный рост к показателю 2021-го, информирует пресс-служба группы. В частности, холдинг продолжает наращивать выпуск свинины, мяса птицы и индейки. Объемы увеличатся в том числе благодаря покупке свиноводческого предприятия СГЦ «Вишневский», восстановлению работы предприятия «Алтайский бройлер», которое в 2021 году останавливалось из-за пожара. Группа продолжает реализацию проекта по созданию мясоперерабатывающего кластера в Тульской области (ТОСЭР «Ефремов»), в рамках которого в течение нескольких лет будет построен завод по убою, хранению и переработке свинины.

Агрохолдинг «Красный Восток» по итогам 2022 года планирует произвести готовой мясной продукции на сумму около 1 млрд руб. (+18 % к показателю 2021-го), рассказывает Хайруллин. Рост произойдет прежде всего за счет расширения сырьевой базы. «В последующие годы планируем расти примерно на 8-10 % ежегодно до 2028 года, увеличить выручку до 1,5-1,6 млрд руб. и забивать не менее 22 тыс. голов КРС в год», — делится планами топ-менеджер. В составе компании — мясокомбинат «АПК «Русский Мрамор», который выпускает продукцию под тремя брендами, рассчитанными на различные предпочтения и ценовые ожидания — «Мясная Слобода» (масс-маркет), «Русский Мрамор» (бренд-локомотив), «X.O. Beef» (премиум-бренд).

Большое внимание предприятие уделает развитию производства как раз премиального сегмента. «Из-за снижения доходов населения говядина становится все более дорогим и менее доступным для рядового потребителя видом мяса, но, как ни странно, мы замечаем, что, с одной стороны, падает спрос на относительно дешевое мясо, с другой — растет спрос на “мраморную” говядину, — комментирует Хайруллин. — Потребитель готов платить за более мелкий и более дорогой кусок мяса, если он свежий, правильно разделан и имеет привлекательный цвет».