Журнал «Агроинвестор»

Доля продуктов питания, которые продаются по промоакциям, продолжает расти, что негативно влияет на оборот торговли и производителей. Однако без скидок многие товары могут не купить вообще: доходы потребителей по-прежнему падают, а доля затрат на продовольствие уже приближается к 40%. Однако те, кто выбирает товар не только по цене, задают новые тренды развития продуктового рынка

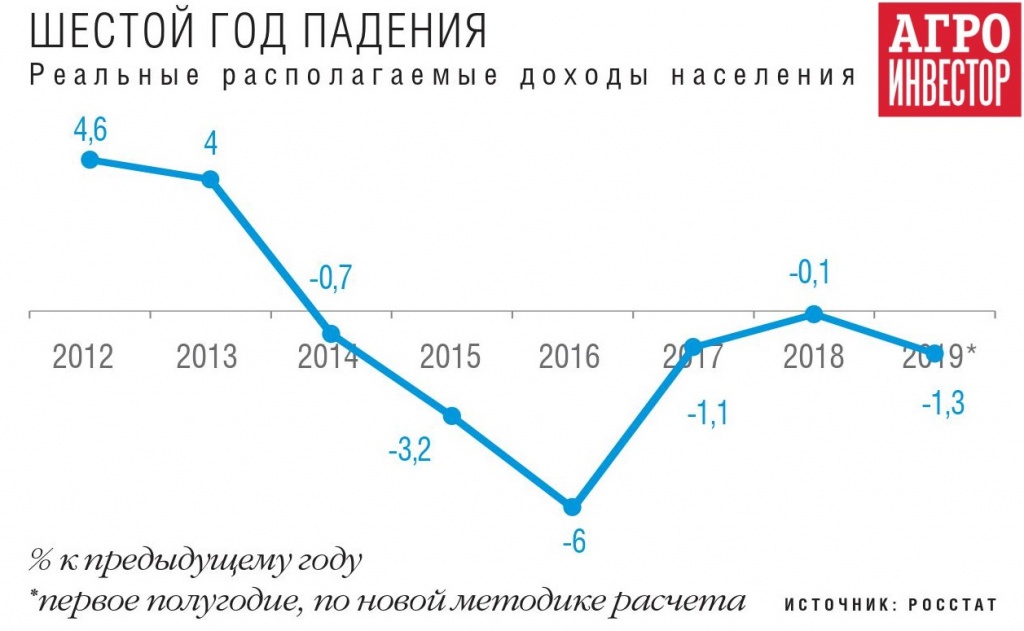

Реальные располагаемые доходы населения по итогам первых шести месяцев 2019 года снизились на 1,3% к аналогичному периоду 2018-го, оценил Росстат. Доходы падают шестой год подряд: по сравнению с 2013-м к концу прошлого года они уменьшились на 11,1%. Согласно новой методике статведомства, с 2014 года доходы упали на 8,6%, при этом в 2018-м был зафиксирован их прирост на 0,1%. Минэкономразвития и Минфин рассчитывают, что в 2019-м динамика будет положительной и реальные доходы прибавят 1%. Правда, это даже не позволит полностью отыграть падение 2017 и 2018 годов (минус 1,2% по старой методике), не говоря уже о возвращении на докризисный уровень. Да и Счетная палата считает такой прогноз слишком оптимистичным. «Казалось бы, не так много — 1%, но в первом квартале реальные доходы населения снижались на 2,3%, поэтому достижение даже этого скромного показателя будет проблематично», — говорил в первой декаде июля глава контрольного ведомства Алексей Кудрин.

При этом одним из драйверов экономики, в том числе и агросектора, Минэкономразвития называет восстановление потребительского спроса на фоне роста доходов. Хотя официальная статистика не отражает падения потребления основных видов продовольствия, очевидно, что люди экономят на продуктах питания, тем более что в целом они не дешевеют, хотя Росстат и фиксирует сезонные понижения цен на отдельные категории. По данным исследовательской компании Ipsos Comcon, в прошлом году доля россиян, покупающих товары со скидками, составила 50,6%, тогда как 2017-м она была на уровне 45%, а в 2016-м — 41%. Nielsen Россия отмечает, что в некоторых категориях FMCG доля продаж по промо-акциям достигла 70% и продолжает расти. Сбербанк, исследовав потребительские настроения за второй квартал, сообщил, что доля покупателей, которые стремятся сэкономить на дорогих продуктах питания, по сравнению с первым кварталом уменьшилась на 3 п. п. до 68%. При этом на покупку продуктов питания люди вынуждены тратить 38,9% дохода против 38,2% во втором квартале 2018-го.

Потребление в стагнации

Из данных Росстата и Минсельхоза следует, что по итогам прошлого года продолжило падать потребление молока и молочной продукции — с 230 кг до 225,2 кг при рекомендуемой Минздравом норме в 325 кг. В остальных основных категориях, согласно Нацдокладу агроведомства, потребление или осталось на уровне 2017 года, или несколько увеличилось. В частности, на 0,1 кг стало выше потребление мяса — 75 кг при норме в 73 кг, на 1,6 кг до 105,6 кг вырос показатель по овощам, хотя это все еще заметно ниже рекомендаций (140 кг). На 1 кг до 91 кг повысилось среднее потребление картофеля, причем оно резко упало в результате корректировки Росстатом данных о его производстве после проведенной сельхозпереписи. Так, ранее потребление в 2016 и 2017 годах оценивалось на уровне 113 кг, а после исправления и пересчета данных составило 90 кг, что как раз соответствует рекомендациям Минздрава.

Однако в Госдокладе Роспотребнадзора «О состоянии санитарно-эпидемиологического благополучия населения в Российской Федерации в 2018 году» говорится, что по результатам анализа среднедушевого потребления пищевых продуктов в прошлом году потребление молочных продуктов снизилось на 7 кг, овощей — на 3 кг, хлеба и хлебобулочных изделий — на 2 кг (по информации Минсельхоза, этот показатель остается на стабильном уровне в 118,3 кг при рекомендованной норме 96 кг). По остальным группам пищевых продуктов потребление не изменилось, оценивает Роспотребнадзор. При этом ведомство отмечает, что 100% населения недоедает до нормы картофеля и молочных продуктов, 99,1% — овощей, 97,3% — фруктов, 83,1% — растительного масла.

Потребление продуктов питания в России рассчитывается ведомствами исходя из производственных балансов, то есть является «видимым потреблением»: учитывается годовое производство, добавляется импорт, вычитается экспорт, а разница иногда еще разбивается на личное (в домохозяйствах) и промышленное потребление (переработка), комментирует начальник Центра экономического прогнозирования Газпромбанка Дарья Снитко. Причем, насколько известно, корректировок на экспорт готовой продукции (например, когда сахар вывозится в виде сладостей) не проводится, обращает внимание она. В целом этот метод расчета очень удобен, оперативен и не требует дополнительных ресурсов по сбору информации, используется всеми. «Для helicopter view это хороший инструмент, он позволяет сравнивать Россию со странами мира, смотреть динамику, — говорит эксперт. — Коммерческие компании, которые следят за тенденциями потребления производимых товаров, используют опросы населения, аудиты торговых точек и информацию по потреблению из панелей домохозяйств. Такие данные точнее, однако это дорогие инструменты для исследователей. Хотя именно они позволяют искать перспективные растущие ниши на падающих рынках».

Несмотря на то, что уровень дохода сам по себе может не влиять на потребительские предпочтения, определенные тренды связаны с его ростом, продолжает Снитко. В частности, с повышением доходов увеличивается экономическая доступность дорогостоящих продуктов питания: люди могут выбирать рыбу, дорогие виды мяса вместо картофеля и круп. «Но если провести межстрановые сравнения, то более бедные страны могут есть больше рыбы, а более богатые — картофеля. Например, если по этому показателю сравнить Перу и Россию, то потребление рыбы в странах составляет примерно 22 кг/чел. в год, а картофеля в России едят на 35% больше, притом что по ВВП на душу населения наша страна превосходит Перу на 60%», — сравнивает она.

Динамика потребления основных видов продуктов питания с 2014 по 2018 год фактически не изменилась — это стагнация, уверен менеджер направления стратегии управления капиталом и исследования рынков компании EY Максим Никиточкин. Исключения — падение по молоку на 7% и компенсирующий рост в овощах на 6%. Однако эта динамика не должна вводить в заблуждение, поскольку за эти пять лет значительно выросла доля эконом-сегмента, подчеркивает он. В мясе потребители переключились с говядины на курицу, в молочных продуктах — с сыров на сырные продукты, в кондитерской отрасли — с шоколада на его заменители или мучные изделия. «То есть при практически неизменной емкости рынков ухудшилось среднее качество потребления», — резюмирует эксперт.

Также он обращает внимание на значительную разницу в ассортименте потребляемого продовольствия между бедными и обеспеченными слоями населения. Первые в основном потребляют овощи и фрукты, выращенные самостоятельно, также в их рационе больше растительного масла, молока, кефира, хлебобулочных изделий, круп низкого ценового сегмента. Обеспеченные семьи приобретают больше сыров, сливочного масла, мяса, кондитерских изделий, магазинных овощей и фруктов, хлебобулочных изделий высокого ценового сегмента. «Удельный объем потребления также существенно различается: например, в 2016 году 10% наиболее обеспеченных россиян в среднем потребляли 335 кг молока и молочных продуктов на человека, а 10% наименее обеспеченных — 176 кг», — комментирует Никиточкин.

Если сравнить данные Росстата по покупательной способности на основе среднедушевых денежных доходов за 2013 и 2018 годы, то в целом они коррелируют с показателями потребления. Так, например, если в 2013 году среднестатистический житель страны могу купить 105,3 кг говядины в год, то в 2018-м — только 100,7 кг. Зато по свинине этот показатель вырос на 3,3 кг до 125 кг, по курице — на 8,5 кг до 245 кг. Более значительно упала покупательная способность по рыбе — с 250,5 кг до 184,4 кг, также сильно сократился показатель по питьевому молоку — с 630,5 л до 522,3 л, сливочному маслу — с 93,6 кг до 60,7 кг, яблокам — с 395,5 кг до 335,9 кг. А вот картофель стал более доступным: в прошлом году на средний годовой доход можно было приобрести более 1,2 т — почти на 100 кг больше, чем в 2013-м, аналогично с крупами (плюс 10 кг за пять лет до 838,7 кг), сахаром (прирост на 14,5 кг до 809,6 кг), пшеничной мукой (плюс почти 59 кг до более чем 1 т).

Из-за падения доходов и покупательной способности населения вектор потребления смещается к потреблению обработанной продукции, богатой растительными жирами и сахарами или произведенной из недорогого мяса, считает руководитель проектов практики АПК компании «НЭО Центр» Екатерина Михалева. При этом красное мясо, молочные продукты и рыба уходят из повседневного рациона из-за отсутствия у людей возможности приобретать их. Пока цена остается главным фактором, определяющим потребление тех или иных продуктов питания, соглашается старший консультант практики АПК компании «НЭО Центр» Ксения Безшлях. «За последние годы мы наблюдаем рост потребления тех продуктов, производство которых удалось увеличить внутри страны, что сделало их более доступными: это овощи, фрукты, мясо птицы и свинина, — перечисляет она. — Молочная отрасль все еще пребывает в состоянии стагнации, и это не позволяет снизить цены на молочные продукты, отсюда негативный тренд потребления».

По словам Снитко, уровень и динамику потребления определяют физическая и экономическая доступность товаров. Экономически доступнее становятся продукты питания, которые дорожают медленнее других: мясо птицы, свинина, огурцы. Менее доступными в последние годы стали импортные фрукты, говядина. «Физическая доступность — это скорее качественный показатель, некоторые товары просто не доходят до рынка сбыта — лучший пример тут рыба», — говорит она.

Больше половины покупателей ищет товары со скидкой

Будут деньги — будет ЗОЖ

Эксперты обращают внимание и на другие факторы, кроме цены и дохода, которые влияют на объем потребления продукции. Например, в Центральной России, где средний достаток традиционно выше, в игру вступают тренды здорового питания, немаловажными оказываются качество продукта, удобный формат, мода. «Все большее влияние на рынок оказывает молодежь, люди до 35 лет, которые уже не испытывают трепета перед традициями СССР и придерживаются иных приоритетов в продуктах питания, — отмечает Безшлях. — В частности, молодое поколение отказывается от консервов, животных жиров, сахара в пользу свежих овощей, мясной и рыбной продукции формата ready-to-cook и ready-to-eat (готовый к приготовлению и готовый к употреблению), функциональных молочных продуктов и кондитерских изделий». Для потребителя ценность готовой или полуготовой продукции — в свежести и быстроте приготовления, для производителя — в возможности увеличить глубину переработки и конечную цену, получив дополнительную маржу.

Структура потребления меняется вслед за изменением потребностей людей: иногда новые продукты сами формируют устойчивую потребность — настолько удобно оказывается их использовать, комментирует директор департамента стратегического маркетинга консалтинговой компании «Евроэксперт» Евгения Шалихманова. «В России сейчас только формируются сегменты ready-to-eat и ready-to-cook. Эти продукты могут стоить дороже, чем сумма их ингредиентов, и каждый покупатель будет сам принимать решение, какой из вариантов больше отвечает его потребностям: хочет ли он сэкономить деньги, купив „сырье“ для самостоятельного приготовления, или же сэкономить время, купив готовый/полуготовый продукт», — рассказывает она. Однако почти неизбежное развитие этих секторов вовсе необязательно приведет к снижению потребления базовых продуктов питания — просто часть такой продукции будет перенаправлена в сегмент b2b, то есть в переработку, уточняет она.

В результате роста скорости жизни и урбанизации повышается спрос на готовую продукцию, в частности снеки, которые можно есть на ходу, соглашается Никиточкин. Правда, эта потребительская тенденция больше касается молодежи, считает он. Также в числе факторов, влияющих на уровень потребления, эксперт отмечает стремление к здоровому образу жизни. Например, отслеживание состава продуктов привело к перераспределению потребления мяса: люди стали покупать меньше колбасных изделий и больше кускового мяса в прозрачной упаковке.

Тренды важны, но часто их к нам «заносят» сами поставщики и производители товаров, уверена Снитко. «Например, кто в России слышал про киноа 10 лет назад? А теперь растет ее импорт и потребление, запрос на эту крупу явно изначально шел не от потребителя», — рассуждает она. За последние несколько лет на рынке появилась масса новых продуктов: киноа, маш, булгур, полба, сортовой рис (например девзира, который раньше в ритейле почти не был представлен), перечисляет коммерческий директор «АФГ Националь» Борис Шабанов. «Мы не только реагируем на запросы потребителей, но и отчасти формируем их, выводя на рынок новые виды круп», — подтверждает он. Вообще, различные «здоровые» тренды — ЗОЖ (здоровый образ жизни), мода на суперфуды — немного меняют рынок и влияют на уровень потребления, продолжает Снитко. Есть и региональный аспект: часто в приграничных регионах развивается ресторанная культура соседней страны — как на Дальнем Востоке в случае с китайским фастфудом или корейскими ресторанами.

С ростом реальных располагаемых доходов увеличивается потребление полезных продуктов: необработанных овощей и фруктов, красного мяса, морепродуктов, продуктов с меньшим содержанием жиров, крахмалов, сахаров

По мнению Никиточкина, увеличение реальных располагаемых доходов может способствовать приближению фактической структуры потребления продовольствия к рекомендованной Минздравом: станет снижаться потребление дешевых углеводов (сахар, хлебобулочные изделия) и повышаться — фруктов, овощей, молочной продукции. «В мясном сегменте будет расти потребление индейки, скорее всего, за счет курицы и свинины. Также в целом будет уменьшаться доля товаров эконом-сегмента», — думает он. Низкий платежеспособный спрос в последние годы сдерживал развитие сегмента функциональных продуктов, а повышение доходов приведет к росту их продаж. При этом запрос на здоровый образ жизни в том числе будет способствовать повышению потребления даже такой классической категории, как крупы. В частности, речь идет о популярных в последнее время видах: булгур, кускус, киноа, амарант, предполагает Никиточкин.

Индейка вместо говядины

По данным Национального союза свиноводов (НСС), за 2016-2017 годы общее потребление свинины в стране выросло на 350 тыс. т, почти вернувшись на докризисный уровень. Главным драйвером этого стало системное снижение оптовых и розничных цен на свинину и бройлера благодаря устойчивому росту производства и конкуренции. В прошлом году этот тренд развернулся в обратную сторону из-за повышения цен на фоне временного увеличения спроса и снижения предложения. Тем не менее с осени 2018-го цены стабилизировались, и потребление свинины снова стало повышаться, отмечает гендиректор союза Юрий Ковалев. По итогам 2019-го среднегодовая цена на свинину может уменьшиться на 5-10% и оказаться на минимальном за пять лет уровне. Благодаря этому потребление свинины прибавит 5-6% (в целом 200-210 тыс. т), прогнозирует НСС, причем союз также рассчитывает, что покупательная способность населения перестанет снижаться.

Тем не менее в прошлом году в структуре потребления по-прежнему преобладало мясо птицы, которое в силу его большей доступности по цене остается самым востребованным у потребителя, говорит Марина Семенова из «Продо». Увеличение предложения на фоне роста производства, а также державшиеся в предыдущие годы низкие цены на куриное мясо и большая доля промоактивностей в торговых сетях способствовали достаточно существенному повышению потребления.

Смещение спроса с бройлера на свинину и обратно происходит примерно каждые полгода. Активнее же всего в мясном сегменте растет потребление индейки — спрос на нее переключается с говядины и бройлера, что в том числе связано с позиционированием индейки как более здорового и полезного продукта, рассказывает Анастасия Джафарова из GfK. Также она отмечает новый тренд в секторе — увеличение потребления мяса кролика. Если раньше он наблюдался только в городах-миллионниках, то сейчас распространился на всю Россию, несмотря на то, что средняя цена на это мясо составляет почти 400 руб./кг. То есть в принципе покупатель готов пробовать что-то новое и выбирать, в том числе на волне тренда ЗОЖ, делает вывод она.

Потребитель становится разборчивым

В прошлом году продажи круп у «АФГ Националь» увеличились на 17%, в 2017-м — на 27%. Ежегодно по каждому виду сырья компания прогнозирует ситуацию и делает ставку на тот или иной вид крупы. шабанов говорит, что в сегменте круп сейчас наблюдается несколько тенденций в потреблении. Первая — конъюнктурная: что дорожает в текущем сезоне, то сокращается в объемах потребления, и наоборот. Так, в 2016—2018 годах дешевела гречка, поэтому спрос на нее значительно увеличился, а вот потребление пшена, которое в этом году резко подорожало из-за низкого производства, наоборот, сократилось. Вторая тенденция — «перегруппировка» круп внутри ритейла. «Из-за роста на рынке доли сетевого ритейла сокращается потребление продукции ноунейм и мелких фасовщиков, которые не выдерживают конкуренции с крупными производителями, — рассказывает Шабанов. — Параллельно снижается потребление продукции СТМ, поскольку у покупателя растет запрос на качество и разнообразие, а СТМ преимущественно представлены продукцией в эконом-сегменте и классом ниже».

Также важный тренд — ЗОЖ. Людей, которые следят за своим питанием и качеством еды, становится все больше, и компания старается соответствовать: выпускает бурый рис, сделала линейку бобовых, а также новые смеси с хлопьями, злаками и семенами. Кроме того, сейчас актуален потребительский запрос на простоту приготовления. «Сформировалась большая группа потребителей, которые заинтересованы в простой, быстро готовящейся и в то же время здоровой и полезной еде, — говорит Шабанов. — Растут сегменты круп в варочных пакетах, а также каш в виде готовых смесей из круп и злаков с фруктами».

В мегаполисах в сегменте мясной продукции тоже продолжает набирать оборот тренд потребления, связанный с экономией времени и ресурсов, говорит директор по маркетингу группы «Продо» категории «Мясная гастрономия» Наталья Яфизова. В целом в сегменте мясной гастрономии поведение покупателей неоднозначное, отмечает директор по работе с клиентами отдела «Панель домашних хозяйств» компании GfK Анастасия Джафарова. За год (с первого квартала 2018-го по первый квартал 2019 года) в городах-миллионниках увеличилось потребление в премиальном сегменте (буженина, балык), в остальной России выросло потребление менее дорогих продуктов. Также отмечается новый тренд — рост потребления готового холодца и заливного. По словам Джафаровой, это подтверждает тот факт, что люди не хотят тратить много времени на готовку.

В целом потребительский спрос на колбасные изделия за последние пять-шесть лет стабилизировался: роста нет, но и падения, которого ожидали в связи с активным увеличением потребления охлажденного мяса, также не произошло, отмечает Яфизова. Однако изменилась и продолжает меняться структура потребления: средний чек стабилен, но вес покупки снижается, также повышается доля штучной продукции и нарезки. «Основным фактором этого является переориентация покупателей с гипермаркетов на активно развивающийся формат „магазин у дома“, повышение частоты покупок, — поясняет она. — Поколение Y также вносит свой вклад в изменение модели потребления мясной категории: молодежь почти не покупает продукты с весовой витрины из-за нежелания „общаться с продавцом“».

Также недавно появился тренд на использование экологичных (биоразлагаемых) упаковочных материалов. Его реализация займет несколько лет: производителям потребуются значительные инвестиции в оборудование и упаковочные материалы, а также в формирование культуры потребления таких продуктов. Однако запрос от потребителей на такую упаковку есть уже сейчас, подчеркивает Яфизова.

Общие тренды FMCG — стремление к здоровому образу жизни, экологичности — постепенно приходят и в категорию мяса, добавляет директор по маркетингу группы «Продо» категории «Птица» Марина Семенова. «Из-за отсутствия свободного времени и интенсивного образа жизни в мегаполисах повышаются затраты потребителей на полуфабрикаты из птицы — существенно увеличиваются категории разделки и кулинарии (фарши, котлеты, колбаски и др.). За четыре года категория разделки в ключевых сетях в среднем выросла в объеме на 35%, а категория кулинарии — почти в два раза, — приводит данные она. — Лидером по динамике является ЦФО, но и в других регионах эти тренды явно прослеживаются: наблюдается как расширение данных категорий продукции, так и активная работа производителей с ассортиментом и новыми продуктами».

Потребление картофеля и овощей открытого грунта относительно стабильно, поскольку наряду с крупами они входят в группу товаров первой необходимости. В числе основных тенденций этого сектора Шабанов отмечает перемещение торговли в ритейл, развитие продаж мытой и фасованной продукции, а также импортозамещение, связанное с появлением у производителей мощностей для хранения. «У рынка овощей есть перспективы развития с точки зрения большей систематизации, — уверен Шабанов. — Сейчас покупатель с трудом различает картофель для варки и жарки, а в мире уже продается сортовой картофель. Также появляются разные сорта моркови с разными потребительскими свойствами». По его мнению, рынок овощей и фруктов продолжит усложняться и диверсифицироваться, что приведет к росту цен в среднем и премиальном сегментах.

Потребление яблок в России также стабильно, при этом есть продукты, замещающие их, аналогичные по доступности. Главный конкурент — бананы, а также груши и апельсины, поэтому цена на яблоки значительно зависит от стоимости бананов, обращает внимание Шабанов. «По-прежнему основной проблемой российского рынка яблок является высокая доля импортной продукции, — комментирует он. — А поскольку из-за эмбарго достаточно качественная импортная продукция оказалась вытеснена с рынка, в условиях нехватки товарного яблока сети и продавцы были вынуждены пустить на рынок верхний сегмент сокового яблока, по сути, по той же цене». С развитием в России садоводства высокой интенсивности высококачественные отечественные товарные яблоки начинают постепенно заполнять рынок, замещая соковое яблоко и импорт. При этом если раньше потребители различали желтые, зеленые и красные яблоки, то с появлением новых стандартизированных мировых сортов (гала, голден, делишес, гренни смит и пр.) люди начали лучше разбираться в сортах и формировать вкусовые пристрастия. Появился премиальный сегмент клубных сортов (например, пинк леди). Однако сети нередко сталкиваются с проблемой того, что кассиры не способны отличить один сорт от другого и продают более дорогой по цене дешевого, на чем ритейл теряет деньги. «Поскольку есть стандарты, задаваемые импортным яблоком и сетями, потребитель начинает лучше разбираться и в качестве яблок, оценивает внешнее и вкусовое соответствие сорту, — говорит Шабанов. — То есть на рынке яблок формируется полноценный средний — средний+ сегмент». Тенденция на ЗОЖ приведет к росту потребления свежих фруктов, и с этой точки зрения яблоки остаются самым доступным здоровым фруктом, поэтому их потребление будет расти, считает топ-менеджер.

Лояльность потребителей к брендам падает

Традиционная молочная продукция не в моде

Российский молочный рынок стагнирует третий год подряд: по данным Nielsen, продажи в натуральном выражении с мая 2018 по апрель 2019 года по сравнению с аналогичным предыдущим периодом снизились на 0,4% в натуральном выражении, хотя в денежном был прирост на 1,8%. На динамику продолжает негативно влиять уменьшение продаж традиционной молочной продукции (молоко, творог, кефир, масло, сметана, сливки), которая составляет 75% денежного объема рынка. При этом продажи современной молочной продукции растут — на 0,8% в натуральном выражении и на 4,1% в денежном. Наиболее значительное увеличение отмечается в категориях творожных десертов, ложковых и питьевых йогуртов. Рост обеспечивают промоакции, увеличение ассортимента в магазинах и успешные новинки. По оценке Nielsen, около 50% продаж на рынке молочных продуктов происходят по промоакциям, и эта доля продолжает расти.

В прошлом году на фоне негативного медийного фона вокруг молочной отрасли, связанного с фальсификациями молочных продуктов, а также снижения реальных располагаемых доходов население стало потреблять меньше сложных молокоемких, а потому более дорогих продуктов, говорит Максим Никиточкин из EY. Он полагает, что в этом году тренд может развернуться и потребление молочной продукции увеличится, хотя вряд ли значительно — на 1-1,5% к уровню 2018-го. Ранее министр сельского хозяйства Дмитрий Патрушев говорил, что сертификация готовой молочной продукции в системе «Меркурий», которая началась с 1 июля, даст дополнительный толчок к развитию отрасли и выведет на новый уровень отношение потребителей к отечественной молочной продукции, в том числе за счет того, что позволит очистить рынок от фальсификата. Кроме того, предполагается, что потреблению молочной продукции будет способствовать разделение на полке продуктов с заменителями молочного жира и без него, также начавшееся с 1 июля.

При этом Никиточкин обращает внимание, что увеличивается популярность растительных заменителей молочной продукции из сои, гречихи, овса и др. Правда, сейчас рост продаж в этой категории ограничен невысокой покупательной способностью населения, добавляет он.

Развитие на падающем рынке

Явных предпосылок для роста реальных располагаемых доходов населения пока нет, считает Михалева. По ее мнению, по итогам года динамика может оказаться нулевой. По прогнозу Центра экономического прогнозирования Газпромбанка, в ближайшие три-пять лет реальные доходы населения будут расти примерно на 2-2,5% в год, говорит Дарья Снитко. При этом на уровень потребления может позитивно влиять и снижение цен на свинину, ряд круп и зерно, а также на продукцию, производство который в России быстро увеличивается, например тепличные овощи.

Ожидание позитивной динамики реальных доходов в большей степени зависит от оптимизма прогнозиста, нежели от реальных предпосылок, думает Никиточкин. «Снижение инфляции во втором полугодии 2019-го и уменьшение ключевой ставки ЦБ, подразумевающее сокращение процентных выплат по кредитам, а также полноценный запуск нацпроектов могут привести к самому минимальному росту реальных располагаемых доходов населения в этом году, — допускает он. — В 2020—2021 доходы могут прибавлять по 1,5-2% в год».

Минэкономразвития в своих прогнозах неслучайно оперирует формулировкой «восстановительный рост»: даже если оправдается прогноз повышения в этом году реальных располагаемых доходов на 1%, что Шалихманова считает маловероятным, это будет означать, что падение к уровню 2013-го — последнего года, когда сохранялся реальный рост — составит около 10%. «И тот факт, что оборот розничной торговли, измеряемый в деньгах, показывает устойчивый рост, не должен никого вводить в заблуждение — физический объем оборота торговли за 2015-2016 годы упал более чем на 14%, и повышение последних двух лет еще и близко не перекрыло произошедшее снижение», — подчеркивает она.

Пока доходы не растут, поддерживать объемы продаж продовольствия можно за счет удешевления конечной продукции (добавления жиров, сахаров и крахмалов), реализации по промоакциям, а также дальнейшего расширения магазинов-дискаунтеров вместе со снижением среднего чека, перечисляет Михалева.

Никиточкин считает, что крупный бизнес должен снижать долю продукции, продаваемой по промоакциям. «Мы очень близки к точке невозврата (если уже не прошли ее), когда население делает покупки практически только по промоакциям, — предупреждает он. — Это крайне негативная ситуация как для производителей, поскольку теряется лояльность потребителей к бренду, так и для ритейлеров. Промоакция снижает продажи всей категории продукции, так как практически останавливается реализация товаров в данной категории без акции».

Скидки могут казаться более эффективным инструментом в краткосрочной перспективе, чем, например, вложения в рекламу, поскольку человек видит промотовар в точке продаж здесь и сейчас, в то время как реклама больше влияет на построение ценности бренда, рассуждает представитель PepsiCo Светлана Хабарова. Но, используя исключительно промо, можно выиграть в моменте и сильно проиграть в перспективе. Решение о том, продавать продукцию с помощью промоакции или нет, зависит непосредственно от вида товара. «Если его покупают для закрытия базовых потребностей, то промо — идеальный инструмент, поскольку цена является главным драйвером при выборе. Если же компании удается выстроить ценности бренда, то, кроме ценового фактора, появляется параметр brand love, благодаря которому люди продолжат покупать товар, несмотря на его цену», — считает она.

Число брендов в портфеле потребителей увеличивается в среднем на 5% в год, если в 2016 году их было около 267, то в первом квартале 2019-го — 300. Число магазинов, которые посещает покупатель, также становится больше. Это говорит о том, что происходит размывание лояльности, подтверждает Джафарова, поэтому производителям как никогда раньше важно искать новые ниши для развития, предлагать более широкий ассортимент, иметь достаточно большое количество новинок, чтобы привлечь покупателя.

Население обеднело — это факт. Другой факт — на цены непрерывно давят снизу разнообразные факторы — от повышения НДС до роста цен на ГСМ и необходимости хоть иногда индексировать оплату труда, чтобы простимулировать показатель реальных располагаемых доходов, говорит Шалихманова. «Если на фоне непрерывного действия этих факторов происходит снижение цен на определенные виды продукции, это настораживает — нередко это означает, что конкретные участники отрасли бьются в предбанкротных судорогах, обваливая цену в попытках любыми путями получить еще немного оборотных средств, чтобы продержаться лишние месяц или два и за это время успеть выбить дополнительный кредит из банка, увязшего в проекте еще на инвестиционной фазе», — комментирует она. Такие ситуации бьют по всему рынку, лишая маржинальности даже сравнительно благополучных участников.

Правда, иногда причина снижения цен бывает в другом: на начальных этапах развития сектора производители могли себе позволить цены выше, а с нарастанием конкурентного давления оказываются вынуждены снижать их. Так, например, сейчас происходит в секторе выращивания шампиньонов, аналогичная ситуация в самой ближайшей перспективе может ожидать производителей яблок, думает Шалихманова. Кроме того, продукция глубокой переработки может дешеветь из-за изменения рецептур, однако следствием этого становится снижение качества. «К счастью, нарастающая ориентация на ЗОЖ и повышение информированности населения делает срок жизни такой производственной стратегии ограниченным», — отмечает Шалихманова. По ее словам, безусловно, есть добросовестные производители, которые не жертвуют качеством продукции, а ищут другие возможности управления себестоимостью — например, инвестируют в более энергоэффективные технологии или выстраивают систему цифровизации бизнеса, чтобы в долгосрочной перспективе экономить на управленческих, коммерческих, логистических процессах. «Для производителей коммодити, то есть базовой, непереработанной, низкодифференцированной продукции, это фактически единственный способ конкурентной борьбы», — уверена она.

Несмотря на доминирование цены как фактора потребления, производство дешевой низкокачественной продукции не должно становиться долгосрочной стратегией бизнеса, вторит ей Ксения Безшлях. Покупатель становится все более избирательным и охотнее купит качественный продукт по акционной цене, чем дешевую продукцию низкого качества, считает она. Кроме того, нельзя забывать про молодое поколение, для которого зачастую мода, качество и польза продукции стоят выше по уровню приоритета, чем цена.

По мнению Безшлях, в современных реалиях выигрышной стратегией скорее будет повышение внутренней эффективности производства: работа над конверсией корма в животноводстве, над урожайностью, вкусом тепличных овощей и ягод, повышение продуктивности молочного скота

Продуктовая и маркетинговая стратегии предприятия должны отталкиваться от региональных особенностей как в части уровня доходов населения и традиций питания, так и возрастного состава целевой аудитории, продолжает Безшлях. «Неправильно выбранный формат продвижения продукции чреват полным непониманием со стороны целевого покупателя, — предупреждает она. — Например, бесполезно продвигать среди молодежи продукты со слоганом „советская классика“ в характерной упаковке: такой подход вызовет скорее отторжение, чем интерес к продукту». Формирование позитивного образа продукта особенно важно в категориях, теряющих популярность из-за дороговизны и нестабильного качества, таких как рыбная и молочная продукция, полагает она.

Сейчас, чтобы побеждать в конкурентной борьбе, нужно знать своих клиентов — и конечных покупателей, и тех, кто выступает каналом распределения, например торговые сети или дистрибьюторские компании.

Вкладываться в продвижение или изменять ассортимент без изучения потребностей покупателей — бессмысленная трата денег, утверждает Шалихманова. «Только изучив своего потребителя и свои каналы распределения, можно уйти от нескончаемой ценовой войны, в которой нет победителей, и получить возможность по-настоящему управлять финансовыми результатами своей компании», — подчеркивает она.

Стратегия «АФГ Националь» предполагает способность реагировать на любые изменения потребительского поведения, рассказывает Шабанов. «В нашем портфеле есть как бренды круп среднеценового сегмента, сегмента „средний плюс“ и премиального, так и бренд эконом-сегмента. К тому же у нас большой опыт по производству СТМ. Управляя миксом брендов и сырья, мы способны адаптироваться к любой рыночной ситуации, — говорит он. — Аналогично с овощами и фруктами: мы можем достаточно гибко перемещать объемы продукции между ценовыми сегментами, обеспечивая стабильный сбыт».

По словам Семеновой, «Продо» отслеживает динамику развития по различным категориям и изменение потребительских предпочтений, стараясь заблаговременно модернизировать производственные мощности под выпуск необходимого ассортимента. «Мы активно занимается развитием направления полуфабрикатов и кулинарии, разрабатываем и выпускаем новые виды продукции с учетом вкусов и требований потребителей, уделяем особое внимание качеству этих продуктов», — говорит она. Также компания ищет новые каналы реализации продукции. «Это наша зона развития на ближайшие несколько лет», — добавляет Яфизова.

«Мы наблюдаем тренд на здоровый образ жизни, правильное питание и вообще на осознанное потребление и стараемся менять наш ассортимент. В 2017 году глобально затраты PepsiCo на исследования и разработку составили $737 млн», — говорит Хабарова. За последние два года в России PepsiCo представила ряд новинок, отвечающих нуждам современных потребителей: напитки без сахара, сок из цельных фруктов с клетчаткой, чипсы с пониженным содержанием жира и др.

Можно кормить заграницу

То, что потребление продуктов питания внутри страны не растет, может стать дополнительным стимулом для выхода компаний на экспортные рынки. Хотя, по словам Максима Никиточкина из EY, часть игроков предпочитает отвоевывать долю внутреннего рынка у конкурентов вместо того, чтобы прикладывать усилия для расширения поставок за рубеж. «В последние два-три года вывоз продуктов питания почти не увеличивается. Это связано как со сложностью ведения внешнеэкономической деятельности, так и с тем, что маржинальность экспортных продаж часто оказывается ниже внутрироссийских», — поясняет он.

Российские переработчики молока хотят активно продвигаться на азиатские рынки, поскольку в России спрос стагнирует: молочная продукция относительно дорога для потребителя, говорит Дарья Снитко из Газпромбанка. «Но если исключить наши традиционные экспортные товары и говорить лишь о готовой продукции, то, полагаю, почти для любого продукта питания внутренний рынок будет перспективнее, — думает она. — Развиваться в России можно практически на любом рынке — в стране с населением около 145 млн человек найдется потребитель».

Возможность экспорта — это прекрасно, необходимость экспорта — это нежизнеспособно, уверена Евгения Шалихманова из «Евроэксперта». Если предприятие не способно поддержать маржу на собственном рынке, на зарубежном чуда тоже не случится, категорична она. «Те сектора российского АПК, для которых экспорт не печальная необходимость, а прекрасная возможность, уже присутствовали на внешних рынках до указа президента об увеличении поставок до $45 млрд», — комментирует она. Тем не менее государство может консолидировать усилия отрасли по продвижению продукции на экспорт, чтобы отечественные продукты питания конкурировали с товарами других стран, а не российские поставщики между собой, добавляет Шалихманова.

Холдинг «АФГ Националь» заинтересован и активно работает в направлении расширения экспорта. «Приоритетными территориями по сбыту фасованной продукции для нас являются страны СНГ, за прошедший год мы увеличили объемы поставок туда в два раза, — рассказывает Борис Шабанов. — Также для круп как товаров длительного хранения, в отличие от категорий „фреш“ и овощей, есть большие перспективы для роста продаж в онлайн-ритейле». А вот по яблокам уровень импортозамещения пока очень низкий, и есть возможности для увеличения продаж на внутреннем рынке. Тем не менее еще на этапе проектирования садов компания ориентировалась на передовой европейский опыт, поэтому ее продукция сопоставима по качеству и экспортные возможности в этой категории тоже есть, добавляет он.