Журнал «Агроинвестор»

В конце февраля на юге стартовала весенняя посевная кампания. Значительных изменений в структуре выращивания агрокультур Минсельхоз не прогнозирует: на 5% уменьшатся площади сахарной свеклы и подсолнечника, несколько процентов потеряют яровые рапс и ячмень. Заметная прибавка ожидается разве что по нишевым зерновым. Готовность аграриев к севу высокая, несмотря на сокращение рентабельности, они продолжают инвестиции в агротехнологии и технику

По данным Минсельхоза, площади озимых под урожай 2020 года увеличились на 865 тыс. га — до 18,3 млн га. В феврале 94% посевов находились в хорошем и удовлетворительном состоянии, что лучше среднемноголетних значений. Под яровые в этом году планируется отвести 52 млн га — это примерно столько же, сколько в 2019-м. На зерновые культуры от этой площади придется 29,2 млн га, проинформировал министр сельского хозяйства России Дмитрий Патрушев на совещании по подготовке к весенне-полевым работам. «Из-за теплой зимы в ряде регионов России весенне-полевые работы начнутся раньше среднемноголетних сроков — ожидается, что аграрии Южного и Северо-Кавказского округов выйдут в поле уже в ближайшее время, — сообщал он в середине февраля. — В этой связи принципиально важно, чтобы сельхозтоваропроизводители были в достаточной мере обеспечены минеральными удобрениями, семенами, ГСМ, техникой и другими основными ресурсами по приемлемой цене».

К севу готовы

Раньше всех приступили к яровому севу аграрии Крыма. На 12 февраля в регионе уже было посеяно порядка 2% ранних зерновых и зернобобовых культур, или 1,9 тыс. га, сообщала пресс-служба министерства сельского хозяйства республики. Общая площадь ярового сева под урожай 2020 года планируется в Крыму на площади 294,2 тыс. га.

После 20 февраля начать весеннюю посевную кампанию планировала агрофирма «Прогресс» (Краснодарский край). «Если позволит состояние почвы», — уточнял за две недели до этого гендиректор компании Александр Неженец. Кардинальных корректировок структуры площадей он не планировал. Разве что посевы сахарной свеклы во избежание перепроизводства хозяйство сократит на 30%. Из 15 тыс. га 40% традиционно займут озимые, а 60% поделят между собой кукуруза, соя и сахарная свекла.

Основные агрокультуры для племзавода «Комсомолец» (Забайкальский край) — пшеница (6 тыс. га), рапс (19 тыс. га) и овес. Площадь последнего в этом году увеличится до 13 тыс. га в связи с открытием для поставок китайского рынка. «У нас появился заказчик, желающий приобретать большие объемы — до 70 тыс. т, — поясняет председатель совета директоров компании Валерий Нагель. — И цена на этот товар хорошая — 10 тыс. руб./т с доставкой до Маньчжурии (пограничный пункт на китайско-российской границе)». Чтобы нарастить посевы овса, из севооборота были убраны масличный лен и гречиха. Хотя в перспективе руководитель планирует вернуться к их выращиванию.

В целом к посевной предприятие было практически готово еще в начале февраля: закуплены удобрения, средства защиты растений, ГСМ, имелся запас семян. «Повышения стоимости средств производства в текущем году мы не испытали, возможно, как раз потому, что все приобретаем заранее», — акцентировал внимание Нагель. К севу племзавод рассчитывал приступить 25 апреля, но если погодные условия будут благоприятствовать, то «может быть и раньше», не исключал топ-менеджер.

Общая площадь сева ГК «Светлый» (Ростовская область) в 2020 году составит около 185 тыс. га. 50% занято озимой пшеницей, еще 30% отведут под яровой ячмень. Также в севообороте кукуруза, подсолнечник и нишевые агрокультуры. «Причин корректировать структуру на данный момент мы не видим, — говорит заместитель гендиректора группы Николай Гончаров. — Только значимые скачки в урожайности или изменения ценовой конъюнктуры могли бы изменить устоявшийся порядок, но пока таких значительных колебаний не отмечалось». На обновление парка техники агрохолдинг ежегодно направляет 350-400 млн руб., 600-700 млн руб. уходит на закупку минеральных удобрений. «В этом году тоже все стандартно, объем вложений принципиально не меняется, скачков цен на средства производства не наблюдается», — констатирует топ-менеджер.

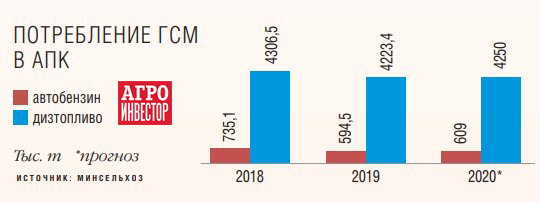

Инвестиционные планы на урожай 2020 года тамбовской компании «Вилион» составлены еще в июле-августе 2019-го, утверждает гендиректор предприятия Сергей Токарев. «Уже получены кредиты, как короткие, так и инвестиционные, по льготным ставкам 2,5-3% годовых, подписаны договоры лизинга и проведены авансовые платежи за новую технику, удобрения, СЗР, ГСМ, запчасти, — рассказывает он. — В то время как рядовые сотрудники хозяйств пользуются возможностью набраться сил перед посевной, инженерно-технический отдел занимается подготовкой площадок под хранение зерна в рукавах и строительством складов». Говоря о росте затрат на весеннюю кампанию, в первую очередь руководитель упоминает горюче-смазочные материалы. Кроме того, в компании запланировано проведение индексации и, как следствие, увеличение фонда заработной платы и отчислений.

Земля под урожай текущего года в «Вилионе» подготовлена по 10-польной системе севооборота. Значительную долю в структуре займут озимая и яровая пшеница, яровой ячмень, кукуруза, горох, соя и подсолнечник. Кроме того, отведены площади под сахарную свеклу, нут и горчицу. «В целом соотношение агрокультур аналогично прошлогоднему, более того, оно отработано годами и практически не меняется, — обращает внимание Токарев. — Именно поэтому структура посевов в нашем случае почти не зависит от ценовой конъюнктуры рынка, и ее корректировка проводится только при необходимости, по состоянию уже имеющихся полей и вновь приобретенных земель».

По прогнозу Минсельхоза, общие посевы в стране в 2020 году превысят 80,3 млн га (в 2019-м — 79,5 млн га). Увеличение площадей уже произошло под озимыми зерновыми на 5% и под озимым рапсом на 67,5% (до почти 316 тыс. га). Ожидается прибавка по кукурузе на зерно — примерно на 6% (до 22,7 млн га), гречихе — на 6,4% (до 858 тыс. га), сое — на 4,4% (до 3,2 млн га), картофелю и овоще-бахчевым культурам — на 3,4% (до 1,9 млн га). В то же время возможно сокращение посевов ярового ячменя на 3,8% (до 7,8 млн га), сахарной свеклы — на 5,2% (до 1,08 млн га), подсолнечника — на 5% (до 8,1 млн га), ярового рапса — на 5,8% (до 1,29 млн га).

Пока очевидной тенденцией сева-2020 можно назвать рекордные площади озимых, отмечает руководитель зернового направления Института конъюнктуры аграрного рынка (ИКАР) Олег Суханов. В частности, сельхозпроизводители увеличили посевы озимой ржи, которая с начала прошедшей осени резко росла в цене и в ряде регионов на начало февраля стоила на 1-1,5 тыс. руб./т дороже, чем качественная продовольственная пшеница, что является «весьма нетипичной ситуацией», говорит эксперт.

На юге страны на несколько процентов могут сократиться площади кукурузы, однако в целом по стране они, вероятно, увеличатся, соглашается с оценкой Минсельхоза Суханов. Под яровой пшеницей посевы сохранятся и составят 12,2 млн га, а под яровой ячмень могут уменьшиться на 4-5% из-за снижения ликвидности данной агрокультуры на внутреннем и внешнем рынке. Также в этом году аграрии могут уделить больше внимания нишевым культурам, таким как овес, бобовые, масличный лен, рапс

Рост затрат «подъедает» маржу

В сезоне-2019/20 доходы растениеводов снизились, считает президент Российского зернового союза (РЗС) Аркадий Злочевский. Произошло это в первую очередь даже не из-за цен реализации сельхозтоваров, хотя они и опустились с 2018 года, а из-за динамичного увеличения издержек. Так, например, к старту текущего сезона топливо подорожало на 50%. Сейчас сохраняются такие же тенденции, причем это касается и СЗР, и минудобрений, и техники, уверяет эксперт. Рост затрат на средства производства «съедает» маржу аграриев и рушит экономику предприятий, кроме того, данный фактор отражается на технологичности хозяйств: меньше средств закладывается на переоборудование и модернизацию. «Конечно, план по севу никто нарушать не будет, но вот каким в этом году получится итоговый урожай — сказать трудно. Хватит ли техники для уборки, минудобрений, СЗР для хороших результатов?», — задается вопросом Злочевский.

Рентабельность производства растениеводческой продукции в 2019 году действительно незначительно сократилась, соглашается Суханов, в первую очередь из-за общей ценовой конъюнктуры. «Показатели по стране, конечно, сильно разнятся, но в целом на начало 2020-го цены ниже прошлогодних на пшеницу, кукурузу и масличные», — отмечает он. Например, средняя цена продовольственной пшеницы на юге России в июне — декабре прошлого года была на 10% (1,3 тыс. руб./т) ниже, чем годом ранее. Но если говорить о той же кукурузе, то благодаря росту урожайности — в Центральном Черноземье она поднялась на 6% до 72 ц/га, а в целом по стране на 20% до 58 ц/га — несмотря на более низкую стоимость в первые месяцы сезона, ее доходность осталась на том же уровне, а у некоторых производителей даже несколько выросла.

Консультант практики «Стратегическое консультирование» компании «НЭО Центр» Анастасия Сысоева, напротив, полагает, что сочетание восстановительного ценового тренда в большинстве сегментов растениеводства с умеренным темпом роста цен на ГСМ положительно отразилось на рентабельности отрасли. По ее оценкам, маржа крупных и средних игроков в зерновом секторе составляла в 2019 году около 25%, для некоторых менее массовых агрокультур (например, ржи и гречихи) — даже выше, поскольку из-за общего сокращения посевов цены на них значительно выросли. В частности, гречиха за год в среднем подорожала на 83% до 13,8 тыс. руб./т, рожь — на 45% до 8,1 тыс. руб./т, кукуруза — на 27% до 10,1 тыс. руб./т. Эксперт не исключает, что в результате положительной ценовой динамики в 2020 году посевы этих агрокультур будут расширены.

Рентабельность масличных осталась на прошлогоднем уровне — около 30%, несмотря на высокий урожай, оказавший осенью давление на цены, продолжает Сысоева. В частности, стоимость тонны подсолнечника опускалась до 16,5 тыс. руб. (-7% в годовом выражении), а на юге России он стоил еще меньше, отмечает Сысоева. Но благодаря высокому спросу на маслосемена и растительные масла на мировом рынке уже к началу зимы цены на подсолнечник восстановились до 18 тыс. руб./т.

Последние несколько лет тяжело приходится производителям сахарной свеклы, ситуацию не спасает даже увеличение отгрузок сахара на экспорт, считает эксперт. На фоне крайне низких цен в отрасли уже второй сезон обсуждается необходимость сокращения посевов этой агрокультуры, однако в предыдущие годы реальных изменений не произошло.

Опрошенные «Агроинвестором» сельхозпроизводители получили разные результаты. Так, «Комсомольцу» не удалось заработать больше, чем годом ранее. Неблагоприятные погодные условия — ЧС в крае из-за почвенной засухи — помешали достичь максимальных результатов по урожайности, сообщает Валерий Нагель. Рентабельность ГК «Светлый» осталась на том же уровне, что и в 2018-м. Хотя урожайность многих позиций была выше, чем годом ранее, снижение цен не позволило получить большую прибыль. Доходность бизнеса компании «Вилион» относительно 2018 года уменьшилась вдвое. Сказалась засуха, от которой особенно пострадали зерновые и бобовые культуры.

Не лучшим по доходности оказался прошлый год и для «Прогресса». Засушливые весна и лето не дали получить хороший урожай по кукурузе, сое и сахарной свекле, плюс к этому — падение цен. Низкая рентабельность, не достигшая плановых показателей, привела к сокращению затрат на средства производства в новом году примерно на 30%. «Но мы очень много инвестировали в предыдущие годы и не прекратили закупки той же техники, а только сократили объемы. Поэтому в целом на хозяйстве ситуация никак не скажется», — оптимистичен Александр Неженец.

Инвестиции в технику

Согласно оценке Минсельхоза, в 2020 году агропроизводители могут закупить 56 тыс. ед. сельхозтехники, что на 14% больше, чем в 2019-м. «Высокоэффективные крупные хозяйства просто не могут себе позволить использовать плохую технику, низкокачественные семена и недостаточное количество удобрений, — считает Суханов. — А низкорентабельные предприятия для того, чтобы успешно конкурировать, вынуждены повышать свою эффективность, в противном случае они могут перейти под контроль к более успешным соседям». Поэтому инвестиции в техническую оснащенность будут продолжаться даже при некотором сокращении рентабельности, верит он.

Не снижает вложения в технику «Комсомолец». В обновление парка в этом году компания уже инвестировала почти 250 млн руб., закупив четыре больших посевных комплекса, трактор на гусеничном ходу для них, пятиметровые бороны, десять комбайнов ACROS 585, десять КАМАЗов и не только. «Вилион» традиционно обновляет 20% агромашин каждый год и в течение 5-6 лет обычно проходит полный цикл ее переоснащения. «2020-й не станет для нас исключением, плюс дополнительных вложений требует растущий земельный банк», — делится Токарев. Сейчас в компании запланирована уже третья по счету волна модернизации новой современной импортной техникой. Будут закуплены комбайны, трактора, сеялки, машины для почвообработки, опрыскиватели от производителей John Deere, Claas, Amazone.

Востребованность техники от сезона к сезону не меняется, утверждает заместитель директора ассоциации «Росспецмаш» Денис Максимкин. Весной аграрии активно закупают почвообрабатывающие и посевные машины, летом — уборочные комбайны, осенью — кормозаготовительные агрегаты

В течение последних лет после глубокого спада в 2018 году, вызванного кризисом на зерновом рынке, спрос на сельхозтехнику стабилизировался, утверждает директор департамента маркетинга компании «Ростсельмаш» Максим Нахабо. Но даже рекордные объемы рынка трех-четырехлетней давности являются недостаточными для формирования эффективного парка агромашин, думает он. «Глубокие структурные проблемы продолжают быть актуальными: парк техники сокращается, большая часть машин физически и морально устарела. Мы прогнозируем поступательный рост рынка, но проблемы обновления парка это пока не решает», — говорит топ-менеджер.

Продажи самого «Ростсельмаша» развиваются в рамках прогнозных сценариев. В четвертом квартале 2019-го наблюдалась понижающая динамика по отношению к аналогичному периоду годом ранее. Это обусловлено тем, что в четвертом квартале 2018-го был зафиксирован резкий рост спроса, вызванный увеличением размера скидки, предоставляемой по «программе 1432», а также ростом цен на зерно и, как следствие, покупательной способности после затяжного глубокого спада с конца 2017 года, поясняет Нахабо. Дестабилизации рынка в конце 2019-го способствовали изменения в Постановлении № 1432. Данная ситуация сохраняется и в первом квартале этого года, поскольку новые условия программы до сих пор не определены.

Два типа аграриев

По мнению Евгения Щедрина из «Евралис Семанс Рус», сельхозпроизводителей можно разделить на две большие категории. Это те, кто занимается сокращением расходов, и те, кто увеличивает доходность на гектар. Поэтому на рынке есть достаточно разнонаправленные тенденции по приобретению тех или иных средств производства. «Но, на мой взгляд, число тех аграриев, кто понимает, что инвестиции — это не просто затраты, а вложение в будущую прибыль, больше, — говорит он. — Растут потребности даже средних по размеру предприятий в автоматизации процессов, учете и контроле полей, а значит, люди готовы делать „умные“ инвестиции в производство, в том числе и семена».

Структура спроса варьирует от года к году в зависимости от ситуации с теми или иными агрокультурами, комментирует гендиректор «Вадерштад» Евгений Жилкин. В частности, сейчас отмечается спад по технике для работы с сахарной свеклой, что, естественно, является закономерным, учитывая обстановку на рынке сахара. В целом же активность аграриев по обновлению техники в последнее время стабильная, без особых всплесков и падений. «Можно сказать, что рынок вышел на плато», — говорит топ-менеджер.

Обновление агротехнического парка происходит очень циклично, акцентирует внимание директор по маркетингу компании John Deere Александр Беляев. «После серьезных вложений в технику в 2012—2013 годах были тяжелые 2014-2016 годы, и только в 2017-м рынок почти вернулся на уровень четырехлетней давности, — рассказывает он. — Но последовал 2018-й с очень низкими ценами на сельхозпродукцию, который практически обнулил все резервы сельхозпроизводителей. Начиная с прошлого года ситуация медленно выправляется, и отрасль испытывает осторожный оптимизм».

Неоднозначно меняется спрос в зависимости и от вида техники. Так, в сегменте тракторов с точки зрения общего спроса больших изменений не произошло, но наблюдалось перетекание спроса с западной продукции на продукцию российских производителей. По мнению Беляева, это объяснимо несколькими факторами: изначально более низкой ценой, программами господдержки и в целом не лучшей финансовой ситуацией сельхозпроизводителей, которая только начинает выправляться после очень непростого сезона-2018/19. С комбайнами ситуация более сложная, поскольку общая индустрия уже третий год находится в стагнации, и пока предпосылок для роста не видно.

В рамках структуры спроса по комбайнам он практически не изменяется — предпочтение все еще отдается машинам третьего-четвертого классов классической компоновки, говорит Беляев. «А вот по тракторам наметились изменения, и это касается всех производителей, включая John Deere, — утверждает он. — Так, наибольший рост происходит в сегменте 95-140 л. с, в то время как спрос на машины в 300 л. с. и выше остается на том же уровне».

По словам Беляева, сейчас достаточно сложно спрогнозировать, как будет развиваться ситуация в 2020 году. С одной стороны, все базовые показатели говорят о том, что 2019-й был вполне успешным для сельхозпроизводителей с точки зрения урожайности и цен на основные продукты производства (за исключением сахарной отрасли). Нынешние уровни обменного курса, ставок по банковским кредитам и лизингу, а также неплохое состояние озимых позволяют им чувствовать себя более уверенно. Но основным моментом, влияющим на инвестиции в технику, является текущая неопределенность с программами господдержки, а конкретно по Постановлению № 1432. «Если объем денег будет существенно сокращен, то мы можем увидеть два сценария, — предполагает топ-менеджер. — Либо сельхозпроизводители решат совсем отложить свои закупки техники до 2021 года и будут закрывать минимальные потребности, либо спрос опять может перетечь от российских производителей к иностранным в силу сближения ценовых параметров из-за отсутствия субсидирования цен в рамках „программы 1432“».

По мере насыщения рынка аграрии сталкиваются с необходимостью повышения операционной эффективности работы, улучшения качества и конкурентоспособности выпускаемой ими продукции, что, несомненно, отрицательно отражается на некоторых сельхозпроизводителях, комментирует гендиректор AGCO-RM Татьяна Фадеева. Однако, несмотря на неоднородность результатов, динамика отрасли все же остается позитивной, верит она. «По результатам 2019 года мы наблюдаем рост продаж в высокомощном сегменте колесных тракторов, доля рынка брендов AGCO в сегменте западных машин 260-380 л. с. достигает 20%, и мы рассчитываем на успешное продолжение этого развития», — делится топ-менеджер. Остаются привлекательными в этом году инвестиции в технику для кормозаготовки и опрыскивания. Данные машины позволяют сельхозпредприятиям оптимизировать себестоимость выпускаемой продукции за счет использования современных агротехнологий и решений.

Об увеличении спроса на кормозаготовительную технику в некоторых регионах благодаря магистральным проектам и усиленной локальной поддержке говорит и директор по продажам сельскохозяйственной техники CNH Industrial в России и республике Беларусь Игорь Русанов. «Если же рассматривать рынок в целом, то в прошлом году мы увидели отрицательную динамику, в то время как в предыдущие три года результаты были положительными, — сообщает он. — Однако никакой драмы не случилось, так как плановое обновление парков идет и спрос остается достаточно высоким». Согласно данным Ассоциации европейского бизнеса, CNH Industrial в 2019 году занял второе место по доле рынка в сегменте тракторов и комбайнов.

Прогнозы на 2020 год выглядят «достаточно оптимистично», хотя ситуацию в отрасли нельзя назвать стабильной, продолжает Русанов. На нее оказывают серьезное влияние такие факторы, как валютный курс, цены на зерно, субсидии, погодные условия, доступность и стоимость финансирования.

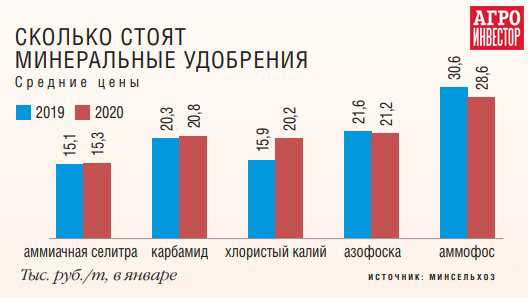

Удобрения и СЗР

Одной из важных статей, затраты на которые в отдельные годы росли, являются минеральные удобрения. В этом году некоторые виды удобрений, напротив, подешевели, акцентирует внимание Олег Суханов. «На селитру и карбамидно-аммиачную смесь, к примеру, цена с осени держится весьма демократичная, ниже, чем в предыдущие сезоны», — знает он.

Удорожания минудобрений пока не отмечается, подтверждает Александр Неженец. «А фосфорные минувшей осенью нам и вовсе удалось купить по цене меньшей, чем годом ранее, — доволен он. — Да и в целом затратная часть перед предстоящей весенней посевной вполне сопоставима с показателями прошлого года. Факторов, которые могли бы привести к повышению стоимости, я не вижу».

«Комсомолец» тоже рассчитывает на сокращение затрат на минеральные удобрения. В прошлом году компания инвестировала в завод карбомидно-аммиачных смесей, благодаря работе лаборатории предприятия теперь необходимые вещества будут вноситься намного эффективнее. А новые посевные комплексы позволят лучше работать с жидкими удобрениями, надеется Валерий Нагель.

В «Вилионе» расходы на сложные минеральные удобрения, внесенные по большей части осенью — а это и известково-аммиачная селитра, и жидкое удобрение КАС в виде корневых и листовых подкормок — так же, как и на СЗР, увеличились. Но связано это исключительно с расширением земельного банка, уточняет Сергей Токарев.

Продажи российской сельхозтехники стагнируют

Денис Максимкин. Заместитель директора ассоциации «Росспецмаш»

Отгрузки отечественной техники на внутренний рынок в прошлом году увеличились всего на 1% по сравнению с 2018 годом. Доля на внутреннем рынке упала на 3% до 57%. Хотя это более половины рынка, но результаты могли быть и лучше. Поставки отечественной техники по Постановлению № 1432 два раза — в июне и ноябре 2019-го — приостанавливались из-за решений, принятых отдельными чиновниками из прежнего состава Правительства России.

Большая часть российских хозяйств по-прежнему недостаточно технически оснащена. Для достижения европейского уровня обеспеченности следует закупать в 3-4 раза больше техники. Для продолжения роста темпов обновления парка и развития производства сельскохозяйственной техники в России в федеральном бюджете на 2020-2022 годы необходимо предусмотреть на реализацию Постановления № 1432 16,5 млрд руб. ежегодно и сохранить скидку и субсидию в размере 15% и 20% от цены агромашин.

Позитивно на спрос на российскую агротехнику мог бы повлиять запрет приобретения «Росагролизингом» импортной продукции. Следует пересмотреть лист закупок и самим регионам, особенно учитывая описанную в новой Доктрине продовольственной безопасности цель по обеспечению создания новых мощностей по выпуску машин и оборудования для растениеводства и животноводства внутри страны. Как же создавать потенциал для внутреннего развития, если региональные власти все еще ввозят технику из-за рубежа?

Стоимость российской техники неоправданно считается завышенной. Но пока никто не смог обосновать подобное мнение. Продукция в России выпускается качественная, цены формируются на основе понятных базисов, отличия в стоимости моделей зависят только от комплектации. Согласно действующему Постановлению № 1432, цена может расти ежегодно не больше, чем на индекс цен производителей промышленной продукции (ИЦП), установленный правительством. В 2019 году ИЦП составлял 104,4%. Это значит, что стоимость техники могла вырасти только на 4,4% по отношению к 2018-му. Любое нарушение норм грозит серьезными последствиями — выделенные средства придется вернуть, поэтому никто не стремится завышать цены.

По данным Росстата, средняя цена на все виды минудобрений в 2019 году была ниже, чем в 2018-м. Практически все производители подтверждают бурный рост платежеспособного спроса. В частности, «Фосагро» с начала года увеличила продажи в России более чем в два раза. «Общий объем поставок прошлого года — более 3,5 млн т в д. в. Это рекордное значение за последние 20 лет», — подчеркивает президент Российской ассоциации производителей удобрений (РАПУ), гендиректор «Фосагро» Андрей Гурьев. Вместе с тем меняется сезонность спроса, отмечает он. Если раньше аграрии по большей части вспоминали о минудобрениях в последнюю очередь — в конце зимы или даже в начале весны, тем самым провоцируя пиковый спрос и открывая простор для перекупщиков, взвинчивающих цену, то теперь они находятся в тесном контакте с производителями, мониторят цены, стараются поймать наиболее благоприятный момент для закупок. Так, в конце 2018 года сельхозпредприятия начали заранее закупать азотные удобрения, сэкономив перед грядущим повышением НДС и железнодорожных тарифов. «А в конце 2019-го наиболее прозорливые потребители смогли воспользоваться благоприятной ценовой конъюнктурой, заранее создав запасы удобрений и под весенние, и даже под осенние полевые работы-2020», — отмечает Гурьев. За первые недели года предприятия РАПУ уже увеличили поставки аграриям на 40%.

В целом по стране рост спроса достаточно равномерный. Лидерами по потреблению минеральных удобрений, по оценкам РАПУ, остаются Юг, Северный Кавказ и Черноземье. Существенное увеличение объемов закупок наблюдается в Сибири и на Дальнем Востоке, что связано с включением этих районов в зону прямого охвата производителей минудобрений.

Тенденция развития рынка химических средств защиты растений в России соответствует общемировой, считает исполнительный директор Российского союза производителей химических средств защиты растений Владимир Алгинин. Рост объема потребления за последние несколько лет составил 15%. «Данная динамика связана со стремлением аграриев увеличивать производство продукции и общим мировым трендом по защите растений», — поясняет он. В 2019 году российские производители СЗР реализовали 75 тыс. т готовой продукции, импорт составил 55 тыс. т, а выпуск препаратов на условиях толлинга — около 20 тыс. т. В этом году уровень цен на большинство препаратов российского производства остался прежним, уверяет Алгинин. Стоимость некоторых позиций выросла на 2-4%. «Рынок СЗР является высококонкурентным, что полностью исключает возможность увеличения цены отдельными компаниями, так как это сразу повлечет потерю доли рынка», — говорит он.

По словам гендиректора «Щелково Агрохим» Салиса Каракотова, активность аграриев по закупке СЗР в 2020 году повысилась. «На самом деле это даже немного удивительно, ведь 2019-й закончился с довольно низкими и некомфортными для аграриев ценами, в частности, по сахарной свекле, подсолнечнику, сое и пшенице», — отмечает он. По его словам, за последние годы сельхозпроизводители смогли осознать, что грамотное применение СЗР решает многие вопросы: полнее проявляется качественный и количественный потенциал агрокультур, уменьшается зависимость от минеральных удобрений, снижается риск нашествия вредителей, от которых зачастую страдает урожай.

Что касается стоимости продукции, то «никакого критичного» удорожания не предвидится, уверяет Каракотов. По некотором позициям, например препаратам для сахарной свеклы или подсолнечника, не исключено даже снижение цен, что обусловлено сокращением маржинальности данных агрокультур. А вот некоторые импортные гербициды в цене могут вырасти из-за введения антидемпинговой пошлины в размере от 27 до 52%, предупреждает топ-менеджер.

«Сингента» ежегодно пересматривает цены на свою продукцию в России, рассказывает директор компании в России Джонатан Браун. «По нашим оценкам, в текущем сезоне мы являемся самым дорогим производителем СЗР, — признается он. — А все потому, что, помимо продуктов, наши предложения включают в себя целый ряд агрономических сервисов». В своем ценообразовании компания опирается на оценку рентабельности сельхозпроизводителей. Безусловно, в некоторых сегментах, например в сахарной свекле, маржинальность в этом сезоне снизится. При этом сегмент кукурузы выглядит с данной точки зрения неплохо. Продажи в начале 2020 года складывались для «Сингенты» «довольно успешно», делится Браун.

Роль государства

По мнению Аркадия Злочевского из РЗС, государство должно заниматься регулированием отрасли, поддерживать рентабельность хозяйств, выращивающих основные агрокультуры, стимулировать их, чтобы избежать перекосов на рынке. Так, например, случилось с рожью. Ее рентабельность вследствие хронического перепроизводства в условиях отсутствующего внешнего сбыта постепенно снижалась. Отсутствие господдержки или других компенсирующих падение доходности мер, а также растущие издержки постепенно привели к значительному сокращению посевов. «Хотя, вероятно, многие чиновники были уверены, что рожь будут сеять несмотря ни на что, так как агрокультура нужна для севооборота. Тем не менее в разных регионах аграрии нашли ей свою замену: где-то теперь сеют сою с кукурузой, где-то гречиху», — рассказывает эксперт.

Может произойти падение интереса и к подсолнечнику, предупреждает Злочевский. Минсельхоз планирует поддержать инициативу Масложирового союза России и ввести повышенную пошлину на экспорт агрокультуры. И цель здесь не ограничить ее вывоз, его как такового нет, а понизить внутренние цены на сырье для производителей масла. Но это бьет по мотивации аграриев сеять подсолнечник, от него вполне можно отказаться в пользу той же пшеницы. «В конечном счете такая инициатива может привести к уменьшению объемов производства масла в стране, что, кажется, еще не все понимают», — добавляет эксперт.