Журнал «Агроинвестор»

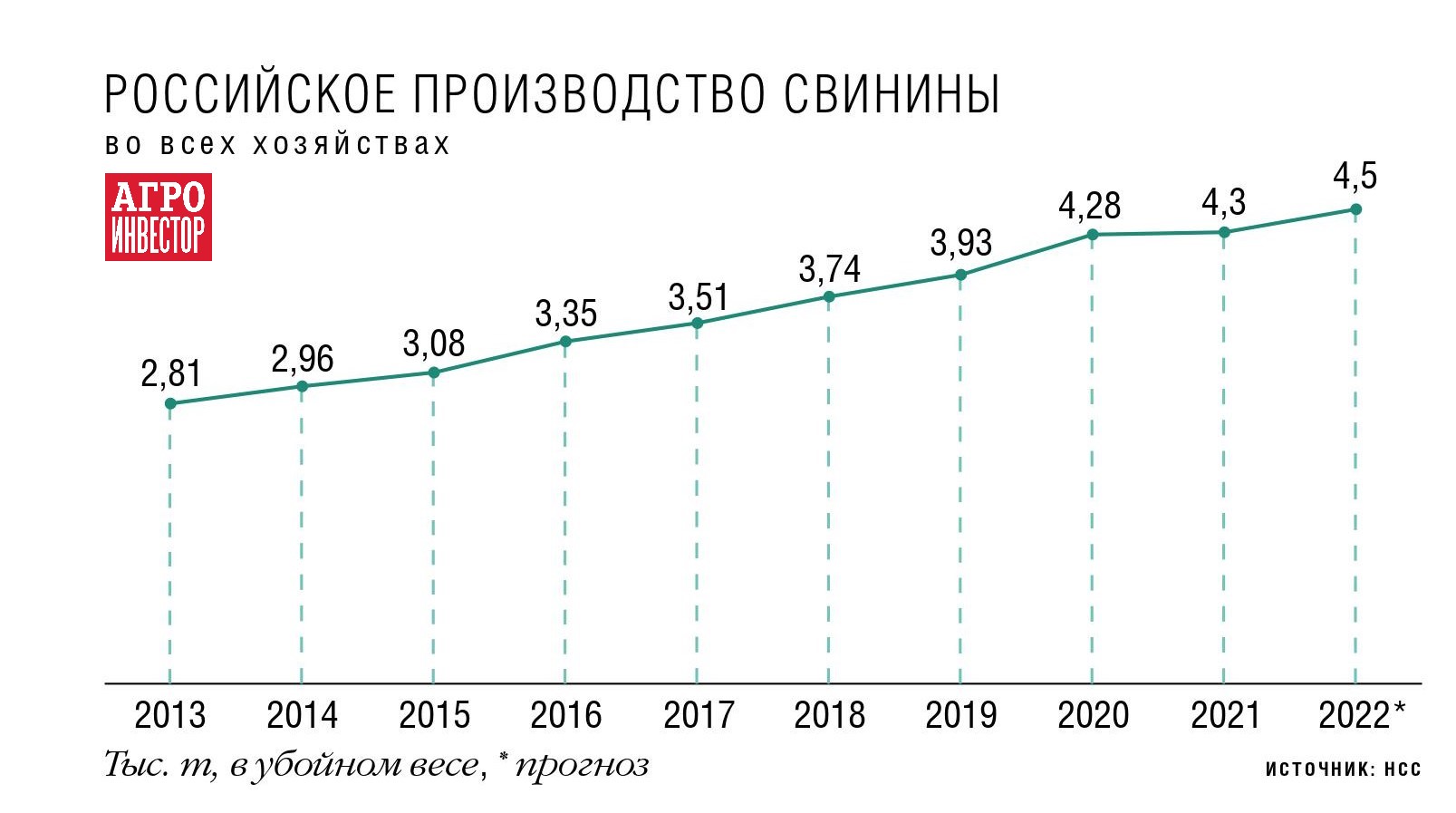

Отечественное производство свинины после прошлогоднего замедления темпов роста вновь набирает обороты. По итогам 2022-го отрасль может прибавить 5-6 % к объемам 2021 года. Работать на насыщенном рынке становится все сложнее, предприятиям придется корректировать стратегии развития бизнеса. Однако перспективы увеличения производства у свиноводства совсем не маленькие — в ближайшие четыре года только топ-20 нарастит выпуск свинины на 1,1 млн т в убойном весе, прогнозирует автор этой статьи

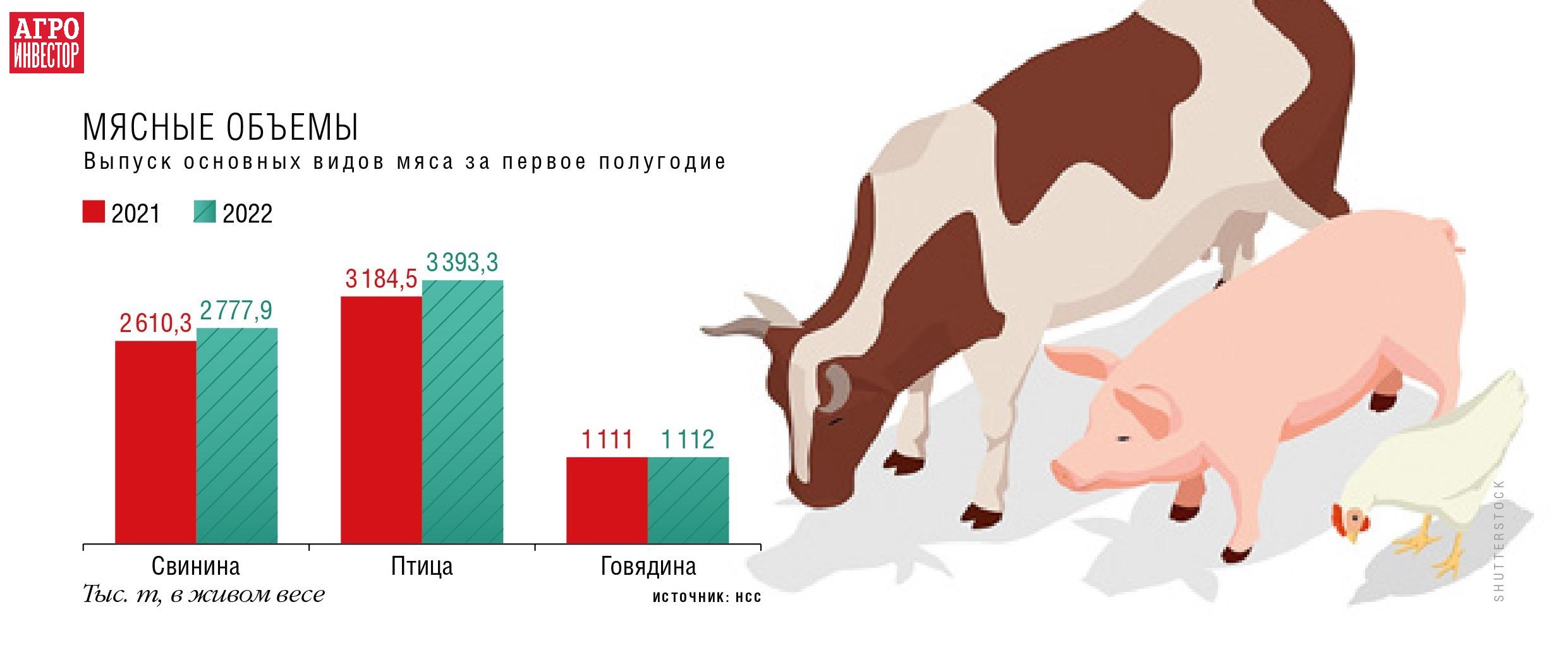

Темпы расширения российского производства свинины, начав увеличиваться в четвертом квартале прошлого года, продолжили позитивную динамику и в 2022-м, причем заметно ускорившись ближе к лету. Если в январе — феврале ежемесячная прибавка составляла 5-6 %, то уже в мае — июне — 11 %. Все это закладывает основу для прироста по итогам этого года более чем на 5-6 %, или минимум на 300-350 тыс. т мяса в живом весе (200-250 тыс. т в убойном). Половина этого дополнительного объема на рынок уже поступила — за январь — июнь произведено около 2,8 млн т. Падение выпуска свинины в секторах ЛПХ и КФХ при этом тоже увеличивается, а совокупная доля данных хозяйств уже опустилась значительно ниже 10 %.

Сопоставимыми со свининой темпами повышается и производство мяса птицы (в первом полугодии выпущено 2,8 млн т в живом весе против 2,6 млн т за аналогичный период 2021-го), что создает еще большее напряжение на этих взаимосвязанных рынках. Общий прирост мяса благодаря двум драйверам мясного животноводства составил в первом полугодии 5,3 %.

Дополнительному пересыщению рынка свинины может способствовать увеличившийся импорт вследствие обнуления ввозной пошлины в первом полугодии (ранее составляла 25 %). Сразу после принятия об этом решения в октябре 2021-го импортеры в надежде на высокие внутренние цены законтрактовались на пробные объемы, увеличив в три-четыре раза понедельные поставки. Это могло привести к очень серьезным последствиям в случае продолжения и развития данной тенденции. Тем не менее ввоз свинины хотя и кратно вырос — до почти 13 тыс. т за январь — июнь (за тот же период в прошлом году — 4,4 тыс. т), его абсолютные объемы по-прежнему не оказывают серьезного влияния на внутренний рынок, так как из квоты в 100 тыс. т использовано менее 15 %.

На вторую половину года нулевая пошлина на импорт свинины продлена не была, хотя за это выступали многие мясопереработчики. Однако аргументы Национального союза свиноводов (НСС) оказались более убедительными и демонстративными, и с 1 июля 2022 года пошлина вновь составляет 25 %. Сокращение ввоза говядины и мяса птицы также продолжается, что имеет очень важное значение для отрасли.

А вот, в отличие от импорта, экспорт в этом году может более серьезно усилить пересыщение рынка. За январь — июнь вывоз продукции свиноводства упал минимум на четверть, до 81,6 тыс. т. Это значит, что около 25 тыс. т свинины остались на внутреннем рынке. По итогам 2022 года этот объем может превысить 50 тыс. т, что составляет более 1 % от общего потребления. В условиях пересыщенных рынков каждый такой процент имеет огромное негативное значение для внутренней ценовой конъюнктуры.

Соотношение цен и себестоимости

Таким образом, прирост производства минимум в 200 тыс. т в убойном весе плюс 50 тыс. т от снижения экспорта в 2022 году даст рынку в совокупности не менее 250 тыс. т свинины. Единственным наиболее реалистичным «ответом» на этот вызов является дальнейшее увеличение потребления более чем на 7 %, то есть на те самые 250 тыс. т. Данный рост произойдет в любом случае, а вот при каких ценовых условиях для производителя — зависит от ряда условий.

При благоприятном базовом варианте развития ситуации среднегодовые оптовые цены текущего года максимум сохранятся на уровне прошлого в диапазоне 120-125 руб./кг живого веса с НДС. Главными факторами такого сценария должны стать уже принятые решения правительства об увеличении выплат малоимущим семьям с детьми до 16 лет с 1 мая 2022-го (0,5 трлн руб.), а также повышенная (10 %) с 1 июня индексация зарплат бюджетникам (еще 0,5 трлн руб.). Практика прошлых пандемийных лет показывает, что значительная часть этих средств тратится на продовольствие, повышая спрос и цены на него. Если же дополнительных денег окажется недостаточно или появятся другие негативные факторы, то среднегодовые цены могут снизиться на 5-10 %, до уровня 108-110 руб./кг. И это неблагоприятный вариант развития событий.

В первом полугодии потребление свинины уже выросло на 8,5 %, или почти на 165 тыс. т. Это самый высокий показатель среди всех других видов мяса. Более того, потребление говядины за шесть месяцев снизилось на 30 тыс. т с большой долей вероятности, сместив этот спрос как раз в сторону свинины. К середине июня розничные цены на нее повысились только на 1 %, что намного меньше прироста цен на другие виды мяса, а тем более намного ниже инфляции.

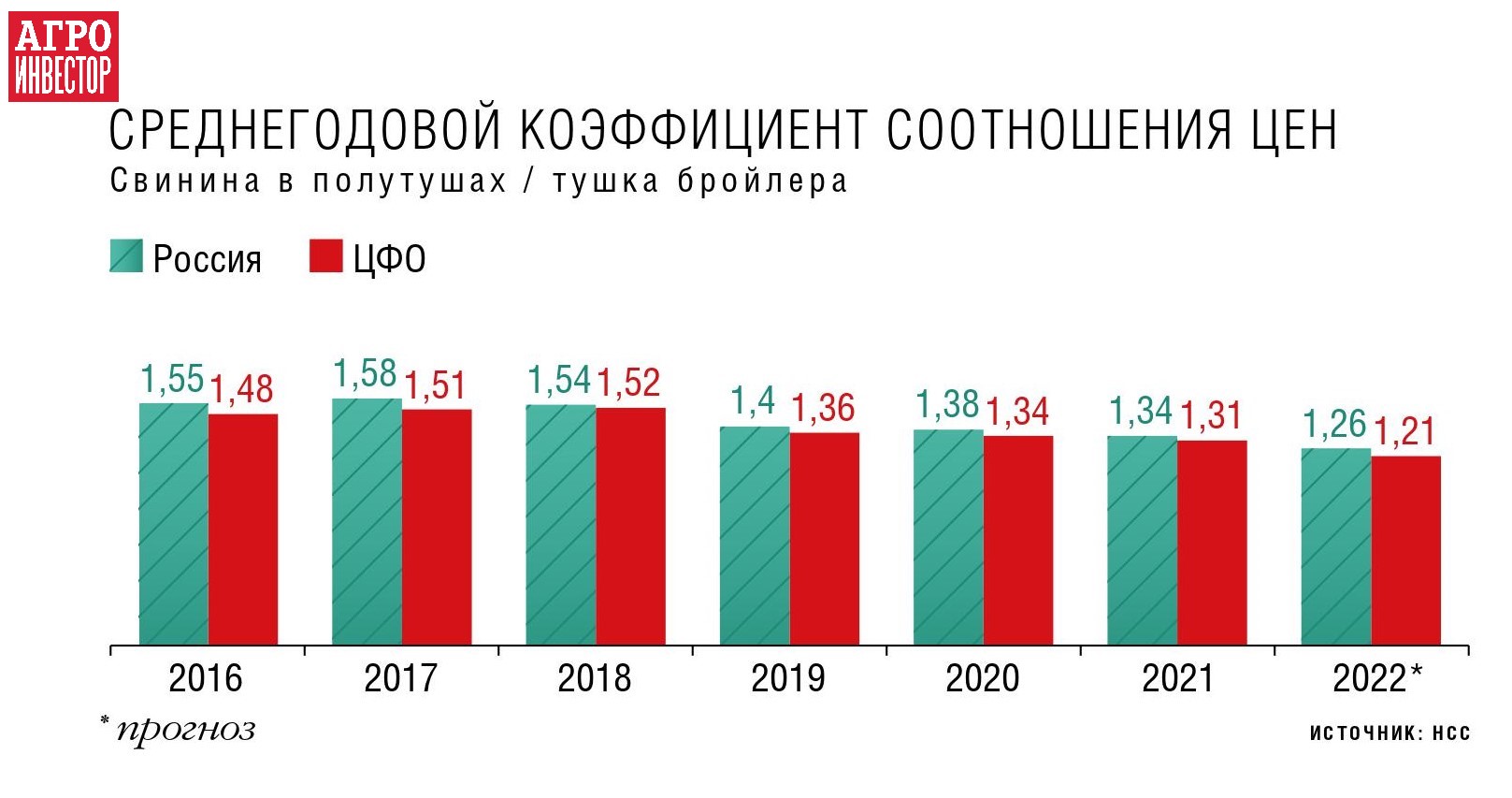

Другим проявившимся в последнее время фактором смещения спроса в сторону свинины теперь уже от птицы стало изменение среднегодового коэффициента соотношения цен на эти виды мяса. С начала пандемии и в течение 2021-2022 годов произошло снижение данного показателя с ранее стабильных 1,5 до 1,25. В течение предыдущих 10-15 лет стоимость 1 кг полутуши свинины была в среднем на 50 % дороже 1 кг тушки птицы. Это формировало устойчивое соотношение потребления в зависимости от доходов населения в сторону последней. Сейчас эта разница в цене опустилась с 50 % до 25 % и даже меньше, что сместило часть покупательского спроса от мяса птицы к самому дешевому на сегодняшний день виду красного мяса — свинине. Учитывая опыт стран с развитыми индустриями свиноводства и птицеводства, можно с большой долей уверенности предположить, что тенденция по сближению цен продолжится. Уже сейчас нередки ситуации, когда стоимость бескостного окорока или лопатки почти сравнялась с ценой куриного филе. Это безусловно, будет способствовать дальнейшему росту потребления свинины, хотя производители при этом будут получать меньшую маржу. Такова общемировая практика.

Совокупность всех перечисленных факторов сформировала на оптовом рынке живых свиней в первой половине этого года особую ценовую ситуацию. Ее анализ позволяет сделать два основных вывода. Во-первых, несмотря на значительное дополнительное увеличение предложения (более чем на 7 %) на внутреннем рынке свинины в первые шесть месяцев 2022-го, среднесложившиеся цены не упали и остались на прошлогоднем уровне — около 118,5 руб./кг. Во-вторых, перспективы сектора теперь полностью зависят от того, как сработают различные варианты развития ситуации во втором полугодии.

Стоит учитывать и динамику изменения производственной себестоимости (или прямых затрат) и оптовых цен. В текущем году первый показатель может увеличиться еще на 10-15 %, до 90-95 руб./кг. Причем если в 2020—2021 годах главным фактором роста было повышение цен на зерно, то в 2022-м наибольшее влияние на себестоимость оказывает увеличение цен на другие компоненты — кормовые добавки, ветеринарные препараты, запчасти и прочее из-за кратного удорожания логистики на фоне санкционных ограничений. Стоит надеяться, что стабилизирующую и, может быть, даже понижающую тенденцию сформирует высокий урожай зерновых, а также крепкий рубль. Хотя, конечно, отрасль не может не настораживать возможное смягчение ценового демпфера на пшеницу, а также индексация стоимости минеральных удобрений.

Даже если средние оптовые цены на свинину в 2022 году останутся на уровне прошлого года, положение предприятий отрасли с точки зрения маржи значительно усложнится. Этот год может оказаться самым тяжелым за последнее время. Поэтому тезис о необходимости сокращения затрат за счет всех факторов становится как никогда актуальным.

Перспективы следующих лет

Еще в конце 2018 года крупнейшие свиноводческие компании выбрали лимиты на одни из последних возможных кредитов на новое товарное производство. Реализация данных проектов обеспечит ежегодный дополнительный прирост в 5-10 % в 2020—2025 годах. В конце 2021-го НСС провел уточняющий мониторинг бизнес-планов предприятий с учетом всех особенностей по эпизоотиям. В ближайшие четыре года только крупнейшие производители, входящие в топ-20, планируют увеличить производство в совокупности на 1,4 млн т в живом весе, или более чем на 40 %. Приросты будут ежегодно составлять 200-400 тыс. т. Эти планы крайне реалистичны, поскольку находятся в достаточно продвинутой стадии реализации. Профессиональный авторитет компаний-инвесторов также выступает в пользу аргумента успешности данных проектов.

В связи с этим вполне закономерно возникает вопрос: а куда будут направлены эти дополнительные объемы с учетом новой реальности и ее главного аргумента — достижения 100 %-ной самообеспеченности по свинине? Здесь не стоит забывать, что новая реальность — это не только новые риски и проблемы, но и новые возможности, прежде всего для эффективных и конкурентоспособных производителей с точки зрения оттеснения более слабых и занятия их места на рынке.

Как же распределятся эти дополнительные 1,4 млн т свинины? Во-первых, тенденции прошлых трех-пяти лет позволяют надеяться на рост потребления в объеме минимум 300 тыс. т в течение следующих четырех лет из-за ожидаемого снижения оптовых цен. Во-вторых, неизбежно упадет производство в старых или неэффективных комплексах и ЛПХ на 150-200 тыс. т в каждом сегменте. И новые мощности высокоэффективных предприятий заместят эти выпадающие объемы. В-третьих, достаточно драматичный опыт 2021 года заставляет закладывать в прогнозы возможные потери из-за эпизоотических проблем. И если за весь прошедший год рынок потерял около 150 тыс. т свинины в убойном весе, то эту же цифру можно заложить как суммарную на период 2022—2025.

Фактор снижения импорта в вопросе распределения дополнительных объемов помочь не может. А вот рост экспорта с 200 тыс. до 400 тыс. т в перспективе следующих нескольких лет — одновременно самый большой риск и самая большая возможность в случае открытия новых рынков Юго-Восточной Азии.

Принципиальным моментом развития свиноводства являются фактически революционные изменения в подотрасли убоя и разделки свинины в связи с тем, что на протяжении нескольких лет практически каждые полгода вводятся в строй современные мощности с самыми последними достижениями в автоматизации, робототехнике, холодильном оборудовании. Это обеспечивает наивысший уровень ветеринарно-санитарных требований предприятий, что резко повышает выход продукции, уровень глубины переработки, сроки хранения готовых продуктов из охлажденной свинины

Если в 2010 году из 25 млн свиней, производимых тогда на убой, на предприятиях современного уровня перерабатывалось только 3 млн голов, или 12 %, то уже к концу 2020-го благодаря вводу в строй нескольких крупных предприятий из уже 47 млн производимых свиней на новых заводах в переработку уходило 28 млн голов, или почти 60 %. В случае успешного завершения программы ускоренного импортозамещения через пять лет отрасль будет давать почти 60 млн свиней ежегодно, из которых 80 % будут перерабатываться на самых современных мощностях. Именно эти производства составят экспортную основу свиноводческой отрасли, так как они будут соответствовать самым взыскательным требованиям потенциальных стран — импортеров российской продукции.

В настоящее время в различной степени готовности находятся проектирование и строительство мощностей по убою и переработке более чем на 20 млн голов в год. Так, в конце 2020 — начале 2021 года компания «Мираторг» запустила завод по убою более 4 млн свиней в Курской области. Закончено строительство аналогичного предприятия на 3,5 млн голов в Воронежской области («Агроэко»), продолжается возведение таких же мощностей в Псковской области («Великолукский свиноводческий комплекс»). В прошлом году на Петербургском международном экономическом форуме подписаны соглашения о строительстве завода по убою более чем 4 млн голов в Тульской области («Черкизово»), 1 млн голов в Башкирии («БМК») и Нижегородской области («РБПИ групп»). Обострившиеся проблемы в логистике поставок оборудования затягивают сроки, но в любом случае эти планы будут реализованы.

В целом можно констатировать, что к концу 2025 года более 90 % отечественных свиноводческих компаний по своему техническому и технологическому уровням развития производства и переработки свиного мяса будут соответствовать самым современным стандартам в мире. Это позволяет заключить, что к этому времени модернизация отрасли в основном будет завершена, и российский свиноводческий сектор можно будет назвать одним из самых современных в мире. С учетом приобретения все большего опыта, компетенций, обучения кадров и прочего это даст возможность на равных конкурировать с внешнеторговыми партнерами как по импорту, так и по экспорту, с одной стороны, а с другой — обеспечивать внутренние потребности населения в свинине по оптимальным ценам, сохраняя при этом рентабельность, достаточную для дальнейшего развития бизнеса.

Российская свинина теряет позиции на вьетнамском рынке

Если в прошлом году наибольшее снижение (-80%) показал экспорт в Гонконг, то за январь — июнь 2022-го вполовину уменьшились поставки свинины на главный для России рынок в Юго-Восточной Азии — Вьетнам. Главные причины такой ситуации — восстановление внутреннего производства свинины в Китае и Вьетнаме и, соответственно, сокращение цен, а также ковидные логистические проблемы, которые за последние месяцы усилились дефицитом контейнеров и резко укрепившимся курсом рубля.

Войти в топ-5 мировых экспортеров

Все представленные прогнозы, аргументы и факты позволяют сформулировать следующий тезис: ситуация с риском пересыщения рынка свинины в ближайшие годы — это не просто какой-то эпизодический момент, это новая нормальность. С ней бизнесу необходимо считаться, научиться выживать и развиваться. Далее следует сосредоточиться на главном выводе, вытекающем из этой новой нормальности, — потенциальной готовности свиноводческой индустрии к экспортной экспансии в ближайшие пять-десять лет. Ведь без серьезного освоения основных внешних рынков дальнейшее развитие отрасли не только неправильно, затруднительно и рискованно, но и стратегически недальновидно. Именно поэтому перед сектором стоит крайне амбициозная, но зато вполне реалистичная, отвечающая взаимным интересам бизнеса и государства цель — в перспективе до 2027-2032 года войти в топ-5 мировых экспортеров свинины.

За последние 10 лет мировой экспорт свинины увеличился до 11 млн т и стал самым быстрорастущим среди других видов мяса. Конечно, события с АЧС в Юго-Восточной Азии стали основным драйвером такого роста. В результате объем торговли свинины практически сравнялся с экспортом птицы и говядины, которые традиционно, десятилетиями являлись главными экспортными продуктами в животноводстве. И это первая и важнейшая причина такой стратегической нацеленности отрасли на вывоз.

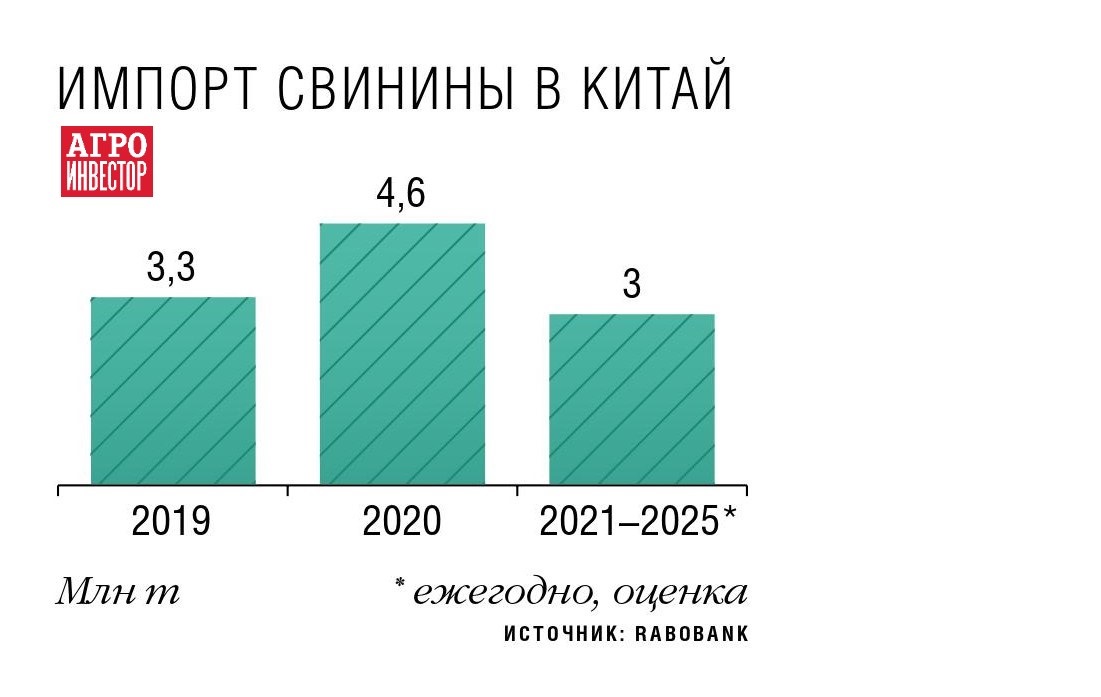

Вторая серьезнейшая причина — это близкая к России локация основных экспортных рынков ЮВА, на которые приходится более 65 % всей внешней торговли свининой. Главным из них, безусловно, является рынок Китая, который только в прошлом году импортировал около более 3,5 млн т продукции свиноводства. При этом Россия, входящая в пятерку крупнейших мировых производителей свинины, практически единственная страна, не имеющая доступа на этот рынок. Уже имея опыт работы с Гонконгом и Вьетнамом, российские компании могли бы рассчитывать на поставки в КНР в объеме до 250-300 тыс. т, которые так необходимы сектору для сбалансированного развития в ближайшие годы. Но китайское свиноводство сейчас находится на этапе интенсивного роста и структурных изменений.

В 2020 году инвестиции в свиноводство Китая достигли $60 млрд, что почти в четыре раза больше, чем в России за последние 10 лет. Этому инвестиционному буму способствовали как дефицит, так и высокие цены на свинину. Учитывая нехватку земли, даже в горной местности строятся восьми-, 13-этажные комплексы, которые способны производить до 1 млн голов свиней в год. Но и сопутствующие проблемы и ограничения в КНР волнообразно нарастают. Это волатильность цен на завозных кормах, снижающаяся внутренняя конъюнктура цен на свинину, кадровые, а также управленческие проблемы

Хотя пандемия и приостановила работу всех контактов на государственном уровне по открытию рынка республики, уже с конца 2020 года возобновила работу Подкомиссия по сельскому хозяйству российско-китайской комиссии по подготовке регулярных встреч глав правительств. На этом заседании по видеосвязи ветеринарные организации КНР заявили, что готовы вернуться к предметному изучению вопросов российской регионализации, компартментализации и электронной ветсертификации с целью возможного разрешения экспорта продуктов свиноводства из регионов, свободных от АЧС.

Особый импульс и надежду может также придать соглашение, подписанное в декабре 2021 года в ходе очередного заседания французско-китайских экономических переговоров, согласно которому Франция может продолжить осуществлять экспорт свинины в Китай даже в случае вспышки АЧС. Это означает, что республика разрешит ввоз свинины из незатронутых регионов Франции, даже если вспышка заболевания произошла в другом месте страны. Другими словами — это исторический прецендент в этом вопросе: впервые КНР признала регионализацию целой страны по АЧС.

Важные изменения

Стоит также обозначить новые задачи и тенденции, которые стоят перед свиноводческим сектором. И хотя быстроменяющиеся обстоятельства значительно усложняют ситуацию, НСС достаточно уверен в своих прогнозах.

На среднесрочный период до 2025 года можно выделить три концептуальных изменения в базовых условиях развития российского свиноводства. Во-первых, в связи с достижением 100 %-ной самообеспеченности по свинине и продолжающимся ростом отечественного производства кратно возрастает внутренняя конкуренция. Как результат — оптовые цены на свиней будут планомерно снижаться или как минимум не будут расти в условиях инфляции в ближайшие годы. Конечно, пример 2021 года показал, что синергия эпизоотических проблем, а также каких-то не связанных с отраслью факторов (прежде всего общемировой инфляции) может временно остановить данный процесс или перевести его на новый ценовой уровень. Но время высокой маржи за счет высокой цены однозначно позади.

Во-вторых, можно с уверенностью говорить о том, что дешевого зерна (по цене менее 16-18 руб./т с НДС) больше не будет.

В-третьих, переход от импортозамещения к экспортоориентированной стратегии отечественного свиноводства означает наступление нового периода прямой жесткой конкуренции с мировыми грандами в экспорте свинины не только на нашем защищенном внутреннем рынке (пошлина 25 %), но прежде всего на рынках Юго-Восточной Азии.

Совокупное действие этих трех факторов дает дополнительный новый импульс необходимости повышения эффективности и конкурентоспособности отрасли всеми имеющимися методами (генетика, корма, ветпрепараты, снижение затрат, масштабирование бизнеса

Из данных концептуальных изменений вытекают пять неизбежных основных тенденций в развитии свиноводческих компаний в ближайшие годы. В частности, главнейшей тенденцией было и остается доведение ключевых показателей продуктивности до лучших отраслевых значений: выход мяса на одну свиноматку более чем 3,5 т в живом весе в год и конверсия менее чем 2,8. При всем многообразии мнений специалистов эти цифры являются ключевыми в таких странах с развитым свиноводством, как США и Бразилия. И наиболее эффективные российские компании их уже достигли и даже улучшили.

Не менее важной тенденцией стоит считать пока еще имеющуюся возможность у компаний повышать уровень вертикальной интеграции и особенно в обеспечении собственным зерном до уровня не менее 50 %. Развитие экспортных каналов продаж — это также уже сформировавшийся и набирающий обороты фактор. И здесь важно все: изучение целевых рынков, кадры, инвестирование в мощности по заморозке и хранению и многое другое.

Также необходимо обратить внимание на обостряющуюся тенденцию по слияниям и поглощениям компаний. Это неизбежно будет происходить в виде возможности масштабирования бизнеса или наиболее мягкого выхода из отрасли слабых игроков. Только в 2021 году две компании из топ-20 поглотили две другие из этого списка — «Сибагро» приобрело активы белгородской «Промагро», а CP Foods — активы АПК «Дон».

Уже по итогам 2021 года доля крупнейшей двадцатки превысила 73 %, а доля топ-50 приблизилась к 90 %. Но это не значит, что у мелких и средних компаний нет своих преимуществ и своих ниш на рынке. Особенно это касается предприятий, ориентированных на местные региональные рынки. Как правило, данные производства достаточно дифференцируют свои риски посредством горизонтальной и вертикальной интеграции. У них свое зерно, переработка, торговые сети, свой патриотический покупатель. Наиболее эффективные из них, безусловно, выживут при любых обстоятельствах.

Другие факторы негативного влияния

С начала марта стабильному развитию свиноводческого сектора угрожают и другие риски. Наиболее ощутимым, особенно в марте — апреле, стал риск разрыва логистических цепочек поставок кормовых добавок, ветпрепаратов, оборудования, запчастей

и т. д. Сейчас критические препятствия в этом направлении или преодолены, или намечены пути решения данных проблем. Однако зависимость от импорта всех этих компонентов хотя и радикально снизилась за последние 10-15 лет, но по некоторым позициям продолжает оставаться существенной и даже критической.

Еще одним не менее болезненным риском может оказаться возможное падение внутреннего потребления на фоне снижения доходов населения. Согласно прогнозу Минэкономразвития, по итогам 2022 года они могут сократиться на 6,8%. Если программы по поддержанию доходов малообеспеченных семей уже запущены, то другие программы — и прежде всего в сфере сохранения занятости — еще только в процессе разработки.

Также существенным риском остается возможное сильное сокращение экспорта (до 50%), притом что в 2020—2021 годах объем отгрузок за рубеж уже достигал 5% от производства. Наиболее тревожным в этом плане является ситуация с укрепляющимся рублем, на фоне которого вывоз становится убыточным.

Говоря о доступности господдержки в виде дополнительных льготных оборотных кредитов, необходимо отметить, что Минсельхозу в данном направлении удалось уже очень многое сделать с точки зрения как сохранения ставок по действующим кредитам при кратно возросшей ключевой ставке, так и значительного увеличения объемов финансирования. Нужно надеяться, что возврат ставки ЦБ к докризисным периодам на уровне 7-8%, а также уже анонсированный рост объема господдержки на более чем 200 млрд руб. в текущем году и до 500 млрд руб. в 2023-м значительно минимизируют этот риск.

Что касается возможного ужесточения государственного регулирования, администрирования и контроля, то здесь главным обнадеживающим фактором, безусловно, является заявление президента на Петербургском международном экономическом форуме о необходимости резкого сокращения проверок бизнеса во всех сферах, в том числе отказ от многих из них навсегда.

Автор — гендиректор Национального союза свиноводов.