Журнал «Агроинвестор»

В 2022 году на фоне очередного кризиса усилился рациональный подход потребителей к выбору продуктов питания. Главным трендом в условиях роста цен и снижения доходов по-прежнему остается экономия — за счет как поиска более дешевых товаров, так и сокращения объема покупок. Однако в состоянии перманентного стресса и неопределенности еда нередко становится едва ли не единственным способом побаловать себя, так что, несмотря ни на что, потребители не отказываются и от более дорогих товаров

В кризис потребители традиционно начинают менять привычки и вынужденно экономить. И хотя продуктов питания как базовой потребности это касается далеко не в первую очередь, в условиях падения реальных располагаемых доходов, высокой инфляции и общей неопределенности в связи со сложной геополитической обстановкой структура и модель выбора продовольствия корректируются.

По словам исполнительного директора ассоциации «Руспродсоюз» Дмитрия Вострикова, в 2022 году потребители стали больше экономить, в том числе на продуктах питания, сочетая разные модели: это и переход на собственные торговые марки сетей (СТМ) или более дешевые бренды/товары, и покупки в хард-дискаунтерах, и поиск более выгодных предложений (акций и промо) как в офлайн, так и в онлайн каналах. Также отмечается посещение большего количества торговых точек для закупки необходимых товаров по минимальным ценам. «Усиление экономии прежде всего связано с высокой инфляцией, особенно характерной для первого полугодия, сопровождающейся снижением реальных доходов населения, — говорит он. — По данным аналитиков, растет процентное соотношение затрат населения на продукты питания, и это подталкивает к пересмотру покупок еды».

Продукты питания составляют самую большую статью расходов в бюджете российских семей, в среднем на них тратят 35 % бюджета, комментирует директор направления маркетинговых исследований Аналитического центра НАФИ Наталья Кузнецова. В случае финансовых трудностей две трети россиян (66 %) начинают экономить, и, естественно, это отражается на покупке продуктов питания. При этом женщины демонстрируют большую готовность серьезно сокращать текущие расходы, чем мужчины (72 % против 60 % соответственно), приводит данные она. «Однако экономия не единственный способ преодоления кризисных ситуаций. Более половины россиян не готовы сокращать свои расходы, а начинают искать дополнительные доходы, — добавляет она. — Четверть населения (25 %) также не экономят, а начинают тратить свою “подушку безопасности”».

Как следует из материалов финансовой онлайн-платформы Webbankir, на которые ссылается ТАСС, в декабре 48,3 % российских семей тратили от 25 до 50 % своих доходов на продукты питания, коммунальные платежи и транспорт. 17,3 % семей удовлетворение базовых потребностей обходится в 50-75 % доходов. В марте доля тех, кто расходует на самое необходимое 25-50 % бюджета, была значительно меньше — всего 31,2 %. При этом 50-75 % на базовые нужды тогда тратила примерно каждая пятая семья. Доля респондентов, которые признавали, что им не хватает денег даже на самое необходимое, в марте составляла 17,4 %, в декабре — 6,3 %. Webbankir считает, что подобные результаты говорят об адаптации россиян к текущим экономическим условиям.

«Согласно нашему последнему исследованию по изучению потребительских предпочтений россиян, в ноябре мы наблюдали постепенную стабилизацию ожидаемых расходов на продовольственные товары: 50 % опрошенных рассчитывают, что их расходы в ближайшие полгода не изменятся, при этом 34 % ожидают увеличения расходов, — рассказывает директор практики розничной торговли компании «Технологии Доверия» Алексей Шеховцов. — Для сравнения, в мае лишь 39 % респондентов ожидали, что расходы останутся неизменны, 49 % думали, что они увеличатся».

Потребители в поисках промо

По словам Вострикова, в первую очередь в 2022 году сокращались покупки товаров в среднем ценовом сегменте. «Можно отметить переключение потребительского спроса на более дешевые товары внутри разных категорий. Хотя спрос на базовые продукты не снижается, но и рост спроса в ближайшее время мы не прогнозируем», — говорит он.

Ассоциация компаний розничной торговли (АКОРТ) видит повышение спроса на товары низкого ценового сегмента и ощутимое снижение интереса к более дорогим продуктам питания. Внутри категорий идет перераспределение спроса в сторону ключевых товаров: например, в молочной категории снижаются продажи творожных десертов, питьевых йогуртов, при этом сохраняется устойчивый спрос на сливочное масло, молоко и сметану, рассказывает председатель президиума АКОРТ Игорь Караваев. «На сдержанный спрос влияет бережливый подход потребителей: в условиях неопределенности люди стараются тратить меньше», — поясняет он.

При этом, обращает внимание Караваев, бережливость потребителей проявляется не столько в отказе от покупки каких-то товаров, сколько в повышенном внимании к акциям и промо: доля продаж товаров со скидками в торговых сетях сейчас превышает 50 %. «В таких категориях, как чай, кофе, макаронные изделия, доля промо достигает 70-80 %», — добавляет он.

В третьем квартале 2022 года доля промопродаж товаров повседневного спроса у офлайн-ритейлеров восстановилась после резкого падения в марте — апреле и составила 51,4 % в денежном выражении, оценивает NielsenIQ. За аналогичный период 2021 года доля промо составляла 48,5 %. Среди продовольственных товаров больше всего доля промо в категориях растворимого кофе (78 %), чая (75 %) и развесных шоколадных конфет (72 %).

Господдержка стимулирует спрос

Дмитрий Востриков, исполнительный директор ассоциации «Руспродсоюз»

— Ситуация на рынке действительно не самая простая. С одной стороны, отмечается рост себестоимости производства, с другой — падают доходы населения. На наш взгляд, одной из эффективных мер стимуляции спроса являются любые проекты адресной помощи населению. Эксперты отмечают, что помощь семьям с детьми хорошо отразилась на поддержании покупательского спроса. Любая финансовая адресная поддержка малоимущих дает свой эффект и позволяет улучшать ситуацию. Прежде всего необходимо оказать поддержку социально незащищенным слоям населения, не имеющим возможности самостоятельно приобрести продукты первой необходимости. В ситуации роста мировых цен на продовольствие это может стать реальным и, главное, эффективным механизмом преодоления кризиса как для производителей, так и для потребителей.

Исследования НАФИ показывают, что за последний год усилился рациональный подход россиян к выбору продуктов питания. Традиционно для большинства главными факторами при выборе продовольствия являются вкус (89 %), цена (87 %), возможность купить товар по акции (83 %), срок годности (82 %), приводит данные Кузнецова. В течение 2022 года влияние этих факторов при принятии решения о покупке усиливалось. В то же время популярность бренда (50 %), экологичность упаковки (52 %) и красивый внешний вид (54 %) отходят на второй план, их влияние на выбор постепенно снижается.

Основными факторами, влияющими на выбор магазина для покупки продовольственных товаров, в 2022 году были уровень цен и представленный ассортимент. При выборе товара потребители в основном ориентируются на стоимость и качество, вторит ей Шеховцов.

Представитель группы «Черкизово» соглашается, что экономия — главный тренд 2022 года в потребительском поведении. «Мы видим рост продаж продукции эконом-сегмента, увеличение доли промо. Кроме того, потребитель расширяет количество посещаемых магазинов и покупаемых брендов, стремясь найти более выгодное предложение», — отмечает он. В частности, компания фиксирует рост продаж через дискаунтеры — «Светофор», «Доброцен», Smart

При этом нельзя говорить, что премиальный сегмент умирает, обращает внимание представитель «Черкизово». «Еда остается быстрым и доступным способом снять стресс, успокоиться и побаловать себя, — поясняет он. — Во многом по этой причине мы видим, что продажи мясной продукции в целом сохранились на уровне 2021 года. При этом растет реализация сырокопченых колбас в нарезке и мясных снеков. В категории колбасных изделий также обозначился переход потребителей на меньший формат упаковки».

Определенные слои потребителей начали экономить, подтверждает представитель группы «Продо», впрочем, подобная тенденция наметилась еще в предыдущие годы. Все большей популярностью пользуются акционные товары, специальные предложения

Особенно активно спрос увеличивался в летний период. В этом году потребители в основном проводили отпуска дома, и многие люди стремились побаловать себя. «Качественные продукты из мяса птицы, колбасные изделия и мясные деликатесы — это простой способ сделать приятное себе, своим близким и обязательный атрибут выездов на природу, вечеринок на даче», — говорит представитель «Продо».

Для этого года характерно снижение покупательской способности в России, кроме того, в категории продуктов питания потребители особо демонстрируют промозависимое поведение: они активно переключаются с одного бренда на другой, отдавая предпочтение товарам, на которые действуют скидки и акции, соглашается директор по продажам компании «ЭкоНива-Продукты Питания» (входит в ГК «ЭкоНива») Денис Ишмаев. Количество акционных предложений от сетей не уменьшается, таким образом ритейл также борется за покупателей и стабильный трафик.

«Нам в “ЭкоНиве” сложно оценить влияние потребительского поведения на объемы производства и структуру ассортимента, так как наша компания находится в стадии активного роста, — комментирует он. — Мы расширяем географию присутствия, развиваем собственную розницу. За первые три квартала 2022 года наши перерабатывающие предприятия произвели почти 112,9 тыс. т готовой молочной продукции — это на 39 % выше показателей за аналогичный период 2021-го. Производство питьевого молока и традиционной молочной продукции (сливки, кефир, сметана, творог, масло и др.) за этот период выросло на 39 % год к году и превысило 109,1 тыс. т, йогуртно-десертной группы (включая мороженое) — на 27 %, почти до 3 тыс. т, сыров — более чем в семь раз, до 850 т».

Подразделение по переработке продолжает демонстрировать положительные результаты и в части продаж, отмечает Ишмаев. С января по сентябрь объем продаж вырос на 34 % по сравнению с тем же периодом 2021 года и превысил 112 тыс. т. Продажи питьевого молока и традиционной молочной продукции увеличились также на 34 %, до более 108 тыс. т, йогуртно-десертной группы — на 26 %, почти до 2,8 тыс. т, сыров — примерно в восемь раз, составив свыше 800 т. С августа 2022 года выручка направления уверенно превышает 1 млрд руб. без НДС в месяц.

У «Прогресс Агро» объемы продаж не изменились, хотя скорректировалась их структура — например, стали покупать больше молока в пленке и меньше в бутылке, отмечает директор сети магазинов «Моя Станица» (входит в «Прогресс Агро») Дмитрий Попов. «Все виды нашей продукции входят в группу первой необходимости (молоко, мясо, сахар, мука), поэтому мы рассчитываем, что более дорогому сегменту или видам продукции покупатели будут предпочитать товары нашей категории и потребительский спрос будет только расти», — оптимистичен он.

Потребление может вырасти

Учитывая стабильное развитие сельского хозяйства и постепенный переход его отраслей в фазу зрелости, а также анализируя потребительское поведение, эксперты Россельхозбанка считают, что потребление ряда продуктов по итогам 2022 года вырастет, при этом его структура станет более здоровой.

Россияне уже потребляют рекордное количество мяса (в среднем 77 кг на человека в год), в 2022-м потребление может увеличиться еще на 1-2 кг за счет прироста производства свинины. По данным Национального союза свиноводов, за январь — сентябрь прошлого года потребление свинины выросло на 7,8 % (+226 тыс. т), до 3,1 млн т. Главная причина в том, что цена на свинину в опте снижалась, а розничные цены почти не росли или даже уменьшались на фоне промоакций. Также на спросе позитивно сказались выплаты от государства различным слоям населения и существенное сокращение разницы в стоимости мяса птицы и свинины, что приводит к частичному перетоку спроса в сторону продукции свиноводства. По итогам года, согласно прогнозу Союза, среднее потребление свинины приблизится к 30 кг на человека.

Аналитики Россельхозбанка отмечают, что, кроме увеличения объема потребления мяса, параллельно изменяется его структура: содержимое «мясной корзины» становится более сбалансированным. В частности, перестала быть экзотикой индейка, повышается потребление прочих немассовых видов птицы. Также запускаются крупные проекты по убою и промышленной переработке баранины, что приводит к росту предложения и спроса. В результате расширения потребления «новых» видов мяса доля традиционных курицы, свинины и говядины опустилась ниже 90 %.

На рынке молочных продуктов также продолжается стабильный рост, главным драйвером аналитики Россельхозбанка считают увеличение потребления сыра и сливочного масла. По итогам года прогнозное потребление молочной продукции они оценивают в 243 кг. Правда, Союзмолоко отмечает, что спрос на молочную продукцию стагнирует, что связано с падением доходов населения.

Потребление овощей остается на стабильно высоком уровне за счет роста производства в теплицах по всей стране, в том числе в удаленных регионах Зауралья и Дальнего Востока. Потребление овощей становится в целом более равномерным, без резких снижений в зимние месяцы, считают аналитики Россельхозбанка. По их оценке, всего россияне съедают 107-108 кг овощей в год, что примерно соответствует или даже превышает уровень потребления в большинстве стран ЕС.

Также увеличивается потребление фруктов, в 2022-м оно может достичь 64 кг. Правда, доля импорта в потреблении остается высокой за счет присутствия цитрусовых и бананов, которые невозможно выращивать в российском климате. После введения продовольственного эмбарго в 2014 году фрукты завозятся из дружественных или нейтральных стран (Турция, Эквадор, Азербайджан, Южная Африка, Египет), обращают внимание аналитики.

Пик роста расходов пришелся на март

Согласно оценке «СберИндекса», в 2022 году объем расходов потребителей на продовольствие больше всего увеличился относительно аналогичного периода 2021-го — на 25,4% — к 20 марта. Меньше всего расходы выросли по данным на 1 мая — на 6,7% год к году. К 11 декабря (последние доступные оценки на момент написания статьи) расходы на продукты питания прибавили 8,6%.

«На российском продовольственном рынке складывается благоприятная ситуация. По итогам года может увеличиться потребление традиционно считающихся здоровыми продуктов основных категорий: мяса, молочки, овощей, фруктов. Таким образом, основными трендами прошедшего года могут стать насыщение рынка, рост разнообразия и оздоровление структуры продуктовой корзины», — комментирует руководитель Центра отраслевой экспертизы Россельхозбанка Андрей Дальнов.

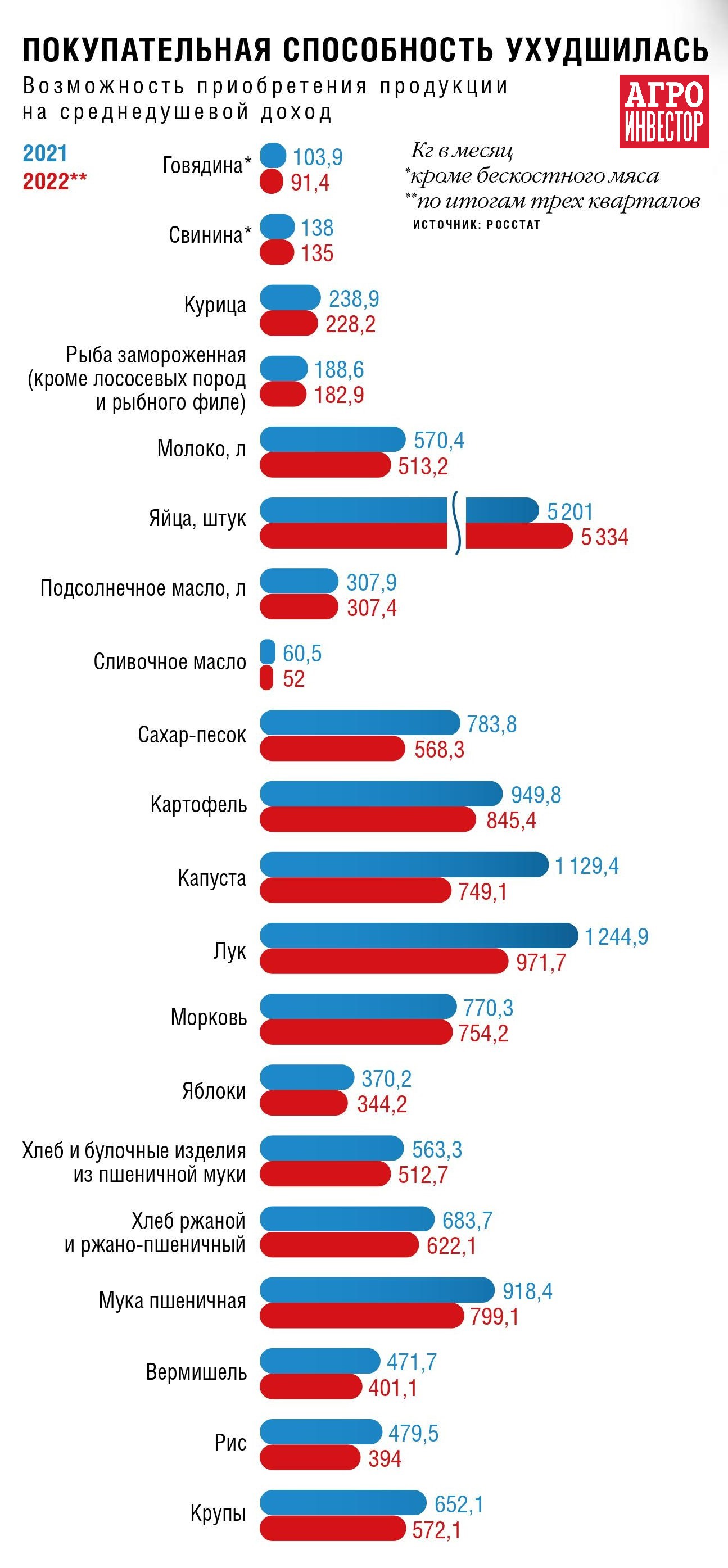

Правда, согласно социологическому опросу продовольственного самочувствия, проведенному РАНХиГС в мае — июне 2022 года, на рост цен потребители в первую очередь реагируют сокращением рыбно-мясного рациона, затем уменьшают покупки молочных продуктов и фруктов, а в 2022 году к этому списку добавились овощи, сахар и крупы. Также люди из года в год стараются найти более дешевые продукты и магазины, не отказываются от привычных товаров, но покупают их в меньшем количестве, отметили аналитики.

Доля СТМ продолжает расти

В отличие от предыдущих кризисов, в этом году потребители в том числе были вынуждены отказываться от привычных импортных товаров и брендов еще и потому, что те стали физически недоступны, поскольку их производители приняли решение уйти с российского рынка. Впрочем, отечественные компании в целом успешно замещали выпадающие объемы. Так, по данным АКОРТ, российские производители смогли заменить каждый седьмой иностранный бренд. «Общий ассортимент в торговых сетях сократился незначительно, менее чем на 2 %, — уточняет Караваев. — Все товарные позиции сохранились, а в ряде категорий, таких как бытовая химия, средства гигиены, кондитерские изделия, овощи и фрукты, — активно расширяются». Например, Ассоциация отмечает рост спроса на здоровые продукты — овощи, фрукты, грибы, фермерские продукты, а также суперфуды и диетические крупы. В среднем торговые сети фиксируют рост продаж категории ЗОЖ на 15-20 %. «Мы связываем это с продвижением здорового образа жизни и влиянием пандемии, после которой люди стали больше следить за здоровым питанием», — комментирует Караваев.

НАФИ ожидает и уже видит активизацию местных, региональных производителей продуктов питания. Именно локальные игроки в текущей ситуации находятся в более выигрышной позиции: на местном рынке они могут предоставить потребителю товар достойного качества по более низкой цене за счет экономии на федеральной логистике, невысоких затрат на рекламные мероприятия, обращает внимание Кузнецова.

Однако в 2022 году сам по себе критерий выбора товаров определенных брендов стал второстепенным, поскольку из-за желания сэкономить потребители все больше стали переключаться на более доступные собственные марки сетей. По словам Караваева, сегодня СТМ — это бурно растущий сегмент, его доля в продажах сетей за год выросла вдвое. «Потребители ценят в собственных марках сетей высокое качество при более привлекательных в сравнении с “внешними” брендами ценах», — отмечает он.

Инфляция может замедлиться

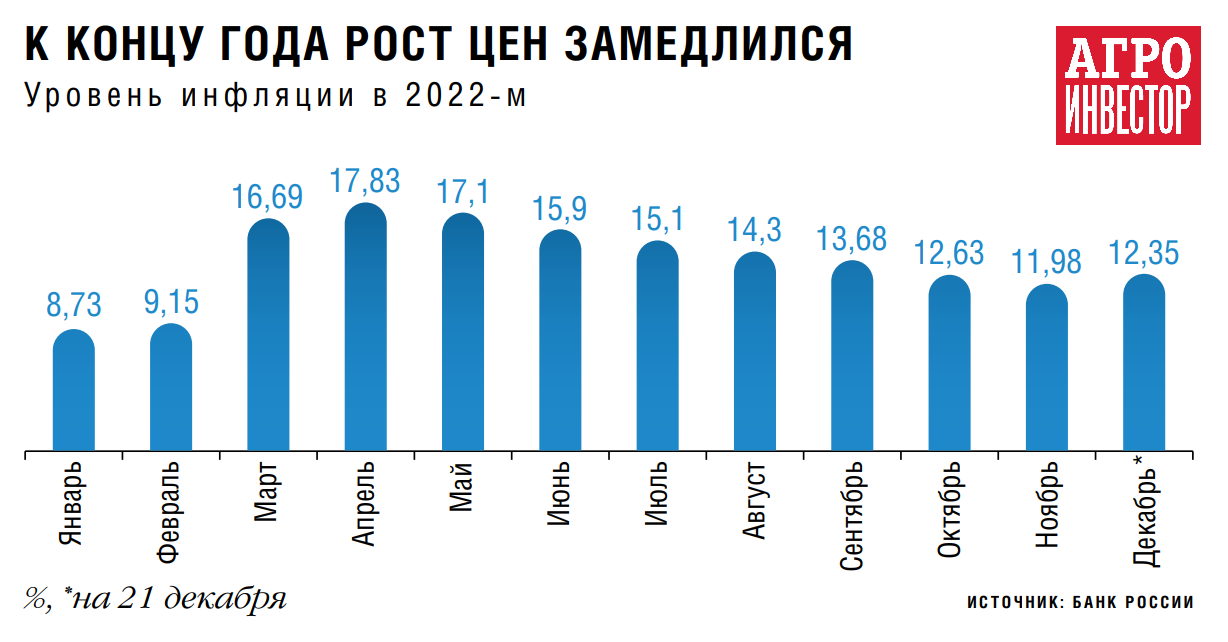

Годовая инфляция в России по состоянию на 21 декабря ускорилась до 12,35%. В ноябре годовой темп прироста потребительских цен составил почти 12% после 12,6% в октябре. В ближайшие месяцы инфляция продолжит замедляться, сказала глава ЦБ Эльвира Набиуллина на пресс-конференции по итогам декабрьского заседания совета директоров регулятора. Набиуллина добавила, что в весенний период показатели годовой инфляции могут достигнуть отметки в 4%. «Но это практически не будет характеризовать динамику цен здесь и сейчас», — уточнила она. По прогнозу ЦБ, с учетом проводимой денежно-кредитной политики годовая инфляция в 2023 году снизится до 5-7% и вернется к целевым 4% в 2024-м.

Доля крупнейших брендов на рынке товаров повседневного спроса (FMCG) в России в этом году сократилась, говорится в исследовании NielsenIQ. По оценке аналитиков, натуральные продажи пяти крупнейших марок продуктов питания год к году снизились на 26 %, а их доля в деньгах — с 25 до 22,5 %. Крупнейшие бренды теряют долю из-за переключения покупателей на СТМ сетей, на долю которых приходится 9 % продаж, а также из-за усиления небольших и локальных игроков.

В этом году многие люди действительно пересмотрели свой привычный способ потребления, в той или иной степени перешли на режим экономии и при выборе продуктов питания все чаще отдают предпочтение собственным торговым маркам сетей, подтверждает аналитик исследовательской компании NTech Татьяна Ерофеева. «Доля СТМ в продажах крупных ритейлеров составила 18 %, “Перекресток” и “Пятерочка” в 2023 году планируют увеличить ее до 26-27 %», — приводит данные она. Также, по ее словам, рост количества хард-дискаунтеров показывает популярность данного формата у населения. «Тренд на планирование трат и осознанное потребление сохранится в ближайшее время. В период неопределенности люди стараются сохранять и откладывать, а не тратить», — говорит аналитик. При этом происходит переключение потребителей с премиум-сегмента на средний, со среднего — на низкий. «Однако никто не хочет терять в качестве продуктов, это приходится учитывать производителям», — подчеркивает она.

Оптимизация без ущерба качеству

В 2022 году производители столкнулись с рядом новых вызовов, связанных со снижением доступности многих компонентов производства — как пищевых ингредиентов, так и упаковки, красителей для нее

Процессы совершенствования рецептуры, изучение вариантов удешевления производства продукта без ухудшения его качества постоянны и являются неотъемлемой частью любого пищевого предприятия, обращает внимание Кузнецова. Сложившаяся в прошлом году ситуация стала вызовом для многих организаций в отрасли. «Мы видим, что некоторые бренды были вынуждены адаптировать дизайн упаковки в условиях дефицита красителей и изменения технологии производства упаковки. Вполне вероятно, что под влиянием известных внешних факторов произошли и изменения рецептуры. Но если они и были, обычные потребители их не заметили», — комментирует она.

Весной 2022 года Аналитический центр НАФИ спрашивал мнение россиян относительно качества продуктов питания. Большинство респондентов (72 %) считают, что качество продуктов в повседневном рационе, куда входят более 10 видов продукции, не изменилось. 28 % сказали об изменении качества в лучшую или худшую сторону. Те, кто заметил снижение качества, в первую очередь отмечали ухудшение свойств колбасных изделий (33 %), консервов (25 %) и молочных продуктов (21 %). Те, кто заметил улучшение качества, говорили о фруктах (16 %), хлебе (14 %), овощах (13 %) и кондитерских изделиях (12 %).

Социальные продукты дорожают меньше

Эксперты Центра агропродовольственной политики Института прикладных экономических исследований РАНХиГС рекомендовали правительству сократить перечень социально значимых продуктов (на них государство может вводить предельные розничные цены), исключив из него товары, входящие в рацион наиболее обеспеченных семей, например говядину, продукты, в значительной мере импортируемые, в частности яблоки, или занимающие в бюджете семей небольшую долю.

Вклад социально значимых продуктов в рост цен небольшой: с августа 2021 года по август 2022-го все продукты питания подорожали на 14,7%, из них на социально значимые приходилось только 3,3 п.п. Наибольший вклад в повышение номинальных цен в этот период с учетом объема потребления внесли мясные продукты — 0,9 п.п. роста. Вклад по 0,5 п.п. пришелся на сливочное масло, молоко и сахар-песок, сравнили аналитики РАНХиГС. Они считают, что острота восприятия удорожания продуктов в 2020—2022 годах вызвана не столько самим ростом цен, сколько тем, что с 2014 года накапливаются периоды, когда темпы роста цены были выше темпа увеличения номинальных доходов.

Минэкономразвития уточняло, что не обсуждает пересмотр перечня социально значимых продуктов.

У производителей есть возможности для снижения издержек, начиная от сокращения общехозяйственных и административных расходов, заканчивая общей оптимизацией портфеля продукции, например за счет вывода нерентабельных товарных единиц и ротацию к более выгодным, рассуждает Шеховцов. Уменьшение веса или объема упаковок — один из инструментов, однако далеко не единственный и, как правило, не первый в арсенале компаний. «При этом снижение качества продукции обычно вообще не рассматривается, особенно если речь идет о крупных и известных производителях, поскольку это связано с существенными репутационными и, как следствие, коммерческими рисками.», — говорит эксперт. Рецептура продуктов питания оптимизируется достаточно регулярно, в любое время, однако такая оптимизация не связана с ухудшением качества. В случае недоступности каких-либо ингредиентов компании либо находят равноценные аналоги, либо выводят товар из своего портфеля, добавляет он.

Для пищевой промышленности ситуация роста себестоимости с параллельным снижением покупательной способности населения довольно непростое испытание, говорит Востриков. Те предприятия, которые не смогут найти ресурсы для оптимизации производства и сокращения издержек, скорее закроются, допускает он. «Многие пересматривают ассортимент в сторону его сокращения и выпуска большего количества самых продаваемых позиций, минимизируются затраты на вывод новинок, хотя кто-то, наоборот, видит выход в запуске новых наименований товаров, которые способны завоевать долю рынка за счет технологичности», — комментирует он. По мнению Вострикова, в прошлом году отечественные производители, несмотря на все трудности, сделали все возможное, чтобы сохранить качественные и доступные товары для потребителей.

«Прогресс Агро» в прошлом году не пришлось ничего менять: вес продукции и рецептуры остались без изменений. «Всем импортным компонентам (оболочка, специи) мы нашли замену у отечественных производителей», — делится Попов.

«Черкизово» внимательно следит за рыночными трендами, покупательской способностью и потребностями федеральных сетей. Исходя из текущей рыночной конъюнктуры, в 2022 году отдельные наименования продуктов, в частности из мяса индейки, были переведены в упаковки меньшего или фиксированного веса. «Переход на другой формат позволил сделать покупку более доступной при сохранении качества продукции», — поясняет представитель агрохолдинга. При этом компания продолжает заниматься развитием ассортимента в регионах — в частности, в третьем квартале 2022 года запустила линейку полуфабрикатов (шницель, котлеты, маринады, биточки) под марками «Петелинка» и «Алтайский бройлер» в Сибирском федеральном округе.

Все традиционные упаковки у группы «Продо» остались в прежнем весе, но компания выпустила ряд новинок меньшего объема: спрос на такую продукцию растет в последние годы, особенно в формате нарезки. «Наш мясокомбинат “Клинский” значительно увеличил продажи продукции в нарезке. В 2022 году это было одно из наиболее быстрорастущих направлений у этого предприятия», — говорит представитель компании. Также проводилась работа с ассортиментом. У большинства брендов сократились наименее ходовые позиции, группа сфокусировалась на популярных линейках и товарах. При этом все бренды компании выпускали новинки, и их запуск полностью оправдал себя во всех регионах присутствия. А вот рецептуры продукции предприятия «Продо» не меняли, так как это неизбежно повлекло бы снижение качества и изменение вкуса. «Большая часть наших брендов позиционируются в среднеценовом и высокоценовом сегментах, и стабильность состава, качества и вкуса — это то, что удерживает нашу лояльную аудиторию», — поясняет представитель компании.

«ЭкоНива» придерживается традиционного подхода, делая основной упор на качество и вкус, а также следует концепции «честного литра» и «честного килограмма», говорит Ишмаев. «Это значит, что в нашем пакете или бутылке молока как в традиционной, так и в профессиональной линейке ровно 1 л. Упаковка кефира или ряженки всегда содержит ровно 1 кг продукта, — поясняет он. — Бренд “ЭкоНива” представлен в ценовых сегментах “средний” и “средний+” для традиционной молочной и кисломолочной продукции, масла, полутвердых сыров и “премиум” — для твердых сыров Dürr. Широкий ассортимент и рациональное позиционирование дают возможность сохранять баланс продаж при колебаниях спроса». Кроме того, благодаря вертикальной интеграции и контролю всех производственных процессов от заготовки кормов до производства готовой продукции, то есть буквально «от поля до прилавка», компания может лучше работать с издержками и контролировать себестоимость производимых молочных продуктов, рассказывает он.

«На наш продукт всегда есть свой потребитель, несмотря на снижение покупательской способности, — говорит Ишмаев. — Наша аудитория — это люди, которые выбирают натуральный и честный состав. Мы предполагаем, что в ближайшем будущем платежеспособный спрос на продукцию “ЭкоНивы” будет сохраняться. Наши базовые продукты доступны по цене и представлены как в крупных сетевых форматах, так и в магазинах “у дома”, что удобно для покупателя. В текущей ситуации мы не видим для себя особых рисков благодаря широкому ассортименту и правильному позиционированию производимой продукции». В частности, компания видит большой потенциал в развитии творожной группы и сыров.

«Черкизово» производит продукцию повседневного потребления, спрос на которую стабилен, при этом компания, по словам ее представителя, рассчитывает, что самые значимые изменения, касающиеся платежеспособности населения, уже произошли, и в 2023 году покупательская способность будет постепенно восстанавливаться.

А вот представитель «Продо» говорит, что надеяться на рост доходов населения в ближайшей перспективе не приходится, также не изменится поведение покупателей. «Строить прогнозы в нынешних обстоятельствах дело неблагодарное. Однако при грамотной маркетинговой и ассортиментной политике можно наращивать продажи и сегодня. Для этого необходимо доносить до покупателей свои ценности, создавать определенный эмоциональный контакт, гарантировать высокое качество продукции и поддерживать интерес к бренду востребованными новинками», — добавляет представитель группы.