Журнал «Агроинвестор»

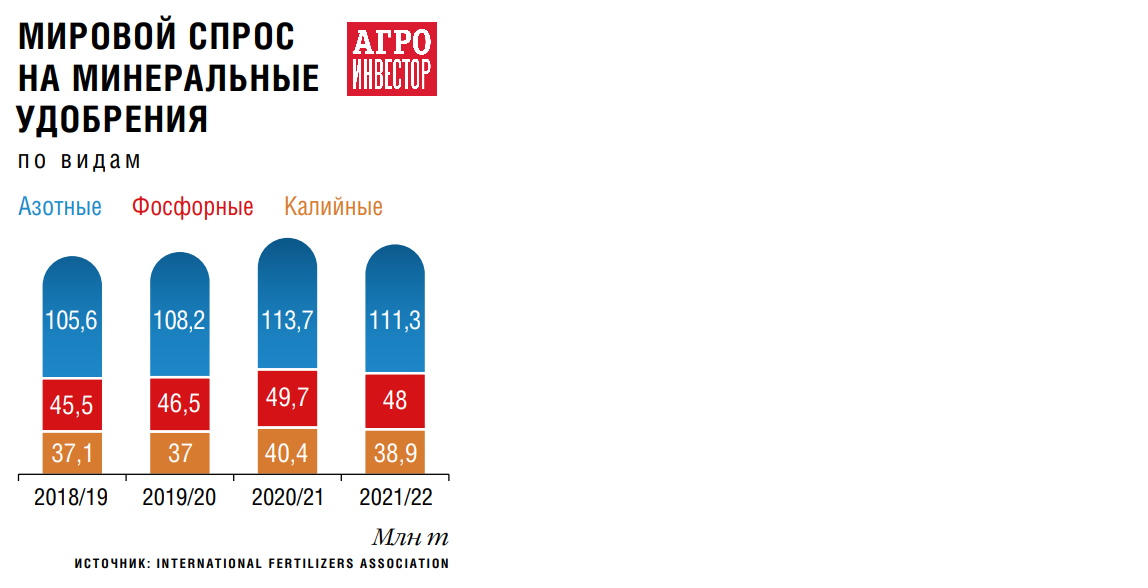

Производители минеральных удобрений в прошлом году получили прибыль с экспорта больше, чем годом ранее, несмотря на все введенные формальные и неформальные ограничения на вывоз продукции. Закупка удобрений отечественными аграриями в 2022-м также увеличилась, и в текущем году их дефицит не прогнозируется. Однако в перспективе и сельхозпроизводители, и эксперты рынка предупреждают, что чересчур высокие цены на удобрения могут привести к ощутимому снижению их применения внутри страны. Некоторым другим государствам также грозит такая тенденция, если экспорт из России не будет восстановлен в прежнем объеме

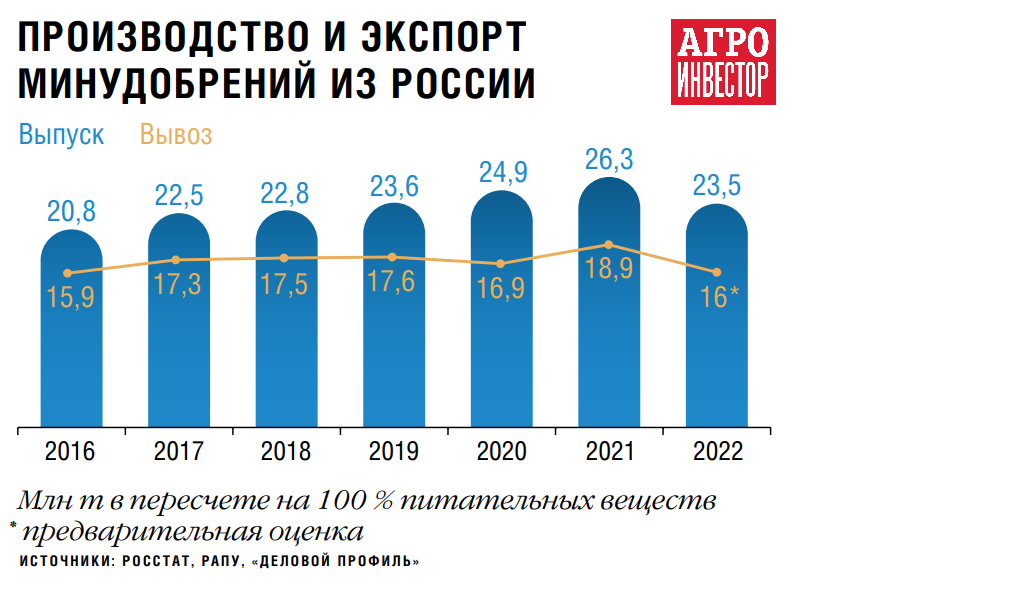

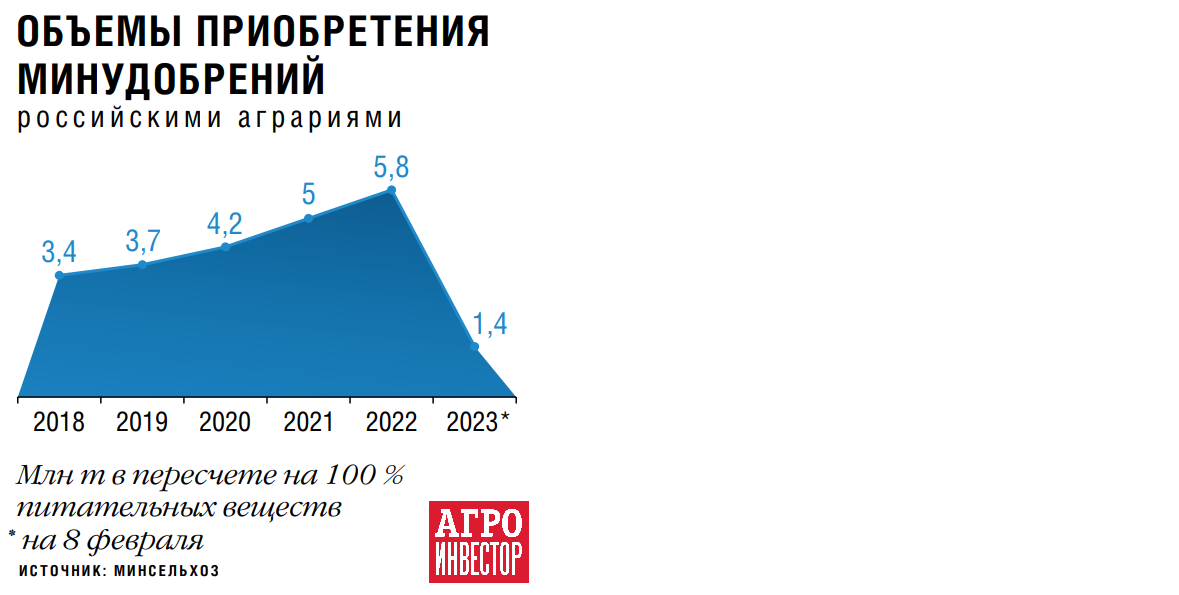

В 2022 году российский экспорт минеральных удобрений в натуральном выражении сократился более чем на 10%, в результате чего страны-импортеры недополучили из России более 1,3 млн т данной продукции. Этого объема достаточно для производства почти 4 млн т продовольствия, которым можно накормить 16,5 млн человек, утверждает руководитель практики управленческого консалтинга группы «Деловой профиль» Олег Пахомов. В то же время объем приобретения минудобрений отечественным агропромышленным комплексом по итогам прошлого года в пересчете на 100% питательных веществ вырос на 16% — до 5,8 млн т (с учетом накопленных ресурсов), информирует Минсельхоз. В физическом весе российские поставщики этих полезных для почвы веществ отправили на российский рынок продукции на 27% больше, чем годом ранее.

Вывоз удобрений из России по итогам прошлого года сократился на 17% по сравнению с показателем 2021-го, когда за рубеж было отправлено 38 млн т, оценивал в конце декабря исполнительный директор Российской ассоциации производителей удобрений (РАПУ) Максим Кузнецов. Основная причина снижения поставок — введенные санкции, влияние которых проявилось в виде затруднений при проведении финансовых операций, страховании грузов и так далее. На объемы экспорта повлияло и то, что российские порты мало приспособлены для перевалки удобрений. Их общая мощность также недостаточна и составляет в сумме около 31,4 млн т, добавляет руководитель. «Грузить жидкий аммиак в наших портах возможности нет, как и в целом нет мощностей для перевалки опасных грузов, к которым относятся некоторые виды других минеральных удобрений», — обращает внимание он. Ранее аммиак отправлялся за рубеж через порты Прибалтики.

До начала специальной военной операции (СВО) почти треть произведенных в России удобрений переваливалась в принадлежащих «Уралхиму» (один из крупнейших производителей и экспортеров азотных, калийных и комплексных удобрений) терминалах в Латвии, подтверждает Пахомов. А теперь их отгрузкой вынуждены заниматься и без того перегруженные порты Ленинградской области, что в разы снижает количество судов для фрахта и увеличивает сроки доставки.

Под прессом санкций

Отечественная индустрия минудобрений столкнулась с новыми вызовами, комментирует президент РАПУ Андрей Гурьев. «Предприятия отрасли работают в условиях беспрецедентного санкционного давления: от работы с экспортерами российских минудобрений по ряду направлений отказываются зарубежные порты, перевозчики, банки, страховщики, — перечисляет он. — И все же значительная доля производителей смогла быстро сориентироваться в новых рыночных условиях и изменить векторы отгрузок».

Несмотря на то что большинство видов минеральных удобрений не попали под санкции, владельцы крупнейших отечественных компаний-производителей были включены в санкционные списки, напоминает Пахомов. Кроме того, грузы с «подсанкционными» удобрениями транспортировались вместе с другими. Это позволяет Литве, Эстонии, Бельгии и Нидерландам удерживать суда, перевозящие продукцию «Уралхима», «Акрона» и «ЕвроХима», знает он. «Некоторые традиционные покупатели российских удобрений устанавливают так называемые самосанкции, отказываясь от контрактов с производителями из нашей страны», — говорит эксперт. Также ограничивают вывоз сохраняющиеся проблемы с перевалкой, фрахтом, страхованием и оплатой. Например, открытие импортного аккредитива зарубежным банком покупателя должно быть подтверждено финансовыми учреждениями, имеющими международные связи, многие из которых из-за санкций не могут работать с российскими банками.

Поставки за рубеж заквотировали

Поскольку востребованность удобрений высока и в российском растениеводстве, вопрос обеспечения внутреннего рынка продолжает тщательно регулироваться на государственном уровне, отмечает Нина Адамова из Газпромбанка. Вывоз азотных и комплексных удобрений начали квотировать еще с конца 2021 года (перерыв был только в июне), в 2022-м в течение нескольких месяцев было запрещено вывозить аммиачную селитру. С начала 2023-го квотирование экспорта продлено до конца мая, также вступило в действие новшество в виде экспортных пошлин. Этот сбор будет взиматься в размере 23,5% от разницы между стоимостью продукта на мировом рынке и $450/т. В случае если цена товара на мировом рынке упадет ниже данного уровня, экспортная пошлина взиматься не будет.

Тем не менее валютная выручка экспортеров должна с лихвой компенсировать потери от снижения объемов поставок за рубеж, уверен Пахомов. По итогам 10 месяцев 2022-го экспорт удобрений обеспечил ее приток в сумме $16,7 млрд, что на 70% больше показателя за аналогичный период 2021-го. «Стоит учитывать, что экспорт удобрений не попал напрямую под удар санкций, зато со стороны России были введены экспортные квоты, — отмечает эксперт. — Однако по некоторым категориям удобрений цены выросли более чем в два раза, в частности вследствие повышения цен на сырье для производства (природный газ), а кроме того, увеличился вывоз в Турцию, Индию и Вьетнам, что в совокупности и способствовало расширению объема поставок в стоимостном выражении».

В то же время за прошлый год экспорт удобрений из России в США сократился более чем на треть, в ЕС — почти на 20%, продолжает Пахомов. Из-за выросших цен многие фермеры в Евросоюзе отказывались от калийных и фосфорных удобрений, поэтому объемы их отгрузок просели почти в два раза. Вывоз российских азотных удобрений упал не так сильно, этому препятствовали остановки производств подобной продукции в Европе, вызванные разразившимся энергетическим кризисом и высокими ценами на газ. Уровень цен выше $700 за 1 тыс. м³ газа, по оценке экспертов рынка, и так был пределом в плане рентабельности, а его стоимость более $1 тыс. (этот уровень был превышен еще летом) и вовсе делает производства убыточными.

Снижение объемов использования удобрений в некоторых регионах мира из-за западных санкций против России в 2023 году грозит перерасти в глобальную продовольственную катастрофу, уверены в РАПУ. Согласно данным ассоциации, Европа сократила закупки фосфорных и калийных удобрений в России на 30-33% от уровня 2021-го. Заместить именно эти виды продукции европейцам будет весьма проблематично. «Мы надеемся на скорое снятие санкционных барьеров: ограничений как на экспорт российской продукции, так и на импорт новых технологий производства. Все это наносит значительный урон глобальной продовольственной безопасности», — считает Гурьев. По его мнению, с учетом сложившихся макроэкономических реалий необходимо хотя бы частично разморозить рыночные механизмы сбыта агрохимической продукции. В частности, РАПУ поддерживает развитие биржевых торгов минудобрениями, а также предложение Санкт-Петербургской международной товарно-сырьевой биржи засчитывать объемы биржевых продаж во исполнение годового плана поставок российским потребителям.

Потенциал экспорта

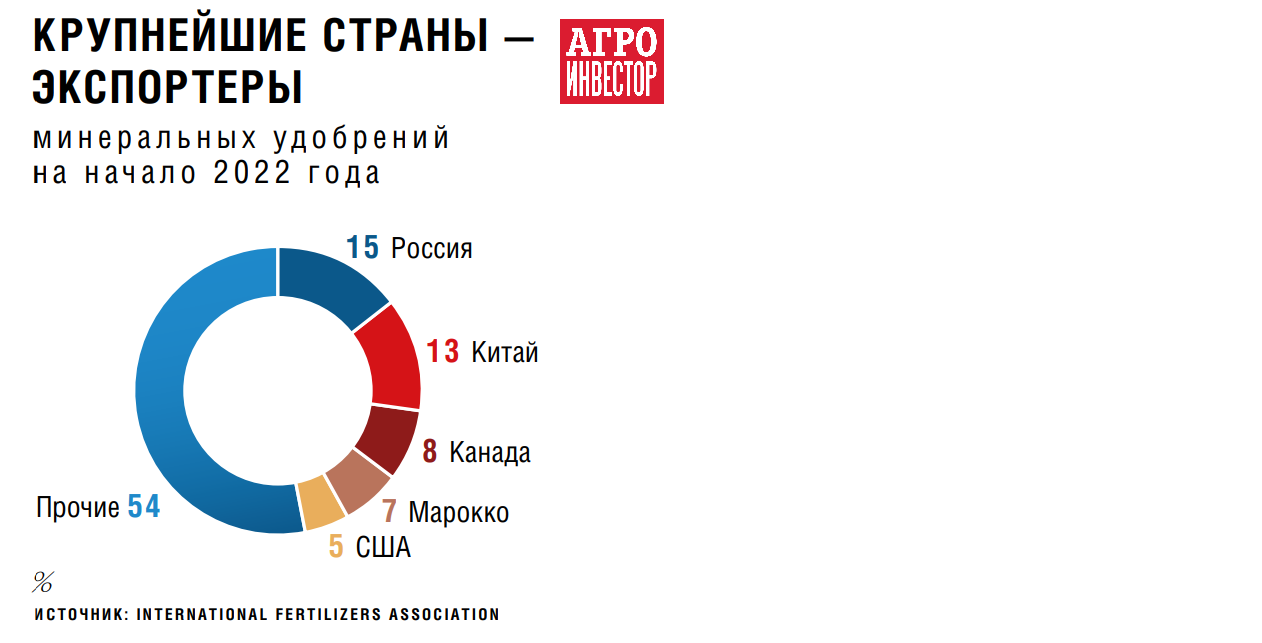

Сокращение объемов вывоза минеральных удобрений в Европу и США российские экспортеры компенсировали наращиванием продаж в страны, не присоединившиеся к антироссийским санкциям. За 2022 год поставки в Индию увеличились более чем в три раза, в Турцию — почти на 40%, во Вьетнам — на 30%, в Бразилию — на 10%, знает Пахомов. Россия наращивает экспорт в Индию, на Ближний Восток и в Африку, подтверждает РАПУ. Высоким потенциалом также обладают страны Юго-Восточной Азии.

В течение ближайших нескольких лет мы сможем наблюдать глобальный передел рынка минеральных удобрений, полагает Пахомов. Высокие цены на них подталкивают многие страны инвестировать средства в расширение действующих и создание новых производств, а антироссийские санкции позволяют высвободить рыночную нишу. Например, Индия, Турция и Вьетнам, не присоединившиеся к ограничениям, извлекают немалую для себя выгоду, развивая производство удобрений из российского сырья и реализуя свою продукцию на рынках, ранее принадлежавших отечественным компаниям. Также свою долю стремятся занять активно наращивающие производство канадские производители Nutrien, Mosaic, K+S Potash.

В среднесрочной перспективе к антироссийским санкциям добавится налог на углеродоемкие товары, ввозимые ЕС и США в рамках реализации «зеленой повестки», которая после завершения энергетического кризиса станет вновь актуальной. Это также будет ограничивать возможности отгрузок удобрений из России, предупреждает Пахомов. В то же время высокие таможенные пошлины и квоты на экспорт не допускают «вымывания» удобрений на внешние рынки, ограничивают рост цен и позволяют обеспечить внутренний спрос, обращает внимание он. Экспортная квота с 1 января по 31 мая 2023 года составляет 11,8 млн т (кроме экспорта в Южную Осетию и Абхазию), что, по мнению эксперта, позволит снабдить всех отечественных растениеводов удобрениями на новый сезон, а вывозить за рубеж лишь излишки.

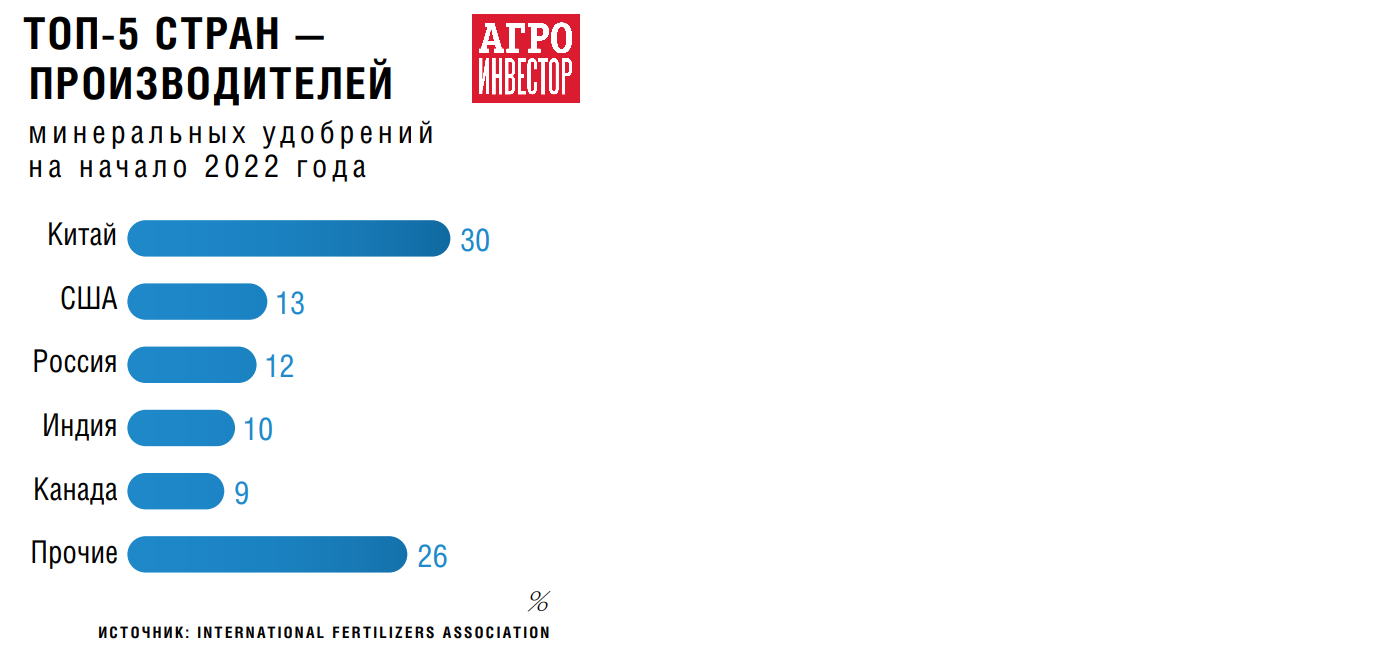

Россия является ключевым экспортером удобрений. По данным International Fertilizers Association, по итогам 2022 года доля нашей страны в мировой торговле составила 15%. «Санкции снижают присутствие России на рынке, и ее доля может снизиться на 1-1,2%, — прогнозирует Пахомов. — А учитывая, что в Китае (занимает второе место в глобальном экспорте с долей в 13%) тоже действуют определенные ограничения на вывоз удобрений, в ближайшие несколько лет будет наблюдаться дефицит их предложения в мире, что сохранит высокие цены». Впрочем, в конце прошлого года они немного стабилизировались, так как теплая зима снизила стоимость газа. Но рассчитывать, что цены на удобрения на мировом рынке опустятся до уровней 2021 года, не следует, их сокращение, скорее всего, не будет глубоким, полагает эксперт.

Перспективы российской отрасли минудобрений, а именно такие аспекты, как производство, возможность обеспечить российский АПК, экспорт, старший аналитик Центра экономического прогнозирования (ЦЭП) Газпромбанка Нина Адамова оценивает в целом позитивно, несмотря на ряд очевидных сложностей. Первой из них является необходимость решения инфраструктурных проблем. «Производители сохраняют амбициозные инвестпрограммы, на краткосрочном горизонте ожидается загрузка недавно построенных мощностей по выпуску карбамида, селитры, — отмечает она. — Ситуация с экспортом тоже постепенно улучшается: уже в 2022 году зависимость от перевалочной инфраструктуры недружественных стран снизилась, примерно на треть возросла перевалка в российских портах Балтийского бассейна». В 2023—2025 годах по мере адаптации производителей к новым условиям, решения инфраструктурных проблем экспортные возможности отечественных компаний будут возрастать, уверена эксперт. Российские удобрения остаются востребованными на мировом рынке.

Внутренний рынок — в приоритете

С 2013 года, когда в отрасли начался новый инвестиционный цикл, объем выпуска минеральных удобрений вырос на 43%, сообщает РАПУ. И компании продолжают инвестировать в свое развитие и модернизацию действующих мощностей. За последние девять лет в отрасль было вложено около 1,8 трлн руб., что обеспечило России завоевание и удержание второго места в мире по выпуску удобрений. Правда, по итогам 2022 года страна опустилась на третье место, ее доля в глобальном производстве составила 12%, следует из данных International Fertilizers Association.

Внутреннее производство в прошлом году сократилось на 11,3% по сравнению с показателем 2021-го — до 23,5 млн т (в пересчете на 100% питательных веществ), в том числе калийных — на 32%, до 7,3 млн т, аммиака — на 14,4%, до 17 млн т, говорится в материалах Росстата. В то же время выпуск фосфорных удобрений увеличился на 1,1%, до 4,4 млн т, азотных — на 3,5%, до 11,8 млн т. «В 2023 году запрет правительства на экспорт касается лишь аммиачной селитры, поэтому производство карбамида и других азотных удобрений будет демонстрировать лучшую динамику, чем в 2022-м», — уверен Пахомов.

Российский АПК был и остается стратегическим и приоритетным рынком для индустрии минеральных удобрений, о чем ярко свидетельствует динамика поставок продукции на внутренний рынок, акцентирует внимание Гурьев. Прошлый год запомнится ставшим уже традиционным досрочным (еще в октябре) выполнением производителями увеличенного Минсельхозом плана годовых поставок удобрений в адрес отечественных аграриев. «Сейчас в рабочем режиме идут поставки под весенний сев, крупные потребители формируют заявки уже и на осенние полевые работы», — рассказывал президент РАПУ в феврале. По его словам, на конец января благодаря ресурсам, накопленным хозяйствами в прошлом году, обеспечено уже 20% прогнозируемого объема приобретения в текущем году в 5,6 млн т (д. в). «Сомнений в том, что российские сельхозпроизводители будут обеспечены удобрениями в полном объеме, не возникает», — добавляет Гурьев.

Традиционно внутреннее потребление минеральных удобрений поддерживается за счет государственного субсидирования, указывает Пахомов. Однако в 2023 году были повышены таможенные пошлины, это позволит сбалансировать внутренние цены и устранит дисбаланс между стоимостью удобрений на внутреннем и внешнем рынках. По его мнению, в текущем году внутреннее потребление может превысить отметку 6 млн т. Замминистра сельского хозяйства Андрей Разин ранее сообщал, что потребление минеральных удобрений в России в ближайшие годы увеличится до 8 млн т (в д. в.). По его словам, это позволит достичь уровня внесения минеральных удобрений порядка 80 кг/га в целом по стране, в то время как сейчас вносится около 60 кг/га.

Сами производители удобрений говорят, что в прошлом году работали активно. В частности, мощности «ЕвроХима» были загружены по максимуму, уверяют в компании. В результате объем выпуска готовой продукции по фосфорным и комплексным удобрениям составил 2,45 млн т (в 2021-м — 2,38 млн т), по азотным — 6,06 млн т (6,18 млн т). «Небольшое сокращение по азотным удобрения связано с разгрузкой производства аммиака в Кингисеппе (Ленинградская область) из-за запрета перевалки аммиака через порт Силламяе (Эстония), — поясняет представитель «ЕвроХима». — В 2023-м планируем выйти на такие же объемы, как и в завершившемся году».

«ФосАгро» в результате реализации долгосрочной программы развития увеличила производство агрохимической продукции в 2022 году почти на 5%, до рекордных 11 млн т, при этом расширив список предлагаемых аграриям экоэффективных минеральных удобрений до 57 марок. «Новый производственный рекорд — результат слаженной и самоотверженной работы всего многотысячного коллектива группы, в условиях внешних вызовов компании удалось сохранить режим бесперебойного производства, оперативно переориентировать экспортные потоки и внести важный вклад в продовольственную безопасность страны, обеспечив российских аграриев экоэффективными витаминами роста», — прокомментировал председатель совета директоров «ФосАгро» Виктор Черепов. В ближайшие пять лет производитель намерен направить на инвестиции более 250 млрд руб., в том числе почти 67 млрд руб. в 2023 году — на 6% больше, чем в 2022-м.

Недоступные цены

Благодаря тому, что валовая выручка экспортеров минудобрений выросла, они смогли заработать средства для развития производства, говорит вице-президент Российского зернового союза (РЗС) Александр Корбут. Но хотя правительство приняло ряд мер по ограничению вывоза, чтобы отвязать внутренние цены от внешних, стоимость удобрений в России все равно растет. И это притом что с июля 2021 года в стране действует режим фиксации внутренних цен (летом 2022-го он был продлен до 31 мая текущего года). Он совсем не мешает индексировать стоимость продукции отрасли. Так, согласно плану индексации, в прошлом году цены должны были повысить трижды: с 1 июня для всех удобрений, кроме селитры, — на 5%, с 1 сентября — также на 5% для всех и на 10% для селитры, а с 1 декабря — на 8,4% и 8,6% соответственно. Правда, в декабрьской индексации отрасли отказали. И делать этого не планируется до начала новой посевной кампании, знает Пахомов. Тем не менее стоимость минеральных удобрений в 2022 году выросла на 10-15% в зависимости от вида, указывает он.

По оценке Корбута, удобрения в России в зависимости от вида подорожали за прошлый год на 25-40% минимум. «И это только официальные цены с заводов, а аграрии часто вынуждены приобретать их через посредников, и по факту удорожание для сельхозпроизводителей получилось куда большее, — считает он. — С точки зрения возможности закупки удобрений растениеводами все не очень радужно».

Цены для поставок российским аграриям остаются под пристальным вниманием ФАС, комментирует Адамова. Для самого же сектора минудобрений растущая регуляторная нагрузка некритична и окажет на его развитие умеренно негативный эффект. Что касается глобального рынка, то c середины 2021 по середину 2022 года стоимость удобрений выросла в два-четыре раза. В последние полгода произошла некоторая коррекция цен в сторону понижения, но их уровень на мировом рынке все еще остается высоким, и предпосылок для дальнейшего сокращения в 2023 году не просматривается.

В ситуации, когда зерновые и масличные также ограничены в плане экспорта, а стоимость сельхозпродукции на внутреннем рынке оставляет желать лучшего, стимул применять удобрения невелик, продолжает Корбут. А рекордные цифры статистики по их закупке свидетельствуют лишь о том, что удобрения стараются запасать, а не о том, что их стали больше вносить, обращает внимание он. «Сокращать применение под некоторыми агрокультурами, например сахарной свеклой и картофелем, аграрии, вероятно, не будут. Под какими-то придется оптимизировать расход через более точное внесение (хотя часто это требует инвестиций в технологии, что также затратно), но где-то все же придется пожертвовать урожайностью и уменьшить затраты на приобретение удобрений», — опасается эксперт.

Продукция растениеводства подешевела на 30%, а минудобрения подорожали при этом на 100% за полтора года, оценивает зампредседателя Комитета Государственной Думы по аграрным вопросам Николай Гончаров. Он соглашается с Корбутом, что возможный рост объемов закупок, отраженный в официальной статистике, связан не с тем, что сельхозпроизводители стали больше вносить удобрений, а скорее с тем, что стали покупать впрок, не на один сезон вперед, опасаясь дальнейшего роста цен.

На практике же применение сложных удобрений упало на 10-15%, утверждает депутат. Использование азотные сократить сложнее, поэтому пока объемы их внесения остались примерно на том же уровне, что и ранее. Но в дальнейшем диспаритет цен непременно приведет к необходимости урезать расходы на все минудобрения, уверен он. Их доля в общих затратах растениеводов в зависимости от конкретной агрокультуры сейчас составляет 25-35%. Два-три года работы на сокращенных объемах полезных веществ могут откинуть аграрный сектор на 10-15 лет назад, предупреждает Гончаров. «В растениеводстве есть закон минимума, — напоминает он. — Урожайность рассчитывается по минимальному необходимому элементу, то, сколько аграрий получит той же пшеницы, зависит от осадков и питания, и если он вносит 100 кг/га аммофоса, а плановая урожайность пшеницы — 50 ц/га, то азота потребуется 250-300 кг, при уменьшении внесения любых удобрений показатели сразу же падают».

Статистика против реальности

Сами аграрии пока объемы использования минудобрений в основном не сокращают, но все говорят о росте затрат на них. Агрохолдинг «Степь» не снижает нормы внесения, поскольку это может негативно отразиться на количестве и качестве урожая, сейчас объемы потребления стабильны и соответствуют агрономическим нормам, уверяет гендиректор компании Андрей Недужко. Резкий скачок цен на удобрения произошел еще в 2021 году, напоминает он. Тогда стоимость фосфорных позиций увеличилась в два раза, азотных — на 70%. В 2022-м произошла дальнейшая индексация цен, с 1 сентября они поднялись на 5-10%. «Но мы успели закупить основной объем нужных нам удобрений до сентябрьского подорожания», — делится топ-менеджер. Агрохолдинг приобретает аммиачную селитру, аммофос, карбамид, сульфат аммония, а также многокомпонентные удобрения, которые содержат большой набор микро- и макроэлементов. В последнее время компания также наращивает парк почвенных инъекторов для внесения полезных веществ в жидком виде, следовательно, возрастает доля закупок жидких комплексных удобрений. Наибольшую долю удобрений «Степь» вносит под озимую пшеницу — главную агрокультуру компании.

«Если говорить про объемы закупок, то особенных изменений у нас нет», — рассказывает директор по закупкам ГК «АгроТерра» Артур Паронян. Хотя из-за поздней уборки некоторые виды удобрений группе пришлось оставить на хранении для следующего сезона, а некоторые — докупить. В целом структура приобретения в компании не изменилась, но в этом году были добавлены новые продукты, например стимуляторы и аминокислоты, а также увеличен объем потребления иных микроудобрений, поскольку они показывают хорошие результаты на опытных полях холдинга.

Помимо этого, «АгроТерра» продолжает индустриальные исследования по уменьшению карбонового следа. «Тестируем технологические приемы, направленные на сокращение использования минудобрений при сохранении экономической эффективности: например, мы доказали, что использование покровных культур, которые накапливают азот, позволяет уменьшить количество вносимых аналогичных удобрений, — делится топ-менеджер. — Эти опыты мы проводим, чтобы найти способы, как, с одной стороны, решить экологические задачи, а с другой — сохранить экономическую устойчивость». В целом стоимость минудобрений в сезоне 2022/23 в пересчете на гектар выросла на 30-40%, отмечает Паронян.

Что касается объемов потребления удобрений, то их группа меняет постоянно. В производстве используется оптимизационная модель, которая рассчитывает потребность почвы в тех или иных веществах. «Для каждого поля и под каждую культуру по набору агроклиматических и экономических параметров эта модель оптимизирует систему питания таким образом, чтобы максимизировать маржинальность», — поясняет руководитель. Таким образом, сейчас с учетом низких цен на продукцию и удорожания средств производства компания снижает интенсивность и итоговое потребление удобрений в регионах с повышенными погодными рисками и низким потенциалом полей.

«Изменений объема использования минудобрений на предприятиях нашей компании не произошло, все работы проводятся в соответствии с технологией, основанной на накопленном опыте и анализе ежегодных производственных результатов, — констатирует гендиректор ГК «Продимекс» Виктор Алексахин. — В количественном и стоимостном выражении максимальное количество полезных веществ вносится, безусловно, под сахарную свеклу, а если говорить о доле в затратах, то первое место здесь занимает озимая пшеница».

С 2021 по 2022 год стоимость удобрений значительно выросла, отмечает топ-менеджер. На большинство продуктов, которые холдинг использует в производстве, цены выросли более чем в два раза, заверяет он. Что касается самых популярных позиций, то аммиачная селитра подорожала на 40%, КАС-32 — на 92%, Азофоска — на 75%. Существенное увеличение доли затрат на минеральные удобрения показали ранние зерновые, особенно озимая пшеница. Для данной агрокультуры она выросла почти в два раза и приблизилась к 45%. «В этом году мы тоже наблюдаем повышение цен, но пока оно незначительное», — добавляет Алексахин.

Удобрения группа приобретает согласно утвержденным технологическим решениям, но в прошлом и текущем годах внесены корректировки, связанные с экономическими аспектами — в том числе с ограничениями в экспорте, планом закупки удобрений, утвержденным Минсельхозом совместно с Минпромторгом, а также введением механизма фиксации предельных цен на определенные виды минудобрений производителями. «Наши специалисты в целях обеспечения максимально эффективных решений и с учетом баланса между технологией и затратами подготовили план замен, который и был реализован, — делится топ-менеджер. — Результаты урожайности показали, что эти решения были верными».

А вот ГК «Агротех-Гарант» (Воронежская, Белгородская области) объем применяемых минудобрений сократила уже в прошлом году: по разным агрокультурам снижение составило от 10 до 15%. «В 2023-м также придется немного “ужаться” — на 5-7%», — признается президент группы Сергей Оробинский. Рост цен на удобрения по ряду позиций за прошлый год превысил 40%. Таким образом, если в 2021-м затраты на них составляли 10,6 тыс. руб./га озимой пшеницы, то в 2022-м даже при снижении нормы внесения увеличились до 12,2 тыс. руб./га.

Благодаря хорошим погодным условиям компания в прошлом году получила достаточно высокий урожай зерновых. Но снижение норм внесения сразу же негативно сказалось на качестве полученного зерна, акцентирует внимание руководитель. Так, если ранее доля пшеницы третьего класса с высоким содержанием клейковины доходила в среднем по хозяйствам до 50% от общего объема собранного зерна, то в урожае 2022 года составила всего 3%. «К сожалению, реальная экономика производства не позволяет закупать больше удобрений, так что мы рискуем и в будущем получать зерно с низким содержанием клейковины, цена на которое и спрос на рынке значительно меньше», — сетует Оробинский.

По его словам, помимо удобрений, значительно подорожали и применяемые компанией пестициды (на 25%), транспортные услуги (30-40%), новая техника и запасные части (50%). В целом реальное увеличение себестоимости получаемой продукции очень значительно: затраты на сев озимой пшеницы увеличились в группе за год на 10%, до 42,1 тыс. руб./га (без НДС). В текущем году тенденция роста расходов на производство всех агрокультур сохранится, уверен Оробинский.