Журнал «Агроинвестор»

Свиноводческая отрасль продолжать прирастать активными темпами — на 7% в 2022 году и на 5% по итогам первого полугодия 2023-го. И это несмотря на то, что производство уже достигло уровня самообеспеченности. Часть дополнительного объема, поступающего на рынок, охотно съедают потребители, ведь свинина заметно подешевела, а к концу весны даже стоила меньше, чем куриное мясо. Другая заметная часть прибавки уходит на экспорт, и в развитии данного направления у отечественных свиноводов еще есть неплохой потенциал, считает автор данной статьи

Прошлый год преподнес стране новые экономические и геополитические реалии. Для всего бизнеса, в том числе и для свиноводческих компаний, определяющим дальнейшую работу фактором стала необходимость адаптации к быстроменяющимся обстоятельствам. В то же время усложнившиеся условия работы отрасли могли радикально усилить главный риск — перенасыщение рынка. Так, возникшие в первой половине 2022 года разрывы логистических цепочек поставок генетики, кормовых добавок, ветпрепаратов и прочих средств производства неминуемо должны были привести к росту себестоимости. Параллельное возможное падение потребления на фоне снижения доходов, а также сокращение экспорта из-за ковидных и логистических ограничений в Юго-Восточной Азии создавало риск обвала среднегодовых оптовых цен на 10-15%. При этом механизм разгрузки рынка за счет уменьшения импорта или увеличения экспорта, как в 2020 году, уже объективно был невозможен. Единственным реалистичным ответом на этот вызов мог стать только рост потребления.

Нестабильный 2022-й

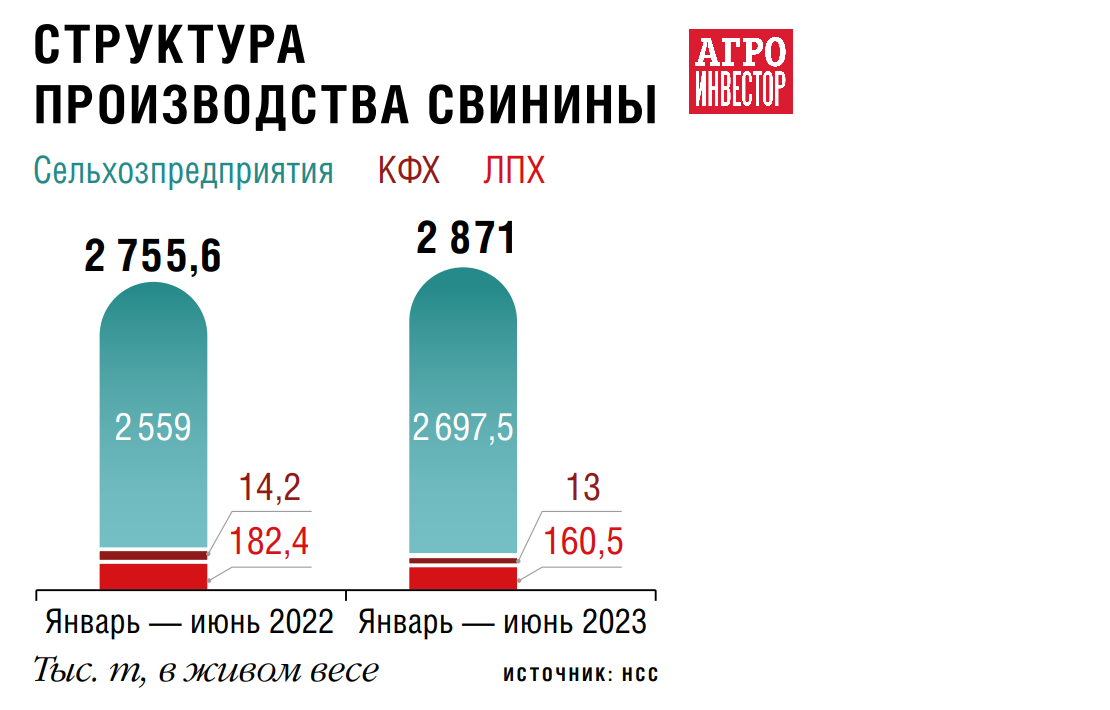

Что же получилось в итоге? Производство свинины в индустриальном секторе, по расчетам Национального союза свиноводов (НСС), ожидаемо увеличилось на 338 тыс. т в живом весе, или на 6,9%. С учетом падения в секторах ЛПХ и КФХ общий прирост составил 5%. Таким образом, на уже самообеспеченный рынок добавилось более 200 тыс. т свинины в убойном весе.

Обнуление импортной пошлины на свинину привело почти к трехкратному росту импорта свинины в первом полугодии прошлого года. Однако абсолютные объемы ввоза по-прежнему не оказывают серьезного влияния на внутренний рынок, так как из квоты в 100 тыс. т с января по июнь было выбрано менее 15% (13 тыс. т), а во втором полугодии импорт практически свернулся: нулевая пошлина была отменена и возвращена «плоская» ставка в 25%.

Что касается экспорта, то за первые шесть месяцев 2022 года спад объемов поставок составил около 25%. С июля по декабрь темпы снижения вывоза продукции свиноводства замедлились до 10%. В совокупности за год на внешние рынки было отправлено более 173 тыс. т, что на 18,5 тыс. т меньше, чем в 2021-м. Наибольшие темпы падения (-57%) продемонстрировали субпродукты. Суммарный же экспорт основной продукции свиноводства (мясо, шпик, живые свиньи) во втором полугодии по сравнению с первым восстановился до уровня предыдущего года.

Несмотря на огромный прирост производства и снижение вывоза, средняя оптовая цена на живых свиней в 2022 году опустилась не на прогнозируемые изначально 10-15%, а только на 5,8%, составив 117,5 руб./кг. Главным фактором такого относительно небольшого снижения цен стал рекордный рост потребления свинины — на 5,9%, или на 240 тыс. т, до 29,8 кг на человека в год. По другим видам красного мяса (говядина и баранина) отмечалось сокращение объемов, а прирост потребления мяса птицы хотя и наблюдался, но был кратно меньше.

Увеличению показателя по свинине способствовало в первую очередь снижение как оптовых, так и фактических (с учетом скидок и промоакций) розничных цен на фоне повышения стоимости других видов мяса, а также общей инфляции на уровне примерно 10%.

Вторым основополагающим фактором стали выплаты малоимущим слоям населения, которые, по разным оценкам, к концу прошлого года приблизились к 1 трлн руб. Проведенные исследования показывают, что около 10% этих средств направляется на дополнительную покупку мяса и мясопродуктов.

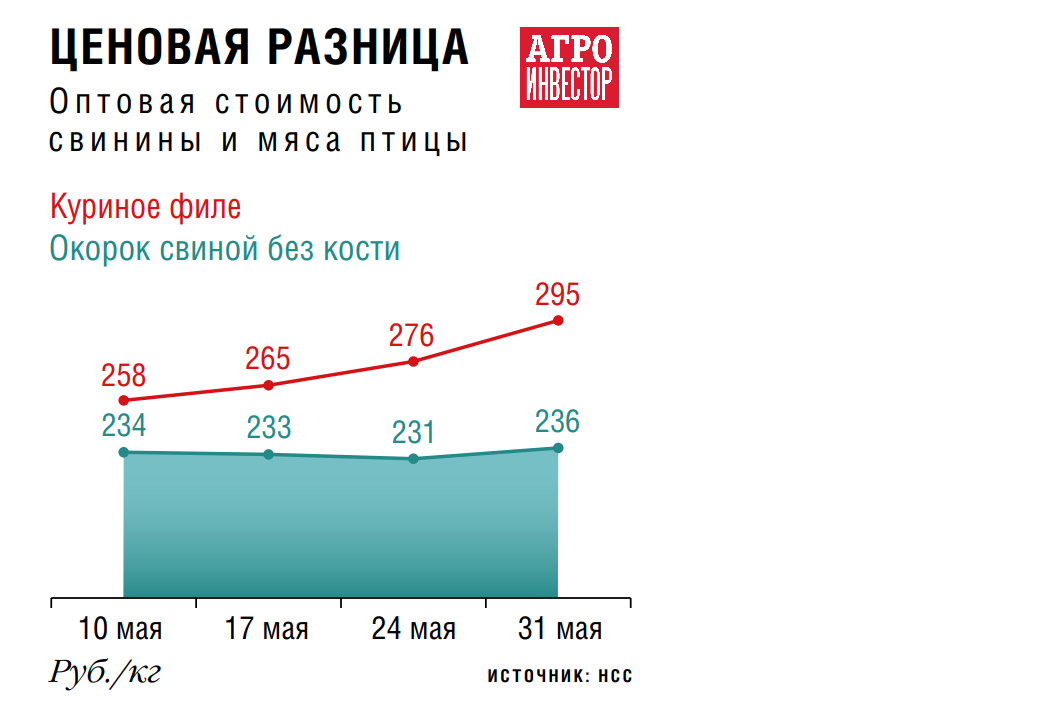

Третьим стал относительно новый, но давно ожидаемый фактор существенного снижения разницы в стоимости мяса птицы и свинины. Если в течение последних 15 лет до 2020 года свинина была дороже птицы примерно на 50%, то начиная с 2021-го эта разница сократилась вдвое — до 25%, что совершенно естественно тут же сместило часть спроса от курицы к свинине, которая стала более доступной. Более того, в течение прошлого года оптовые цены на бескостную свинину фактически сравнялись со стоимостью куриного филе. Это вернуло отрасли и часть мясопереработчиков, которые ранее перешли на птицу из-за дороговизны свинины.

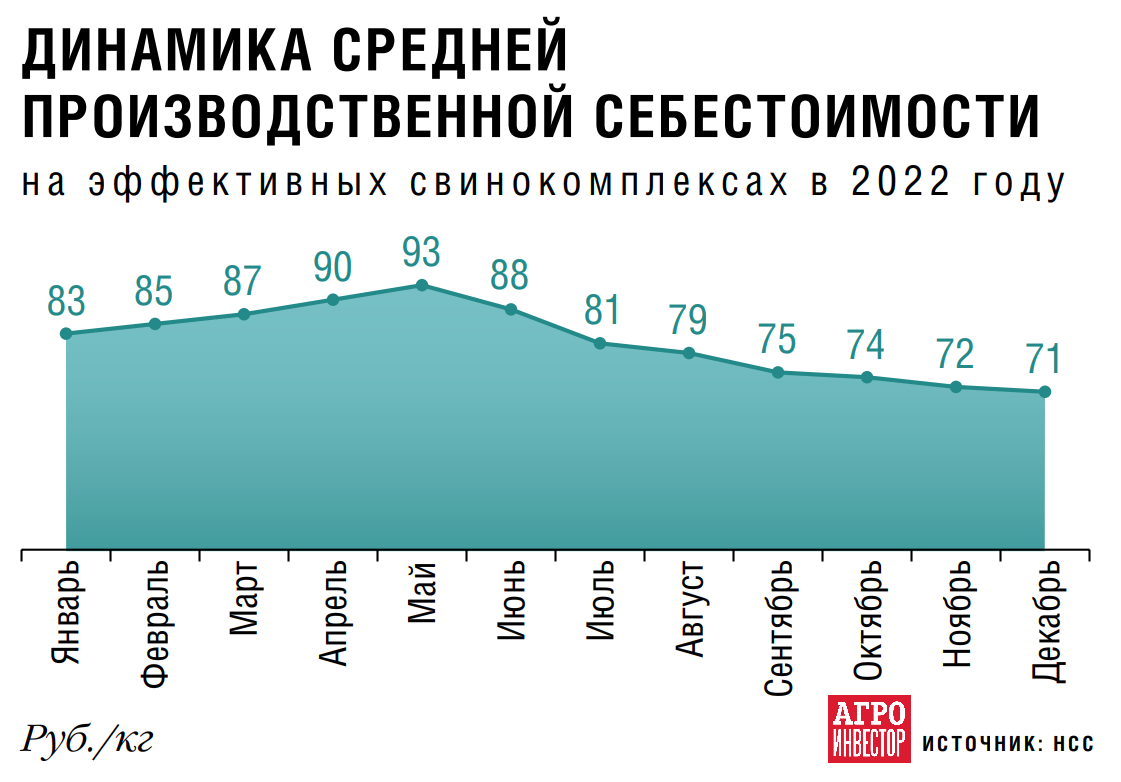

Наравне с ценами продукции определяющим для бизнеса фактором является производственная себестоимость, которая включает в себя затраты без амортизации и финансовых расходов. К концу 2021 года средний по рынку показатель стабилизировался на уровне 80 руб./кг. Но в первой половине 2022-го такие новые факторы, как кратный рост стоимости логистики импортируемых ингредиентов из-за разрыва цепочек поставок, а также удорожание всех валютозависимых компонентов из-за девальвации рубля, привели к резкому росту себестоимости до 90-95 руб./кг.

На фоне падающих оптовых цен на продукцию отрасли, а также общей неопределенности ситуация с маржинальностью бизнеса стала очень тревожной. Однако вторая половина года внесла определяющие положительные коррективы. Самым важным из них стали огромный урожай и, как следствие, существенное удешевление зерна и шрота. Вторым важным элементом стабилизации стало укрепление рубля с последующим снижением цен на импортные компоненты.

В результате значение производственной себестоимости не только сильно снизилось от летних максимумов, но и вернулось к уровню 2021 года в 80 руб./кг. Более того, в IV квартале с учетом складывающейся новой конъюнктуры зернового рынка себестоимость опустилась до 70-75 руб./кг. Таким образом, средняя рентабельность по EBITDA у эффективных компаний по итогам прошлого года хотя и уменьшилась, но осталась на приемлемом уровне 20-25%.

Дешевле птицы

Что же происходит в отрасли в этом году? По оценке НСС, за первые шесть месяцев темпы приростов несколько сократились, но продолжают оставаться высокими. За январь — июнь сельхозорганизации показали прибавку на 5%, или 138 тыс. т в живом весе. Причем 85% всего прироста дал ЦФО, который является ценообразующим для всей страны. Одновременно увеличивается темп падения производства в секторах ЛПХ и КФК, их доля уже лишь незначительно превышает 5%.

Импорта свинины в текущем году практически нет, а вот экспорт играет все большую роль в стабилизации развития отрасли. Анализируя ситуацию с вывозом, можно обозначить два важных момента. Во-первых, объем поставок в Беларусь продолжает расти, хотя уже и меньшими темпами. Это позволяет надеяться, что данное направление останется одним из важнейших каналов как по объемам, так и по стабильности. Во-вторых, из-за сложившейся благоприятной конъюнктуры на мировом рынке, ослабления рубля, снижения внутренних цен началось активное восстановление экспорта во Вьетнам, отгрузки туда выросли почти в два раза.

В целом же вывоз продукции свиноводства в первом полугодии оценочно увеличился на 40%, что частично объясняется сниженной базой аналогичного периода прошлого года. Тем не менее при сохранении текущих тенденций экспорт сектора в 2023 году может достичь рекордных 220-230 тыс. т (в стоимостном выражении — $500 млн), что даст возможность разгрузить внутренний рынок на 50-60 тыс. т. За январь — июнь выросший более чем на 30 тыс. т объем отгрузок уже поглотил почти половину дополнительной прибавки производства за этот период.

Доля лидеров рынка будет расширяться

Анализ ежегодно составляемого НСС рейтинга крупнейших промышленных предприятий свиноводческой отрасли символизирует главные итоги изменений в секторе за последние 15 лет. Так, в 2005 году более 75% компаний из топ-20 или не существовали, или не занимались производством свинины. Через пять лет двадцатка игроков выпускала уже 45% общего промышленного объема этого вида мяса, а в 2022-м их доля в промсекторе достигла почти 76%. При этом практически весь прирост прошлого года (более 360 тыс. т) обеспечили именно эти предприятия, в том числе на топ-5 пришлось более половины данного объема (196 тыс. т). Эта тенденция безальтернативно продолжится в ближайшей перспективе.

Можно также отметить, что доля тройки крупнейших компаний составляет 26% всего промышленного производства свинины в России. В то же время в развитом мясном секторе таких стран, как США и Бразилия, топ-3 контролирует минимум 50% рынка. Это является их ключевым преимуществом в глобальной конкуренции, так устроен международный рынок мяса.

Вторая половина прироста выпуска свинины за первые шесть месяцев была «съедена» за счет продолжающегося увеличения потребления данного вида мяса. Хотя это уже и менее высокие темпы, чем в 2022 году, — всего на 2,1% за январь — июнь, или на 40 тыс. т.

Главная причина такой тенденции — дальнейшее сокращение цен. В опте стоимость живых свиней в первом полугодии по сравнению с аналогичным периодом 2022-го опустилась еще на 3%, до 114,5 руб./кг. Казалось бы, это давно прогнозируемое и не очень значительное снижение. Но стоит понимать, что это уже системное падение, продолжающееся второй год. Более того, это последовательное удешевление свинины абсолютно закрепило тренд на снижение разницы в стоимости между ней и птицей. А в начале мая и вовсе наблюдалась ситуация, когда свинина в опте стоила меньше, чем курица.

Такая ситуация сохранялась и в июне. Хотя, скорее всего, это временное явление, нельзя отрицать, что цены находятся на достаточно низком уровне. В валютном измерении российская свинина вообще одна из самых дешевых в мире. Такой низкий уровень абсолютных цен, а также отсутствие серьезной разницы в стоимости с птицей создают предпосылки для еще большего роста потребления свинины. Это, безусловно, в интересах как потребителей, так и производителей.

С запуском мясопереработки открываются новые возможности и перспективы в экспорте

Владимир Маслов, Председатель совета директоров ГК «Агроэко»

По итогам прошлого года мы произвели 322 тыс. т свинины в живом весе. Это позволило нам подняться на четвертую строчку в рейтинге крупнейших производителей свинины Национального союза свиноводов (НСС). Уже в этом году мы хотим нарастить объемы производства до 338 тыс. т. За первое полугодие мы выпустили почти 161 тыс. т мяса, в то время как за аналогичный период 2022-го — 158 тыс. т (предварительная оценка). Однако отмечу, что мы не гонимся за количественными показателями, нам важнее быть эффективными и добиваться лучших ключевых производственных показателей, что позволяет сокращать себестоимость продукции.

А вообще 2023 год для нашей компании уже стал знаковым. Весной мы запустили и официально открыли собственный мясоперерабатывающий комплекс — одно из самых крупнейших в России и, пожалуй, самое инновационное и высокотехнологичное предприятие в данной сфере. Ввод данных мощностей в эксплуатацию позволяет нам перестраивать структуру наших продаж, что сейчас особенно важно, так как цены на живых свиней больше подвержены волатильности и находятся последнее время на низком уровне. Если в 2021 году более 80% общего объема реализации продукции у нас приходилось на «живок», то в 2023-м мы планируем довести продажи упакованной свинины до 40%, а к 2024-му — до 76%. В следующем году комплекс должен выйти на полную мощность. И пока предприятие постепенно набирает обороты, мы будем планомерно заходить в разные регионы и расширять радиус продаж в федеральных сетях во всем ЦФО.

С запуском мясоперерабатывающего производства у нас также появились новые возможности и перспективы в экспорте. Мы прошли аттестацию и получили разрешения на поставки продукции в Грузию, Гонконг и страны Таможенного союза (Беларусь, Армению, Казахстан, Киргизию), в планах получить разрешение на отгрузки товара во Вьетнам. Все эти страны мы обозначили для себя приоритетными для вывоза. Но мировая конъюнктура очень гибкая, будем ориентироваться на складывающиеся тенденции.

Что при этом происходит с экономикой бизнеса, с уровнем его маржинальности, а значит, и устойчивости ко всем вызовам новой реальности? Отвечая на этот вопрос, необходимо в очередной раз вернуться к конъюнктуре цен на зерновые за последние годы. За последние 2,5 года средневзвешенные цены на фуражную пшеницу от катастрофических для свиноводческой отрасли максимумов конца 2020 года (18-19 руб./т с НДС в ЦФО) прошли два этапа существенного снижения. Вначале — на 20-25% благодаря введению экспортных пошлин на зерно, а затем еще дополнительно на 30-35% вследствие огромного урожая и высоких запасов. Это вылилось в снижение производственной себестоимости в среднем на 15 руб./кг живого веса от максимумов конца 2020 — начала 2021 годов. И именно совокупность этих факторов как в прошлом, так особенно и в этом году, являются главным базисом сохранения маржинальности сектора. Последние изменения в расчете экспортных пошлин по всей видимости не приведут к существенному росту цен на внутреннем рынке, и первые оптимистичные прогнозы на урожай подтверждают данные ожидания.

Таким образом, даже при прогнозируемом снижении средних цен на живых свиней в 2023 году на 5%, но при сохранении текущей ценовой конъюнктуры на зерновом рынке маржинальность по EBITDA у свиноводов сохранится на среднем за последние пять лет уровне в 20-25% от продажи. Стоит отметить, что самые эффективные компании отрасли добиваются сейчас показателя и в 30-35%, при этом наименее эффективные с трудом удерживаются на уровне 10-15%. И это при ценах на зерно, которые, безусловно, одни из самых низких в мире в валютном исчислении (по состоянию на июнь).

Несмотря на все оптимистичные прогнозы по ценам на зерно, нельзя рассчитывать, что они сохранятся бесконечно долго. А соответственно, это в очередной раз должно придать импульс в необходимости повышения эффективности и конкурентоспособности отдельных компаний и отрасли в целом всеми имеющимися методами.

Дальнейшие перспективы

По прогнозу Национального союза свиноводов, в ближайшие годы в свиноводческой отрасли будут актуальны несколько неизбежных тенденций. Одной из них было и остается повышение ключевых показателей продуктивности, таких как выход мяса на одну свиноматку до уровня не менее 3,5 т в живом весе в год и конверсия по стаду не более 2,8. При всем многообразии мнений специалистов именно эти цифры являются ключевыми в таких странах с развитым свиноводством, как США и Бразилия. Наиболее эффективные российские предприятия уже достигли по этим показателям 4,2 т и 2,64 соответственно.

Не менее важной тенденцией можно назвать пока еще имеющуюся возможность у компаний повышать уровень вертикальной интеграции и особенно в обеспечении собственным зерном до уровней не менее 50%.

Развитие экспортных каналов продаж — это еще одна важная точка развития. На пути развития внешней торговли важно все: изучение целевых рынков, кадры, инвестирование в мощности по заморозке и хранению и многое другое.

Набирает обороты и тенденция по слияниям и поглощениям компаний. В дальнейшем это также неизбежно будет происходить как фактор масштабирования производства или как наиболее «мягкий» выход из бизнеса слабых игроков. Только за период 2021—2022 годов три компании из топ-20 поглотили три другие из этого списка. Но это не значит, что у мелких и средних предприятий нет своих преимуществ и своих ниш на рынке. Особенно это касается хозяйств, ориентированных на местные региональные рынки. Как правило, эти компании достаточно дифференцируют свои риски посредством горизонтальной и вертикальной интеграции. У них свое зерно, переработка, торговые сети, свой патриотический покупатель. Наиболее эффективные из них, безусловно, выживут при любых обстоятельствах.

Что касается прогноза по производству свинины в сельхозорганизациях, то, по оценке НСС, к 2025 году объем увеличится до 6,03 млн т в живом весе. К тому времени двадцать крупнейших игроков отрасли будут выпускать более 5 млн т мяса. Приросты в топ-20 будут ежегодно достигать 200-400 тыс. т. Эти планы крайне реалистичны, поскольку находятся в достаточно продвинутой стадии реализации. Профессиональный авторитет компаний-инвесторов также выступает в пользу аргумента успешности данных проектов.

При этом вполне закономерно возникает вопрос: а куда будут направлены эти дополнительные объемы с учетом новой реальности и достижения 100%-ной самообеспеченности по свинине? Во-первых, тенденции прошлых трех-пяти лет позволяют нам надеяться на рост потребления в объеме минимум до 300 тыс. т в течение следующих нескольких лет из-за неизбежного относительного снижения оптовых цен. Только по итогам 2023-го потребление может увеличиться примерно на 100 тыс. т. В то же время спрос также продолжит смещаться в сторону свинины от более дорогой говядины с одной стороны, а также от птицы к свинине из-за выравнивания цен на них — с другой. Это позволяет надеяться на более высокий рост потребления свинины в среднесрочной перспективе.

Во-вторых, неизбежно упадет производство в старых или неэффективных комплексах и ЛПХ — по 100 тыс. т в каждом. И новые мощности высокоэффективных производств будут замещать эти выпадающие объемы. В-третьих, достаточно драматичный опыт 2021 года заставляет иметь в виду возможные потери по эпизоотическим проблемам на уровне не менее 50 тыс. т за три года.

Самая главная возможность для увеличивающегося производства — рост экспорта, хотя одновременно это и самый большой риск. В предстоящие три-четыре года вывоз может вырасти до 400 тыс. т в случае открытия новых рынков ЮВА. Так, сейчас совокупный рынок импорта открытых для отечественных предприятий Вьетнама и Гонконга составляет 400-500 тыс. т. Российская свинина уже заняла там порядка 20% с объемом около 100 тыс. т. В частности, Вьетнам закупает в России 30-40% всего объема ввоза данного вида мяса, что, безусловно, является огромным успехом отечественных экспортеров.

Среди других одновременно реалистичных и перспективных рынков можно выделить Китай и Филиппины. Их совокупный и ежегодный объем составляет около 3 млн т. Потенциальное завоевание всего лишь 5-10% от общего показателя может решить те задачи, которые стоят перед отраслью по вхождению в топ-5 мировых экспортеров свинины. Работе по открытию именно этих стран для российской свинины уделяется основное внимание. Например, в ноябре прошлого года на совещании с участием президента страны гендиректор «Агропромкомплектации» Сергей Новиков выступил с обобщенной позицией НСС по вопросу необходимости открытия рынка КНР для российской свиноводческой отрасли. Владимир Путин подтвердил, что работа на всех уровнях правительства по этому вопросу ведется в постоянном режиме. Еще одним важнейшим шагом в данном направлении стал майский визит в Пекин премьер-министра страны Михаила Мишустина, в ходе которого удалось еще раз обсудить открытие экспорта свинины в Китай. И этот переговорный процесс продолжается, сообщала вице-премьер России Виктория Абрамченко на Петербургском международном экономическом форуме (ПМЭФ).

Экспорт является важным каналом реализации

Анастасия Михайлова, Директор по коммуникациям ГК «Черкизово»

В текущем году наша компания продолжает активно развивать свиноводство и бороться с вызовами, которые стоят перед нами и отраслью в целом. Немаловажным фактором риска является эпизоотическая ситуация: в мире по-прежнему наблюдаются вспышки АЧС, что приводит к потере поголовья и дефициту мяса.

Объем производства свинины за первое полугодие по всем предприятиям холдинга пока примерно равен показателю за соответствующий период 2022-го. Однако по итогам 2023-го мы прогнозируем рост порядка 7% за счет развития существующих комплексов, на которых выращиваются животные, а также приобретения в конце прошлого года селекционно-генетического центра «Вишневский» в Оренбургской области. Помимо данного региона, мы также расширили свою географию на Челябинскую область и Башкортостан.

Одним из ключевых инвестиционных проектов для нас остается создание крупнейшего в стране мясоперерабатывающего кластера на территории Тульской области. В его рамках планируется строительство завода по убою и переработке свиней общей мощностью 450 тыс. т в год. Это, к слову, примерно 9% общего производства свинины в России за 2022 год!

Отмечу, что важным каналом реализации продукции компании является экспорт. В прошлом году мы поставили за рубеж 100 тыс. т мяса всех видов, включая свинину. В этом планируем нарастить общий вывоз на 10% в натуральном выражении. Если же говорить только о свинине, по результатам 2023 года ожидаем, что объем поставок за границу останется на уровне прошлогоднего. Внутренний рынок сейчас является привлекательным, показывая довольно высокий спрос на полутуши и отрубы, чего нельзя сказать о свиных субпродуктах. Однако российская продукция на данный момент не имеет доступа, например, на рынок Китая, основного импортера субпродуктов, что, конечно, сдерживает развитие экспорта.

В развитии внешних рынков для свиноводческой отрасли стоит отметить усилия топ-5 экспортеров. Компании «Мираторг», «Агропромкомплектация», «Великолукский мясокомбинат», «Агро-Белогорье» и «Русагро» формируют сейчас 80-90% всего объема российского экспорта продукции свиноводства. Эти игроки являются своего рода визитными карточками отрасли на внешних рынках. Безусловно, что они тем самым получают дополнительный товарооборот, но при этом и несут все риски, вкладывают дополнительные инвестиции в изучение потенциальных направлений вывоза, содержание своих торговых представителей там

Автор — генеральный директор Национального союза свиноводов.