Журнал «Агроинвестор»

Изменение экономической ситуации в России не могло не отразиться на активности участников рынка M&A. Многие из владельцев бизнеса решили повременить с продажей активов. Поэтому по итогам 2022-го объем сделок вряд ли приблизится к показателю прошлого года — более $1,5 млрд. Тем не менее отдельные слияния и поглощения в АПК все-таки происходят. Под влиянием каких трендов будет развиваться сектор в перспективе, расскажет автор этой статьи

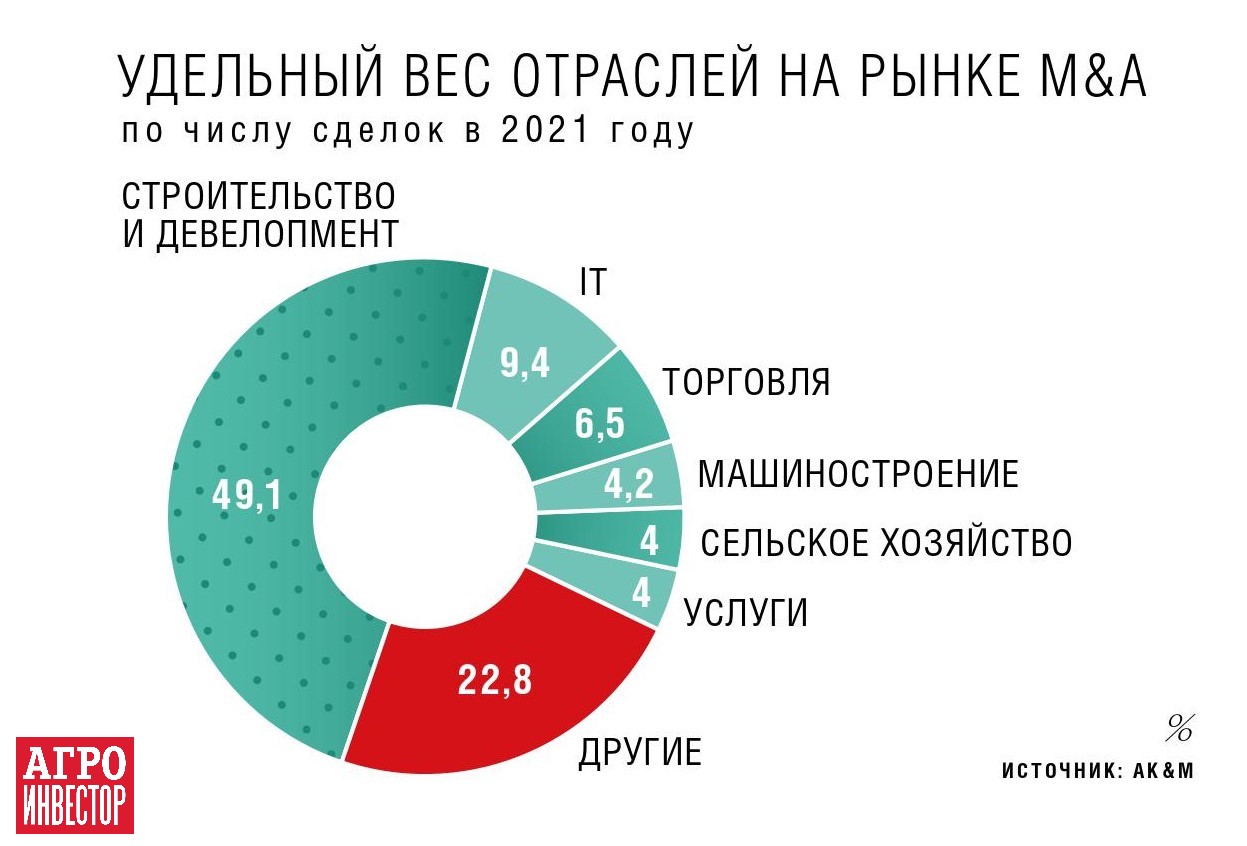

В 2021 году на рынке M&A в АПК наблюдалось несколько ключевых трендов. В частности, постепенный рост активности в данном секторе, хотя доля отрасли в общем объеме сделок по слиянию и поглощению остается невысокой (около 6 %).

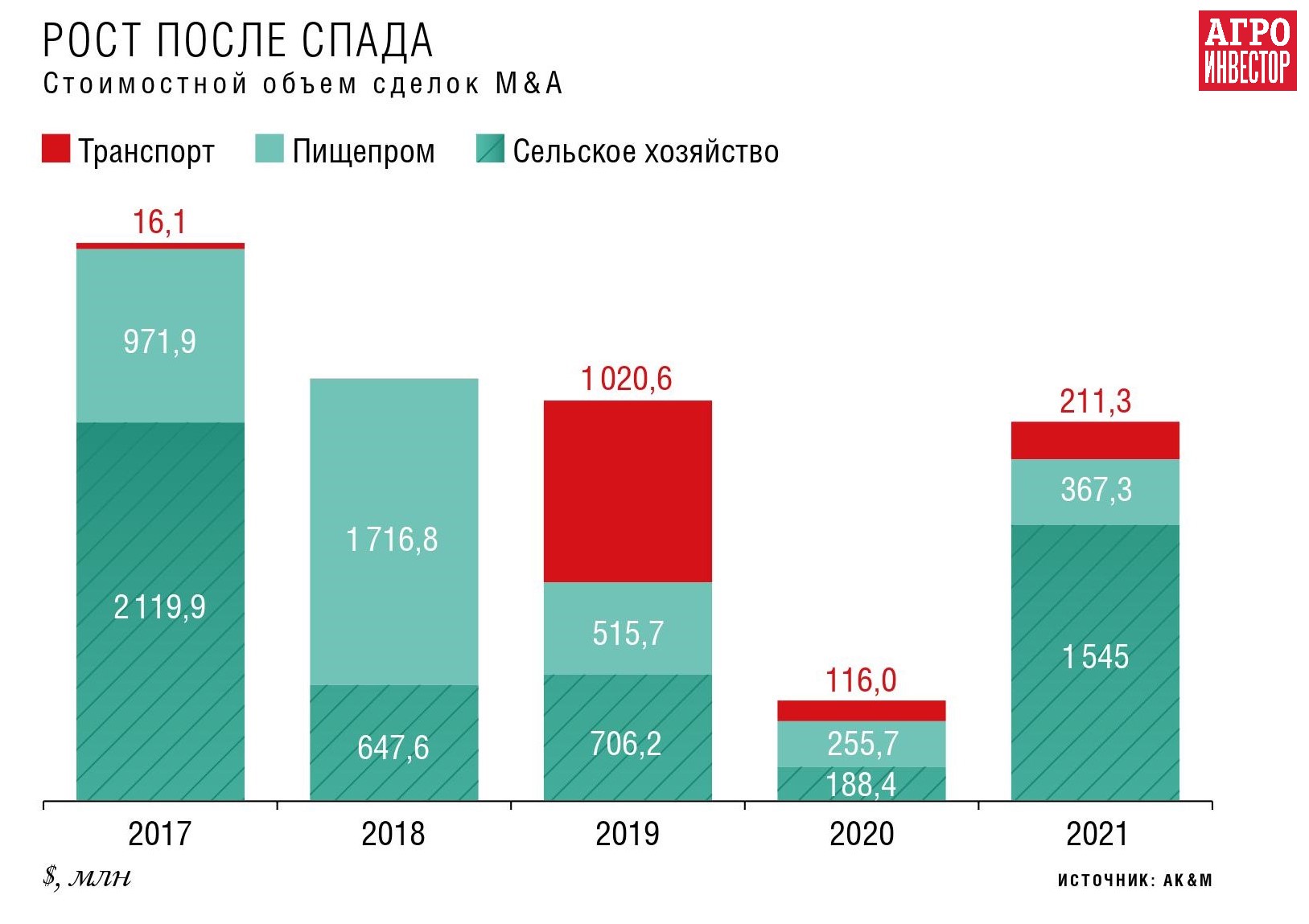

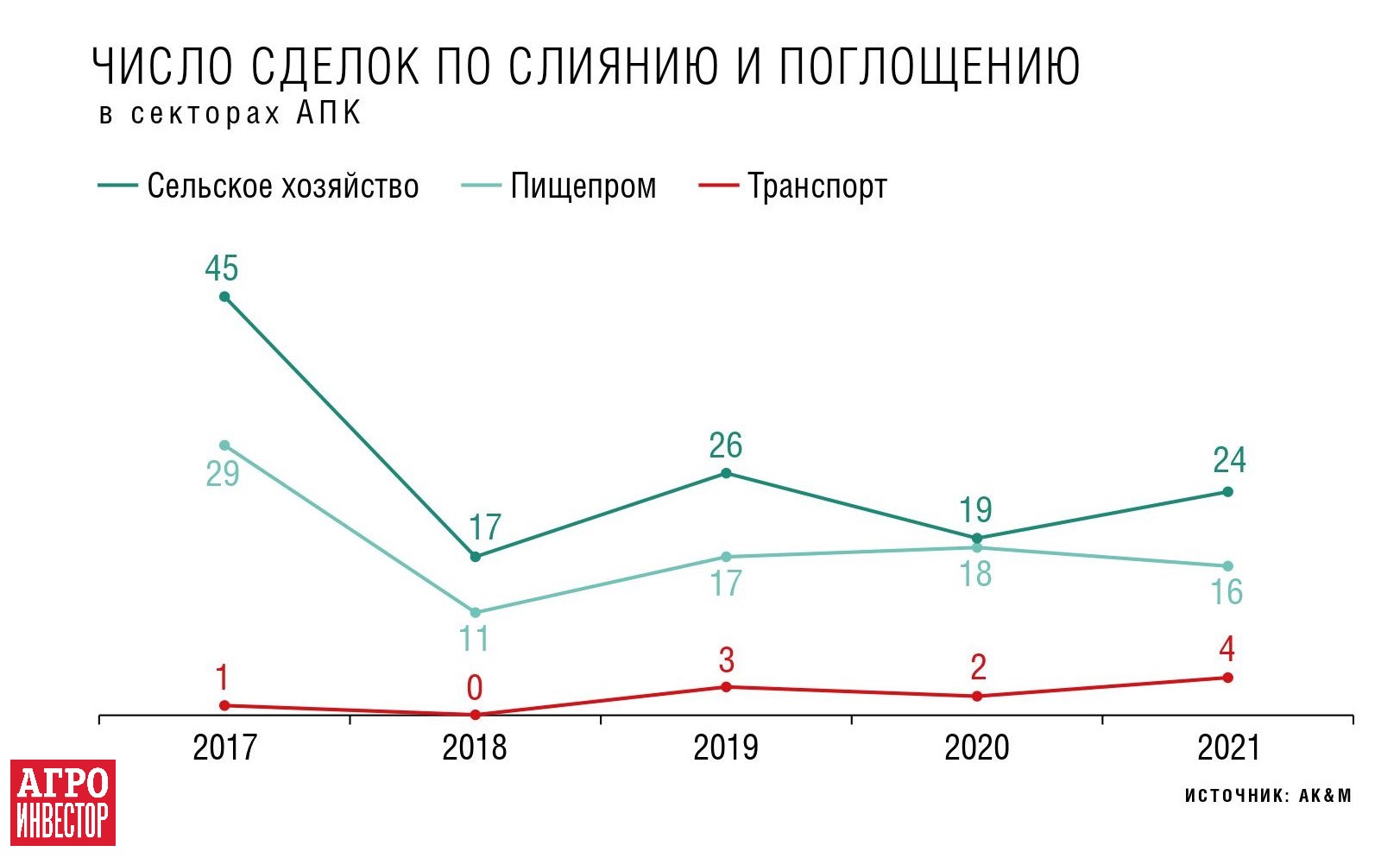

У аналитиков имеются разные подходы к тому, какие сделки можно отнести к агропромышленному направлению. Так, в соответствии с данными аналитического агентства AK&M по итогам прошлого года объем сделок M&A в сельском хозяйстве составил $1545 млн против лишь $188 млн в 2020-м, в пищевой промышленности — $367 млн против $256 млн соответственно. Также к сделкам в АПК можно отнести несколько крупных переходов активов в транспортном секторе: в 2021-м их объем составил $211 млн, в 2020-м — $116 млн. Сюда вошли покупка-продажа элеваторов, терминалов и инфраструктуры для растениеводства.

В то же время в расчеты AK&M за прошлый год не попала крупная сделка по реализации российского бизнеса немецкой Toennies Fleisch — компании «АПК Дон» — в пользу CP Foods (Таиланд), покупка ГАП «Ресурс» агрофирм ГК «Интегра» и несколько других сделок в 2020 и 2021 годах. Поэтому фактически общий объем рынка M&A в АПК в широком смысле по итогам 2021 года мог достигнуть $3 млрд против $607 млн в 2020-м. То есть в денежном выражении этот показатель вырос в пять раз. Количество же сделок составило 56 против 44 соответственно, а средняя их стоимость увеличилась с $14 млн до $54 млн.

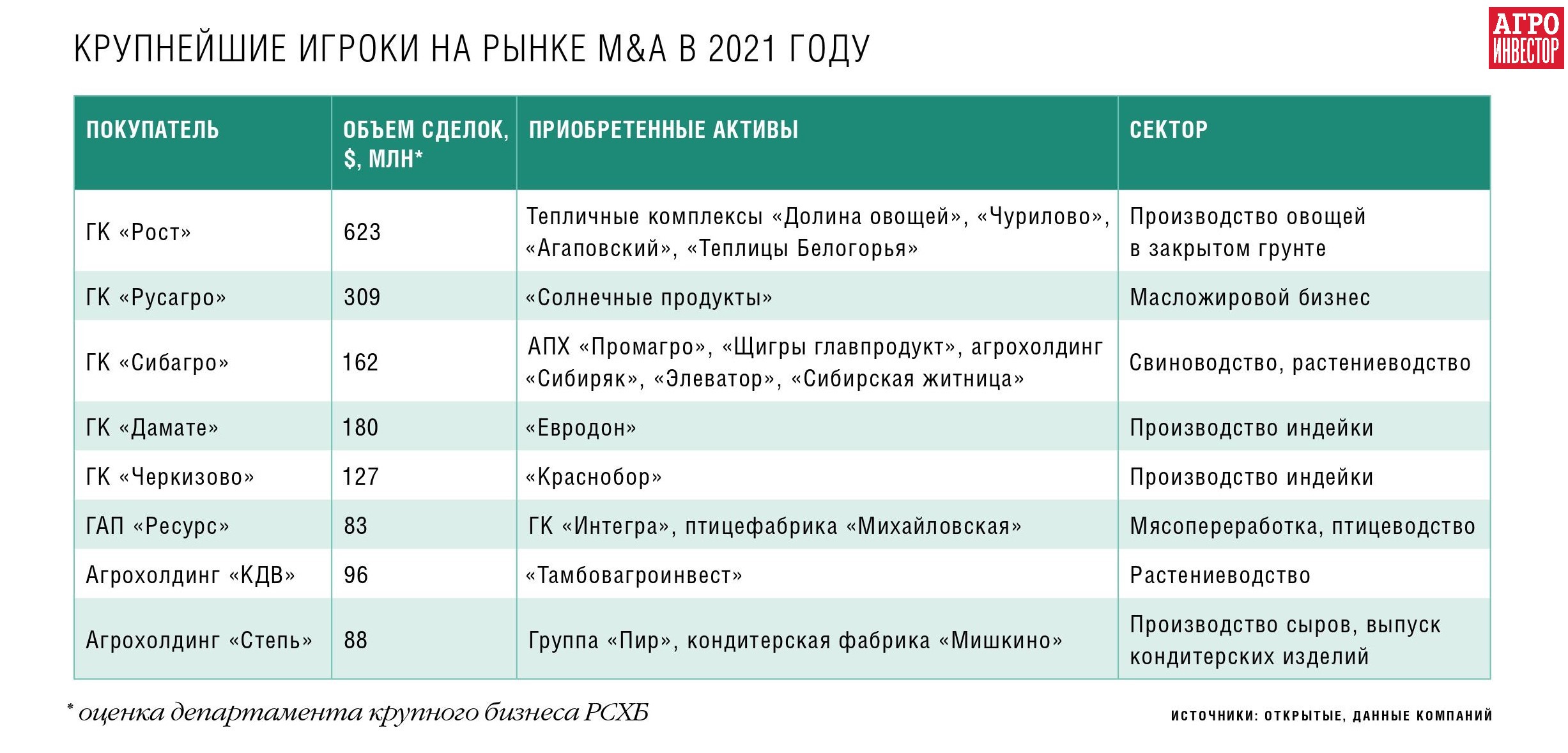

Самыми крупными сделками по итогам прошлого года стали объединение ГК «Рост» с «Долиной овощей» (тепличный бизнес), продажа активов «АПК Дон» группе CP Foods (основное направление — производство свинины) и приобретение 100 % долей «Зигранд» компанией «ЗЭТ-Холдинг» (вылов краба). На них суммарно пришлось $944 млн, или 39 % рынка. В сегменте овощей закрытого грунта были и другие сделки: ГК «Рост» купила также тепличные комбинаты «Чурилово» в Челябинской и Курганской областях, комплекс «Агаповский» у Россельхозбанка и СХП «Теплицы Белогорья» у Сбербанка. Консультантом продавца по сделке продажи ГК «Чурилово» выступил РСХБ, который сейчас активно развивает инвестбанковское направление (M&A-консультирование и сложные кредитные сделки).

Традиционно ключевыми сделками на рынке по-прежнему оставались выкупы проблемных и предпроблемных активов в виде имущества. В 2021 году на них пришлось около $704 млн, или 23 %, от всех M&A. В том числе сюда можно отнести приобретение ГК «Черкизово» имущества «Белой птицы — Курск», а ГК «Русагро» — активов холдинга «Солнечные продукты». Также на рынке прошли крупные сделки по купле-продаже прав требований (к примеру, ГАП «Ресурс» приобрел права требований по кредитам «Белой птицы»), но до момента перехода активов к кредитору они не учитываются в сделках M&A.

Основными участниками на рынке слияний и поглощений в АПК остаются российские крупные стратегические инвесторы. Наибольший интерес игроки проявляют к растениеводческим активам и к инфраструктуре (элеваторы, порты, транспортировка зерна). В том числе такой интерес наблюдается со стороны крупных мукомолов и производителей хлебобулочных изделий в рамках снижения зависимости от цен на зерно за счет покупки растениеводческих предприятий.

Рост маржинальности бизнеса в агропромышленной отрасли в последние два года усилил интерес к сектору со стороны непрофильных игроков. В частности, активность в этом направлении проявляют Владимир Лисин («Новолипецкий металлургический комбинат»), Олег Дерипаска («Русал»), Андрей Кузяев («Эр Телеком»), Андрей Комаров (экс-владелец «Челябинского трубопрокатного завода»), воронежский экс-сенатор Глеб Фетисов (в 2021 году приобрел у ВТБ компанию «Иррико»), а также брат губернатора Московской области Максим Воробьев (выкупил в рамках SPO 6 % ГК «Русагро»). Наиболее привлекательными активами для этих инвесторов являются растениеводческие компании, маржинальность которых может достигать до 50 % от выручки.

Еще один тренд, укрепившийся с прошлого года, — усиление вертикальной интеграции: в связи с высокой инфляцией и ростом затрат многие холдинги за счет обеспечения контроля расходов на всех этапах производства пытаются снизить риски для бизнеса. При этом в целом на рынке M&A отмечается невысокая прозрачность активности, значительная часть сделок осуществляется без участия внешних консультантов и на двусторонней основе.

Рынок занял выжидательную позицию

В целом 2021 год показал неплохие результаты для рынка M&A и в том числе в АПК, тем не менее в 2022-м вряд ли будут фиксироваться хоть немного близкие к прошлогодним цифры, так как события февраля не могли не внести свои коррективы. За шесть месяцев объем сделок по слиянию и поглощению в агропромышленном и смежных с ним секторах, по предварительным оценкам, уже снизился на 32,5 %, не превысив $540 млн, в то время как за аналогичный период 2021-го данный показатель составил около $800 млн. При этом в первом полугодии 2022 года прошли несколько крупных сделок по уступке прав требований, которые формально не относятся к сделкам M&A.

На объем рынка существенно может повлиять уход иностранных компаний. Так, в конце апреля 2022 года о продаже своей доли в совместном предприятии с Andolu Efes (Турция) самой же Andolu Efes заявила компания AB InBev, при этом AB InBev на 24 % владеет компанией Andolu Efes.

В связи с неопределенностью в отрасли и в целом в экономике многие владельцы бизнеса отказались от планов по продаже активов в попытке «пересидеть» высокую инфляцию в отсутствие альтернативных вариантов для вложений. Однако интерес непрофильных инвесторов ко входу на рынок АПК сохраняется, в особенности это касается компаний с высоким запасом ликвидности. Планы многих игроков по реализации M&A-сделок стали более сдержанными также после резкого повышения ключевой ставки Центробанка. Хотя уже в середине лета начал наблюдаться обратный тренд, так как ключевая ставка к тому времени была снижена до уровня февраля. Фактически в марте —мае 2022 года закрывались только те сделки, которые начали реализовываться намного раньше конца февраля или же те, которые не требовали привлечения заемного финансирования.

Кроме повышения ключевой ставки, рынок продолжает охлаждать ужесточение требований к расчету банковских нормативов по достаточности капитала и резервам на возможные потери, что ведет к удорожанию кредитных сделок по M&A-финансированию для покупателей.

С 2020 года по сделкам слияний и поглощений при определении нормативов достаточности капитала действует повышенный коэффициент риска в размере 200 %. Эти нормативы ограничивают банки в предоставлении финансирования, так как методика их расчета подразумевает вычисление отношения банковского капитала к сумме активов банка, взвешенных с учетом рыночного, кредитного и операционного рисков (коэффициент риска). К примеру, значение ключевого норматива Н1.0 (достаточность совокупного капитала) должно составлять не менее 8 %, и коэффициент риска в 200 % означает, что при расчете норматива кредиты на M&A взвешиваются с весом в 200 %, а это в два раза больше обычного коэффициента риска в 100 % и в два раза больше «давит» на капитал банка.

Также ЦБ ужесточает требования по резервам на возможные потери для сделок M&A: c 1 октября 2021 года минимальный резерв по слияниям и поглощениям составляет 2 %, с 1 октября 2022-го вырастет до 3,5 %, с 1 октября 2023-го и далее — до 5 %. Нормативы по резервированию ведут к тому, что банки обязаны в момент предоставления финансирования признавать в отчетности резервы на соответствующие суммы, что в моменте создает убыток на сумму резервов и таким образом опосредованно влияет на капитал банка. А это в связи с наличием нормативов по достаточности капитала может вести в будущем к снижению возможностей банка предоставлять финансирование и, соответственно, к снижению его прибыли.

Реализацию слияний и поглощений в этом году также осложнил указ президента, предусматривающий необходимость получения разрешения Правительственной комиссии по M&A-сделкам с иностранными компаниями. Указ не регламентирует необходимость согласовывать сделки с долями в ООО, тем не менее практически все участники таких сделок направляют запросы в Правительственную комиссию, чтобы исключить риски «разворота» договоров в будущем. Сроки получения разрешения от комиссии не установлены, что может дополнительно затягивать весь процесс перехода активов от одного владельца к другому.

Прогноз на перспективу

Несмотря на негативную краткосрочную картину на рынке M&A в АПК, в среднесрочной перспективе можно прогнозировать дальнейшую консолидацию под влиянием нескольких трендов.

Во-первых, ожидается завершение инвестиционной стадии развития во многих подотраслях агропрома и снижение государственной поддержки в части льготного кредитования, в первую очередь по отдельным инвестиционным программам. К примеру, уже сокращена программа по компенсации капитальных затрат при строительстве тепличных комплексов, и появление новых инвестпроектов в данном сегменте является маловероятным. Дальнейшее укрупнение игроков в отрасли овощей закрытого грунта будет происходить именно в основном за счет неорганического роста. Подобные тенденции наблюдаются и в других секторах. Таким образом, компании, имеющие высокую долговую нагрузку и не обладающие значительной финансовой подушкой безопасности, для которых продажа части бизнеса или отдельных активов может являться способом снижения долгов, особенно учитывая текущую неопределенность на рынке, могут более охотно рассматривать варианты продажи бизнеса как способ монетизации. Кроме того, будет расти число банкротств мелких игроков и выкуп их активов крупными агрохолдингами.

Будут продолжаться уже начатые в ряде отраслей процессы по поглощению крупными игроками более мелких. В отдельных подотраслях российского АПК все еще сохраняется высокий уровень фрагментации по сравнению с зарубежными развивающимися и развитыми рынками, однако конкуренция увеличивается, а маржа снижается, что ведет к дальнейшей консолидации. Так, перенасыщение рынка отмечается в свиноводстве, в связи с чем ожидается сокращение рентабельности бизнеса и, как следствие, уход с рынка небольших игроков (банкротство или продажа активов). Сейчас на тройку крупнейших свиноводческих компаний приходится уже 25 % от общего производства, а на топ-20 — 75 %. Такая же ситуация с бройлером: топ-3 сейчас выпускает около 33 % от всего объема этого вида мяса, а 25 самых крупных игроков — 74,3 %. Аналогичная ситуация на рынке индейки: на топ-3 приходится около 63 % рынка.

В мясопереработке в связи с уменьшением доходности тоже ожидается увеличение M&A-активности в рамках вертикальной интеграции «вниз» и уход с рынка мелких игроков за счет их банкротства или их покупки крупными игроками. В данном случае наибольшую привлекательность с точки зрения покупки имеют компании с известным рыночным брендом.

В производстве сырого молока — низкий уровень консолидации: доля крупнейшего игрока этого рынка — ГК «Эконива» — составляет около 5 %. Тем не менее в связи с невысокой маржинальностью отрасли потенциал слияний и поглощений молочно-товарных ферм невелик. Большие перспективы видятся в рамках вертикальной интеграции — производстве из молоко-сырья готовых продуктов. Топ-5 крупнейших молокоперерабочиков сейчас занимает около 20 % рынка.

В яичном птицеводстве в перспективе нескольких лет прогнозируется появление игрока, который также займется объединением отрасли. Пока же данный рынок остается малоконсолидированным, на тройку самых больших компаний — производителей яйца приходится всего около 10 % общего объема.

Будет продолжаться слияние и поглощение компаний в сегменте овощей закрытого грунта. Ключевыми покупателями станут лидеры сектора. К 2023 году доля топ-3 может составить около 50 % рынка.

Второй тренд среднесрочной перспективы — дальнейший уход иностранных игроков с российского рынка, усилившийся после событий февраля. В прошлом году Россию покинули датские Danrus Agro ApS и Avgas ApS, которые реализовали свои тамбовские активы ГК «КДВ», немецкая компания Tonnies Fleisch, продавшая свою «АПК Дон» группе CP Foods, и Russia Partners, реализовавшая свою долю в компании «Краснобор» (входила в топ-3 производителей индейки) ГК «Черкизово». В этом году число сделок такого характера значительно увеличилось. Только за первое полугодие ГК «Черкизово» выкупила долю испанской Grupo Fuertes в СП «Тамбовская индейка» и бизнес быстрого питания финской Sibylla, компания «Земельный резерв» приобрела «РАВ Агро» (молочное животноводство и растениеводство) чешской PPF, компании «Велком» перешли российские активы Valio (Финляндия), а комбинату «Коломенский» — предприятия производителя хлебобулочных изделий Fazer (Финляндия).

В апреле Банк России сообщил о реализации дополнительных мер поддержки, которые предусматривают возможность избежать повышенного коэффициента риска на капитал и повышенных резервов в случае, если сделка M&A касается продажи нерезидентом бизнеса в России и на такую сделку было получено разрешение Правительственной комиссии. Таким образом регулятор пытается всячески способствовать выходу зарубежных игроков с российского рынка. Но, несмотря на все упомянутые факторы, большинство иностранных компаний АПК сохраняют свое присутствие и не высказывают планов по уходу.

В-третьих, стоит ожидать продолжения процессов по вертикальной интеграции крупных АПК холдингов, которые преследуют максимизацию обеспечения собственным сырьем (интеграция «вниз»), движение в сторону более глубокой переработки и производства продукции для конечных потребителей (интеграция «вверх»), а также снабжение своих производств собственной логистикой и инфраструктурой.

Как отдельный тренд можно выделить также наращивание крупными агрохолдингами земельного банка. Пока на топ-10 игроков приходится 6 млн га, или же около 5 % общего объема пашни. Уже сейчас рынок растениеводческих активов — это рынок продавца, и найти хорошие активы по адекватной цене достаточно проблематично. В конце этого года ожидается, что на продажу будут выставлены растениеводческие активы группы «Ростагро» (принадлежат банку «Траст»), интерес к которым проявляют очень многие инвесторы, в том числе непрофильные. Также в связи с ожидаемым сближением с Китаем участники рынка активнее интересуются сделками по покупке предприятий в Сибири и на Дальнем Востоке.

Так или иначе, рынок АПК продолжает оставаться одним из наиболее интересных с точки зрения привлекательности для инвесторов, и, несмотря на текущие краткосрочные негативные факторы, в будущем сохранится существенная M&A-активность, которая в том числе будет обусловлена невозможностью привлечения финансирования через публичные рынки в ближайшее время (IPO, SPO).

Автор — управляющий директор департамента крупного бизнеса (Управление инвестиционного бизнеса) Россельхозбанка. Статья написана специально для «Агроинвестора».