Журнал «Агроинвестор»

В прошлом году одной из крупнейших сделок последних лет в АПК стала продажа бизнеса «Юга Руси» — крупнейшего в стране производителя подсолнечного масла. Покупателя связывают со структурами «Агрокомплекса», который активно растет за счет приобретения активов. Если сделка совершена в его интересах, то она позволит компании диверсифицировать продуктовый портфель и выйти, по сути, в новый для себя сегмент

В ноябре 2023 года крупнейший в России производитель подсолнечного масла — «Юг Руси» — перешел под контроль московского ООО «Ресурс», которое связывают со структурами владельца «Агрокомплекса» им. Н. И. Ткачева, экс-главы Минсельхоза и бывшего губернатора Краснодарского края Александра Ткачева. Согласно данным сервиса проверки контрагентов Rusprofile, в конце августа должность гендиректора маслозавода «Юг Руси» и ООО «Юг Руси» занял Камиль Музафаров, возглавляющий «Ресурс». В сентябре «Коммерсантъ» писал, что «Ресурс» действует в интересах «Агрокомплекса». Правда, в ГК «Юг Руси» тогда поясняли, что смена гендиректора связана с «обычной ротацией менеджмента».

Масло купили вслед за землей

«Юг Руси» объединяет семь маслозаводов, которые в сезоне 2021/22 года выпустили 12% (около 680 тыс. т) сырого подсолнечного и 28% (свыше 530 тыс. т) бутилированного растительного масла в стране, следует из данных Масложирового союза и «АПК-Информ». Также в структуру компании входят элеваторы и портовый терминал в акватории Азово-Черноморского бассейна, автотранспортная компания и компания в области IT-решений. Группа производит масло под брендами «Золотая семечка», «Злато», «Аведовъ» и др. Также в продуктовом портфеле есть майонез, соусы и снеки. Кроме того, «Юг Руси» вывел на рынок линейку подсолнечных протеинов Balance Formula. Компания является крупным экспортером зерна, подсолнечного масла и шрота.

«Агрокомплекс» им. Н. И. Ткачева в 2022 календарном году произвел на «Бейсугском маслозаводе», маслоцехе СОЯ и в цехах по переработке подсолнечника 27 тыс. т подсолнечного масла, говорится в годовом отчете компании. По мнению гендиректора аналитической компании «ПроЗерно» Владимира Петриченко, «Агрокомплекс» привлекает переработка масличных, которая весь прошедший сезон была довольно эффективной и рентабельной деятельностью, учитывая соотношение цен на сырье и готовую продукцию. Экспортная деятельность также могла привлечь агрохолдинг, но уже во вторую очередь: «Юг Руси» поставляет на внешние рынки преимущественно масло других переработчиков, свою же продукцию разливает для реализации внутри страны, знает он. Пресс-служба «Агрокомплекса» не ответила на запрос «Агроинвестора», публичных опровержений компании о том, что ее структуры связаны с приобретением масложирового бизнеса «Юга Руси», также не было.

Это не первая попытка владельцев «Юга Руси» продать бизнес. Так, летом 2017 года «Эксперт Юг» писал, что активы агрохолдинга могут перейти к ГК «Солнечные продукты», которая тогда входила в группу «Букет» Владислава Бурова. ФАС одобрила сделку, однако она не состоялась: «Солнечные продукты» сообщали, что компании вели переговоры о возможном создании совместного бизнеса для повышения производственной и логистической эффективности, однако «в связи с изменившейся рыночной конъюнктурой» они были остановлены. А уже год спустя компания сама сменила владельца, в ноябре 2018-го «Русагро» приобрела права требования к холдингу «Солнечные продукты» по кредитам Россельхозбанка на сумму 34,7 млрд руб.

Сделка интересна с точки зрения синергетического эффекта: для «Юга Руси» это сырьевая база, для «Агрокомплекса» — перерабатывающие и перевалочные мощности, говорит управляющий партнер консалтинговой компании «Аверта Групп» Алексей Шаров, хотя явных причин для продажи бизнеса, по его мнению, не было. Скорее всего, прошлый собственник рассматривал продажу актива как возможность использовать благоприятный момент для выхода из бизнеса и смены фокуса на другие проекты или в другой географии, считает управляющий партнер Kasatkin Consulting Дмитрий Касаткин. «Обе стороны были заинтересованы в этой сделке», — уверен он.

В сентябре 2022 года «Юг Руси» избавился от 200 тыс. га земельных активов в Ростовской области, Краснодарском крае и Волгоградской области, назвав их непрофильными, напоминает директор практики финансового консалтинга группы «Деловой Профиль» Анна Крысина. Покупателем стало ООО «Агротехнологии» из Краснодара. «Юг Руси» уточнял, что «Агротехнологии» — это самостоятельная сельскохозяйственная организация, не входящая в крупные агрохолдинги. Однако СМИ, отраслевые эксперты и другие участники рынка связывают предприятие с «Агрокомплексом».

Вместе с тем в мае 2023-го ФАС предварительно одобрила приобретение 100% акций племзавода «Комсомолец» в Забайкальском крае структурой «Юга Руси» — «Финанс Юг Руси». Возможно, продажа активов «Юга Руси» на юге объясняется стремлением перевести бизнес на Дальний Восток, став ближе к покупателям из стран АТР, допускает Крысина. Правда, в августе прошлого года «Комсомолец» купила структура фонда прямых инвестиций «Сигнет-Инвестиции 1».

На рынке дефицит хороших объектов для вложений, особенно крупных, сейчас рынок продавца, а не покупателя, обращает внимание директор отдела инвестиций и рынков капитала Kept Павел Лапшин. По его словам, «Юг Руси» — интересный для инвестора актив. «У “Агрокомплекса” (если покупатель действительно связан с ним) масложировой сегмент практически отсутствовал, а “Юг Руси” — это лидер по производству подсолнечного масла. Вместе с прошлогодней сделкой по приобретению земель “Юга Руси” “Агрокомплекс” (с учетом компаний, которые с ним связывают) выходит на первые места и по земельному банку, и по производству подсолнечного масла», — рассуждает он. Активы «Юга Руси» весьма привлекательны для «Агрокомплекса», и сделка, если она совершена в его интересах, позволит диверсифицировать продуктовый портфель не только в оптовой, но и в розничной торговле, добавляет Крысина.

«Юг Руси» как крупнейший производитель подсолнечного масла в России представляет интерес для крупных игроков, которые хотят выйти на рынок подсолнечного масла. Сильные бренды, удачное расположение сырьевой базы на юге России и экспортный потенциал с использованием собственного портового терминала в акватории Азово-Черноморского бассейна — все это повышает привлекательность группы как актива для экспансии через M&A, комментирует основатель, управляющий партнер инвестиционно-консалтинговой группы компаний LMI Левон Айрапетян. «Полагаю, что интерес структур “Агрокомплекса” обусловлен в первую очередь этими факторами», — резюмирует он. Активы «Юга Руси» достаточно интересны по целому ряду причин: географическое расположение, вертикальная интеграция и полнота инфраструктуры, серьезная доля на внутреннем рынке, лидирующие позиции в экспорте, перечисляет Касаткин.

Аналитик информационно-аналитического агентства OleoScope Кирилл Лозовой ранее говорил «Агроинвестору», что активы «Юга Руси» во многом привлекательны за счет своего территориального расположения. Во-первых, это касается сырьевой базы. «Только в Ростовской, Волгоградской областях и Краснодарском крае доля производства подсолнечника от общероссийского объема составляет более 25%. В условиях текущих мер госрегулирования экспорта масложировой бизнес выглядит вполне привлекательным направлением для роста», — оценивает он.

Во-вторых, близость активов к акватории Азово-Черноморского бассейна давала «Югу Руси» хорошую возможность для удержания лидирующих позиций в рейтинге крупнейших отечественных экспортеров масла. По словам Лозового, в мире сохраняется тенденция для роста спроса на масла, в то время как производство в России динамично растет, что создает дополнительный задел для экспорта в условиях стабильного внутреннего потребления. «Бизнес по переработке масличных и продаже масла однозначно есть куда развивать в ближайшие годы, особенно если брать ориентир на внешние рынки», — уверен он.

По мнению аналитик ФГ «Финам» Анны Буйлаковой, «Агрокомплекс» может быть заинтересован в диверсификации своего портфеля продукции: компания занимает ведущие позиции в молочном, сахарном и мясном направлениях, а приобретение активов «Юга Руси» позволит компании занять весомую долю и в масложировом сегменте.

Построить было бы дороже

Источники «Коммерсанта» оценивали стоимость сделки в 40 млрд руб. без учета долга. Такая сумма попадает в диапазон мультипликатора EV/EBITDA равного 4-6, говорит Шаров, уточняя, что данный диапазон соответствует сложившейся на рынке практике последних двух лет. Создание с нуля аналогичных активов в текущих условиях потребовало бы инвестиций в 1,5-2 раза больше, чем предполагаемая сумма сделки, думает он.

Крысина обращает внимание, что нет сведений о том, какие именно активы перешли новому владельцу, а какие были выведены в другую структуру. «Если предположить, что бывший владелец “Юга Руси” планирует создать в ДФО с нуля новый бизнес, включающий полный цикл от выращивания масличных культур до реализации на экспорт фасованного масла, то 40 млрд руб. хватит на строительство и запуск двух-трех заводов», — оценивает она.

По мнению Касаткина, стоимость сделки можно оценить в 25 млрд руб. При этом создать подобный бизнес на коротком временном интервале невозможно, на это требуются годы развития и серьезные вложения, значительно превышающие возможную стоимость сделки, подчеркивает он. Он уверен, что те инвестиции, которые сделал прошлый собственник, принесли ожидаемый возврат в результате деятельности.

Почти все M&A-сделки в сельском хозяйстве, информация по которым доступна, происходят с использованием кредитного плеча, отмечает Лапшин. «Здесь так же: 13 декабря ООО “Юг Руси” (100% собственник долей ООО “МЭЗ Юг Руси”) завершил два выпуска облигаций на общую сумму более 45 млрд руб. Организатором выпусков выступил Московский Кредитный Банк. Возможно, эти выпуски самого “Юга Руси” и являются источником финансирования сделки, поскольку на конец 2022 года, по данным СПАРК, на балансе компании сопоставимых долгосрочных долгов не было», — замечает он.

«Доходным методом, исходя из выручки компании в 100 млрд руб. (данные СПАРК за 2022 год) и отраслевой маржинальности EBITDA на уровне 12%, стоимость бизнеса с консервативным мультипликатором (4х) может составить 48 млрд руб. и больше», — подсчитывает Лапшин. Судя по открытой информации по строящимся сейчас крупным новым МЭЗ («Астон» в Оренбургской области, «Содружество» на Дальнем Востоке), стоимость новых мощностей по переработке 1 млн т масличных в год составляет около 14 млрд руб., продолжает он. Учитывая мощности «Юга Руси» в 1,5 млн т в год, стоимость создания с нуля сопоставимых заводов и элеваторов может составить 28 млрд руб. «Но это только стоимость организации производства, — акцентирует Лапшин. — Ценность бизнеса составляют также бренды, отношения с покупателями и поставщиками, логистические бизнес-процессы, оборотный капитал. “Юг Руси” — это не просто основные средства, в первую очередь это место на рынке, лидирующие производственные позиции в ключевых регионах, каналы продаж, в том числе на экспорт».

У «Юга Руси» сильные бренды

Вошли ли в сделку бренды «Юга Руси» — не уточняется. Если вошли, то, по мнению Дмитрия Касаткина, они не нуждаются в дополнении или изменении, они достаточно сильны как на локальном, так и на внешнем рынках. «У “Юга Руси” исторически сильные сложившиеся федеральные бренды, необходимости расширять линейку нет», — соглашается Алексей Шаров. Бренды «Юга Руси» занимают 28% рынка бутилированного подсолнечного масла в России, поэтому необходимости срочного вмешательства в продуктовую политику у нового владельца бизнеса нет, уверен Алексей Аристархов.

Бренд подсолнечного масла должен быть популярным у покупателя, в этом смысле большинство брендов «Юга Руси» достаточно сильные, оценивает Анна Крысина. С другой стороны, бренд подсолнечного масла также может играть на повышение популярности торговой сети, которая его продает, и для этого «Агрокомплексу» имеет смысл диверсифицировать линейку торговых марок, добавив в нее свою, считает она.

У «Юга Руси» и «Агрокомплекса» разная структура портфеля брендов, обращает внимание Игорь Смирнов. Если у «Юга Руси» портфель состоит из несвязанных между собой с точки зрения позиционирования брендов: «Золотая семечка», «Злато», «Аведовъ», «Сто рецептов», «Анинское», «Раздолье» и «Милора», то «Агрокомплекс» объединяет под своим «зонтиком» всю производимую продукцию от сыров и колбас до бакалеи и кормов для животных, за исключением нескольких премиальных линеек, поясняет он. «Злато» и «Золотая семечка» — очень сильные бренды, удерживающие свои позиции на федеральном уровне в течение длительного времени и имеющие свою аудиторию. «В первую очередь перед “Агрокомплексом” будет стоять задача оптимизации двух матриц брендов по конкурирующим позициям: подсолнечное масло, майонезы, кетчупы и другие соусы, а также — консервация, чтобы управлять каннибализацией брендов», — говорит он.

Кроме того, на стоимость сделки существенно может влиять согласованный сторонами подход к оценке запасов семечки на балансе: стоимость приобретения/производства или текущая рыночная стоимость, добавляет директор отдела инвестиций и рынков капитала Kept Алексей Аристархов. «В зависимости от момента фиксации цены эффект на стоимость сделки может быть очень значительным, и, исходя из нашего опыта, согласование этого вопроса может быть очень непростым», — добавляет он.

Такие крупные сделки с большим количеством разнородных активов сложны в первую очередь с точки зрения технического due diligence. Шаров предполагает, что переговоры о продаже активов начались в 2022 году, это подтверждается тем, что ранее были приобретены земли «Юга Руси». «Соответственно, проверка и согласование условий сделки по производственным активам заняли около года», — говорит он.

Проведение такого рода сделки чисто технически может занимать пару месяцев, но переговоры могут затянуться до полугода, учитывая большой периметр: порядка 20 компаний с различным набором активов и обязательств, в этой связи достаточно сложно договориться по цене, считает Касаткин. К тому же «Агрокомплекс» ранее не занимался развитием направления переработки масличных, в связи с чем могут возникнуть сложности и нюансы, не исключает он.

Возможности для синергии

«Юг Руси» специализируется на производстве растительного масла, другие бизнесы, входящие в структуру холдинга, являются для компании сопутствующими или вовсе непрофильными. В то время как «Агрокомплекс» изначально выстраивался как многопрофильная структура, объединяющая полный цикл — от растениеводства и животноводства до переработки и реализации сельхозпродукции оптом и в розницу, сравнивает Крысина. Приобретая активы «Юга Руси», новый владелец имеет возможность в достаточно короткий срок встроить их в работу своего холдинга, уверена она.

У «Агрокомплекса» не должно возникнуть проблем с присоединением новых активов, так как у компании уже есть накопленный опыт в развитии и своей вертикально интегрированной структуры, и в горизонтальном направлении в рамках активного расширения продуктового ассортимента, продолжает Крысина. «В данном случае объектом сделки является успешно функционирующая компания, непрерывно модернизующая производство, полностью обеспеченная требуемой складской и транспортной инфраструктурой. Сложностей со встраиванием нового бизнеса не должно возникнуть», — считает она.

У «Агрокомплекса» есть большой исторический опыт сделок и, как следствие, интеграций бизнесов в той или иной степени, вторит ей партнер группы интеграции и разделения бизнеса Kept Станислав Зингиревич. При этом, по его словам, основные заботы интеграции независимо от размера сделок, как правило, схожи. В случае приобретения «Юга Руси», если быстро выстроить необходимые «Агрокомплексу» контроли, правильно выявить лучшие практики приобретаемого бизнеса, удержать и замотивировать ключевых сотрудников, обладающих уникальными знаниями и компетенциями, риск потери управляемости из-за быстрого роста бизнеса значительно снижается.

Выход на новые рынки, в том числе через M&A, — это всегда вызов для расширяющейся компании как со стратегической, так и с операционной точки зрения, говорит Айрапетян. Однако, несмотря на то что «Агрокомплекс» ранее не занимался переработкой масличных в таких масштабах, он полагает, что риски потери управляемости не так высоки, при условии, что ключевой менеджмент с соответствующими компетенциями и люди «на местах» останутся в компаниях группы «Юг Руси». Если команда сохранится, то значительной потери эффективности не будет, соглашается Касаткин, добавляя, что в целом актив может неплохо функционировать и без интеграции в структуру «Агрокомплекса». Если же она произойдет, то значительных рисков от эффекта масштаба Касаткин не видит: у «Агрокомплекса» сильная и опытная команда, и никаких проблем не должно быть.

Шаров считает, что интеграция будет происходить постепенно, с последовательным вовлечением в оборот новых активов: структура обеих компаний позволяет это сделать поэтапно. Однако он не исключает рисков потери управляемости. «Вероятно, реализованы они могут быть при интеграции отдельных активов холдингов, поэтому важно эти риски детализировать до уровня производственной единицы, чтобы заранее разработать решение», — советует он.

Если управляющая компания у «Агрокомплекса» является полноценно операционной, с выстроенными контролями и функциональными вертикалями в отношении своих дочерних и зависимых обществ, то масштабируемость бизнеса за счет интеграции новых активов не должна привести к снижению управляемости, рассуждает Зингиревич. При территориальной распределенности активов или при значительных различиях в производственных процессах, по его словам, хорошо помогает агрегация предприятий в дивизионы или кластеры по территориальному или отраслевому признаку.

Крысина уверена, что активное расширение «Агрокомплекса» за короткий срок не приведет к снижению управляемости, если новые структуры смогут встраиваться по наработанной схеме, опираясь на имеющийся опыт. «Множество бизнесов, успешно работающих под управлением “Агрокомплекса”, свидетельствует о наличии такого опыта», — подчеркивает она.

При этом, даже если бизнесы разные, но сконцентрированы в одной сфере, они способны гармонично дополнять друг друга, тем самым обеспечивая синергию, продолжает эксперт. Например, являясь одним из лидеров на мясном и молочном рынках и в производстве сахара, «Агрокомплекс» владеет одним из крупнейших в России земельным банком, имеет разветвленную розничную торговую сеть, 90% товаров которой представлено продукцией компании. Встраивание в вертикальную структуру еще одной цепочки — от выращивания масличных культур до реализации растительного масла в магазинах собственной сети — поможет «Агрокомплексу» расширить ассортимент и сгенерировать добавленную стоимость, отмечает Крысина. В то же время развитие собственной розничной торговой сети «Агрокомплекс Выселковский», включающей уже почти 600 магазинов (на середину декабря 2023 года), позволяет завершить вертикальную интеграцию и получить синергию не только на этапе производства, но и в сбыте продукции.

По мнению Айрапетяна, кроме ключевой цели по расширению продуктового портфеля «Агрокомплекса», покупка «Юга Руси», возможно, принесет группе дополнительную синергию путем добавления внутригруппового источника сырья (шрота, жмыха) для использования в кормах сельскохозяйственных животных. Шаров обращает внимание, что «Агрокомплекс» получает дополнительные перерабатывающие и перевалочные мощности, что позволяет уменьшить зависимость от покупателей зерна и колебания цен на него, волатильность которых высока. Касаткин полагает, что синергии возможны в основном в сбытовом и маркетинговом направлениях.

Не единственная сделка

Сделка по покупке «Юга Руси» не единственная в 2023 году для «Агрокомплекса» или компаний, которые с ним связывают. Так, в июне «Агрокомплекс» стал владельцем компании ООО «Им. Ангельева» в Сальском районе Ростовской области, следует из данных Rusprofile. Предприятие занимается выращиванием зерновых культур. Выручка по итогам 2022 года составила 196 млн руб., снизившись в 2,3 раза по сравнению с показателем за предыдущий год, чистый убыток составил 84,3 млн руб. против прибыли в 56,5 млн руб. в 2021-м. Еще одно приобретение прошлого года в том же регионе — микропредприятие по выпуску минеральных удобрений «ПРО Геометрия».

В октябре, по данным сервиса проверки контрагентов Rusprofile, «Агрокомплекс» приобрел 100% ООО «Мирагро» в Курганинске Краснодарского края,. Компания занимается выращиванием зерновых культур и подсолнечника на 7,5 тыс. га. Выручка за 2022 год составила 464,5 млн руб., чистый убыток — 77 млн руб. Ранее основным владельцем предприятий с долей 70% был основатель компании Direct.Farm Андрей Долуда — сын бывшего вице-губернатора Кубани и экс-атамана Кубанского казачьего войска Николая Долуды. Еще 30% «Мирагро» принадлежало Юрию Семенову. Стоимость сделки оценивалась в 2 млрд руб.

В августе 2023 года краснодарская компания «Восточный актив», которую связывают с Александром Ткачевым, выкупила у Сбербанка долги камчатского завода «Сокра», выпускающего рыбное филе, консервы и икру, и может претендовать на активы компании, писал «Коммерсантъ».

В декабре «Коммерсантъ» со ссылкой на свой источник написал, что связанная с «Агрокомплексом» структура планирует приобрести у PepsiCo молочный завод в станице Медведовской Краснодарского края. Объявление о продаже соответствующего неназванного актива летом появилось на отраслевых ресурсах. Там говорится, что завод выпускал творог и плавленый сыр, проектная мощность — 180 т сырого молока в сутки, летом предприятие предполагалось законсервировать для передачи новому владельцу. 5 декабря было зарегистрировано ООО «Медведовский молочный завод», где основная доля (70%) принадлежит Виталию Пшеничному, бывшему директору ООО «МК “Жуковский”» и ООО «МК “Шкуринский”», которые входят в «Агрокомплекс». На момент подготовки статьи информации о закрытии сделки не было.

Важно соблюдать закон

При интеграции бизнеса важно соблюдать соответствующее законодательство и реагировать на предписания административных органов. Например, нецелевое использование участков из земель сельскохозяйственного назначения или невыполнением мероприятий по защите земель могут привести к административной ответственности в виде штрафа, напоминает старший партнер, руководитель отраслевой практики «Агропромышленный комплекс» компании «Альтхаус» Игорь Смирнов. Более того, если организация не устранит нарушения, то даже после привлечения к административной ответственности эти земельные участки могут быть принудительно изъяты в судебном порядке, предупреждает он.

В качестве примера от приводит случай группы компаний «Базовый элемент», которую основал Олег Дерипаска. Через пару лет после приобретения земельного участка компания не устранила нарушения, выявленные Россельхознадзором, и Министерство имущественных и земельных отношений Тульской области обратилось в суд. Суд в 2021 году оставил в силе решение об изъятии земельного участка сельскохозяйственного назначения у собственника в связи с тем, что на части изымаемого земельного участка размещены вскрышные породы, что привело к существенному снижению плодородия почвы.

Старший юрист «Альтхаус» Анастасия Стрыгина обращает внимание, что «Агрокомплекс», как и многие другие предприятия АПК, находится под санкционным давлением, и вызванные текущей конъюнктурой риски могут существенно влиять на функционирование хозяйств. «Есть риск начисления договорных неустоек в связи с непоставкой товара из-за ограничений на вывоз отдельной сельскохозяйственной техники и сельхозпродукции за пределы страны, а также риск наличия значительной просроченной дебиторской задолженности в связи с невозможностью иностранных контрагентов произвести оплату, — говорит она. — Также иностранные контрагенты могут не исполнять обязанности по поставке продукции в связи с временным запретом на международные автомобильные перевозки грузов по территории России для перевозчиков из отдельных недружественных стран и ввоз в страну отдельных видов сельскохозяйственной продукции, сырья и продовольствия из недружественных стран».

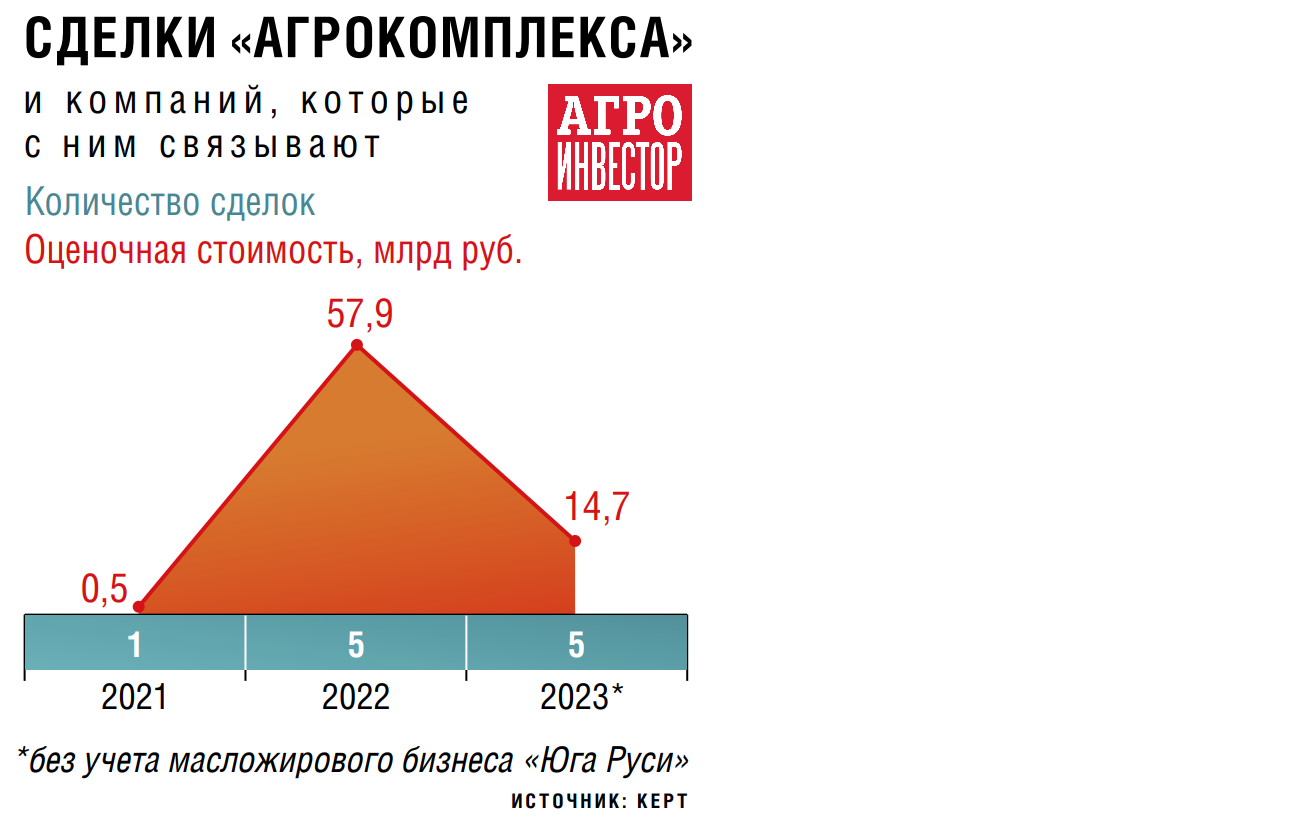

«Агрокомплекс» — непубличная компания, и рынок постоянно говорит о сделках компаний, аффилированных с ним, таким образом, не видно наверняка, какие активы входят в этот холдинг, признает Лапшин. «Но если верить рынку, то “Агрокомплекс” — один из самых активных инвесторов на M&A-рынке в российском сельском хозяйстве: за 2021-2023 годы нам известно об 11 сделках компаний, которые с ним связывают, общим объемом 73 млрд руб. без учета сделки по приобретению “Юга Руси”. Кроме прироста в традиционных для “Агрокомплекса” сегментах, наиболее заметные M&A-сделки последних лет — это приобретение рыбных активов на Камчатке и в Адлере», — комментирует он.

Касаткин говорит, что наиболее интересные сделки «Агрокомплекса» с точки зрения развития — покупка сельхозземель, а также диверсификация на высокомаржинальном рынке рыболовства. «С точки зрения синергии наибольшую эффективность обеспечивает сделка по приобретению у “Юга Руси” банка земли сельхозназначения, позволяющая обеспечить сырьем производства, интегрированные в структуру “Агрокомплекса”. Большие площади позволят проводить сев, ориентируясь на изменение структуры производства и рыночной конъюнктуры, — оценивает Крысина.

Шаров считает интересной сделку 2022 года по покупке компании «Дружба народов Нова» в Крыму. «Был куплен разноплановый актив, охватывающий все сегменты сельскохозяйственного бизнеса целого региона: растениеводство, птицеводство, мясной сегмент с мясоперерабатывающим комбинатом, фруктовый сад и сбытовую сеть», — рассказывает он.

В подготовке статьи участвовала Елизавета Литвинова.