Журнал «Агроинвестор»

Курс на развитие вывоза продукции с добавленной стоимостью был задан президентом страны Владимиром Путиным несколько лет назад. С тех пор глобальной перестройки структуры поставок не произошло, однако некоторые сектора АПК действительно активизировали вывоз таких товаров. На дальнейшее успешное завоевание мирового рынка могут рассчитывать мясная, молочная, масложировая, кондитерская отрасли и производители напитков

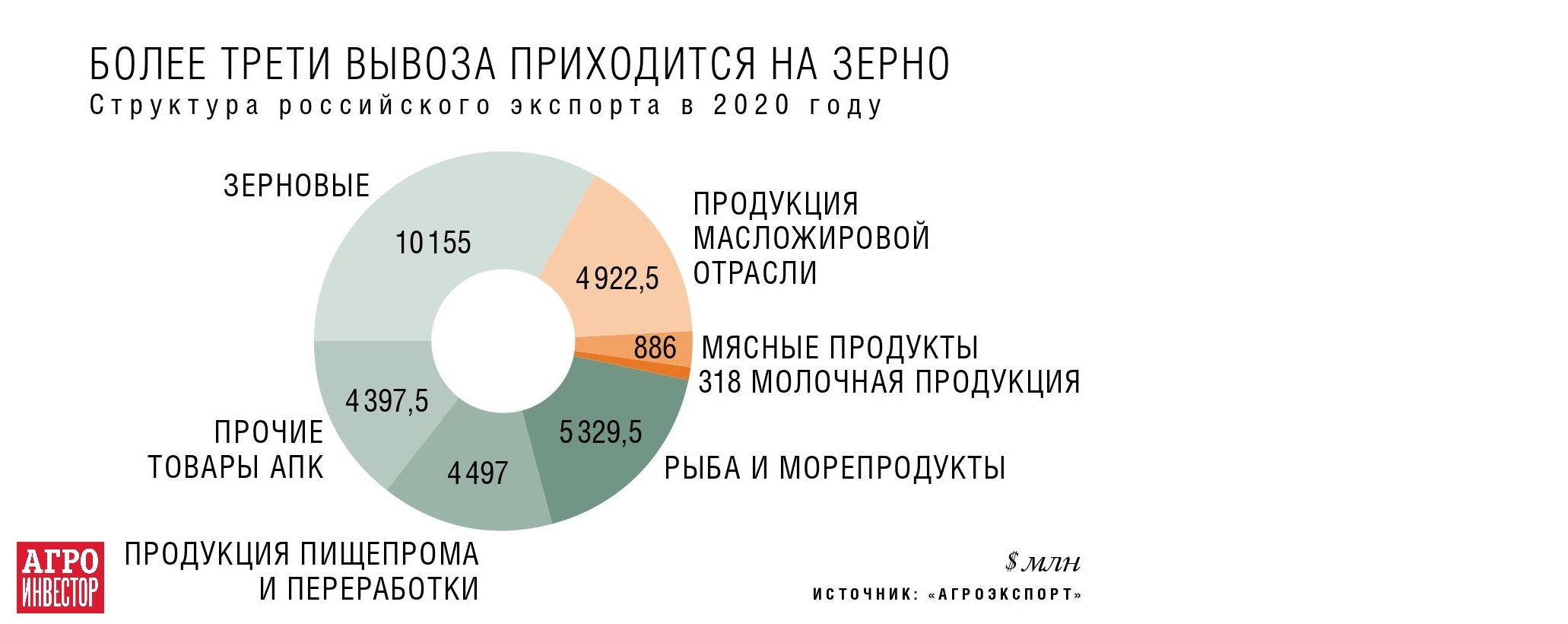

Сельское хозяйство планомерно уходит от исключительно зернового экспорта, доля поставок продукции с высокой добавленной стоимостью растет, говорил весной министр сельского хозяйства России Дмитрий Патрушев. В 2020 году удалось добиться существенной прибавки по этой категории. Так, по данным «Агроэкспорта», вывоз продукции пищевой и перерабатывающей промышленности увеличился по отношению к показателю 2019-го более чем на 15% до $4,5 млрд. Расширяется и география поставок: например, российское мороженое появилось уже в 35 странах, а российский мед — в 29.

Особенности номенклатуры

Объем российского экспорта за 2012-2020 годы рос в среднем в номинальном выражении на 5% в год, информирует начальник Центра экономического прогнозирования Газпромбанка Дарья Снитко. Самые высокие темпы роста были в группах «мясо», «живой скот», «масличные», а самые низкие — в категориях «молочная продукция», «яйца» и «алкоголь». В структуре вывоза на сельскохозяйственное сырье (группы 1-15 ТН ВЭД) в прошлом году пришлось 77% от общей стоимости экспорта, а в 2012-м было 75%. «Конечно, можно считать мясо (код 02), растительное масло (15-й код) или муку (входит в 11) тоже продукцией с высокой добавленной стоимостью, хотя по номенклатуре это все-таки сырье», — поясняет эксперт.

Несмотря на трудности международной торговли в 2020 году, в целом почти по всем продуктам с добавленной стоимостью можно отметить положительную динамику за последние пять лет, комментирует партнер компании «НЭО Центр» Инна Гольфанд. Если выделять отдельные товары, то стоит отметить рост объемов по поставкам замороженной свинины (код ТН ВЭД 0203) и мяса КРС (код ТН ВЭД 0202). Впрочем, среди лидеров по увеличению отгрузок по-прежнему сырье — пшеница и кукуруза.

И все же наиболее перспективными позициями для экспорта сейчас являются продукты пищевой промышленности (мороженое, масла, кондитерские изделия, продукция глубокой переработки зерновых), полагает эксперт. За счет высокого качества и низких логистических затрат российские товары смогут выиграть конкуренцию за европейский рынок у азиатских компаний, уверена она. Экспорт мороженого и продукции кондитерской отрасли направлен в основном на страны СНГ, где не хватает собственных мощностей для производства. При снижении внутренних цен на мясо птицы объемы экспорта данного вида продукта также могут увеличиться.

«Я достаточно скептически отношусь к перспективам активного наращивания поставок за рубеж готовой продукции пищевой промышленности, для мировой торговли это нехарактерно», — акцентирует внимание Дарья Снитко. По данным Comtrade, в глобальном экспорте из 100% связанных с мясом продуктов на готовые продукты из мяса приходится всего 24%. Поинтереснее выглядит структура торговли злаками и продукцией из них — доля готовых продуктов (преимущественно кондитерская продукция) здесь занимает около 42%. Однако сырье все еще составляет основу экспорта (см. график на стр. ХХ). По мнению эксперта, это объясняется прежде всего логистикой: транспортировать готовую переработанную продукцию обычно требуется в специальных условиях (рефрижераторы, например), часто это мелкие упаковки, а везти воздух нерентабельно. Также многие страны стараются стимулировать локализацию конечных стадий переработки, в которых формируется добавленная стоимость. Особенно это критично для развивающихся стран, а именно они являются реципиентами продуктового экспорта на глобальном уровне, аргументирует Снитко. Поддерживать в рамках процедур по продвижению российской продукции за рубежом готовую продукцию, конечно, необходимо, но важнее и эффективнее не ограничивать процесс расширения географии экспорта сырья, уверена она. Например, для пшеницы, где еще есть огромный потенциал роста на больших рынках Алжира, Индонезии.

По большинству товаров рентабельность экспортных продаж выше, чем реализации на внутреннем рынке, благодаря более высоким ценам, отмечает Инна Гольфанд. Так, например, экспортная стоимость кетчупов и соусов больше локальной примерно на 27%, водки — на 38%, мороженой рыбы — на 45%, а кормовой муки — на 10%. Если же сравнивать маржинальность внешних продаж продукции с добавленной стоимостью и сырья, то первая выигрывает не всегда, добавляет Снитко. Ключевой вопрос тут, откуда эта стоимость возникает. «Вижу несколько вариантов: очень дешевое по сравнению со страной-импортером исходное сырье, экспорт которого ограничен или запрещен — например растительное масло в случае действия пошлин на вывозные масличные — либо инновационная технология — редкий в пищевом бизнесе пример, концентраты соевого белка, — говорит она. — Еще вариант — уникальный бренд — тот же российский шоколад „Аленка“, но в данном случае требуется аккуратная защита торговых марок от копирования, а в ряде случаев производство под брендом все равно переезжает в страну-импортер».

Масла, жиры и соусы

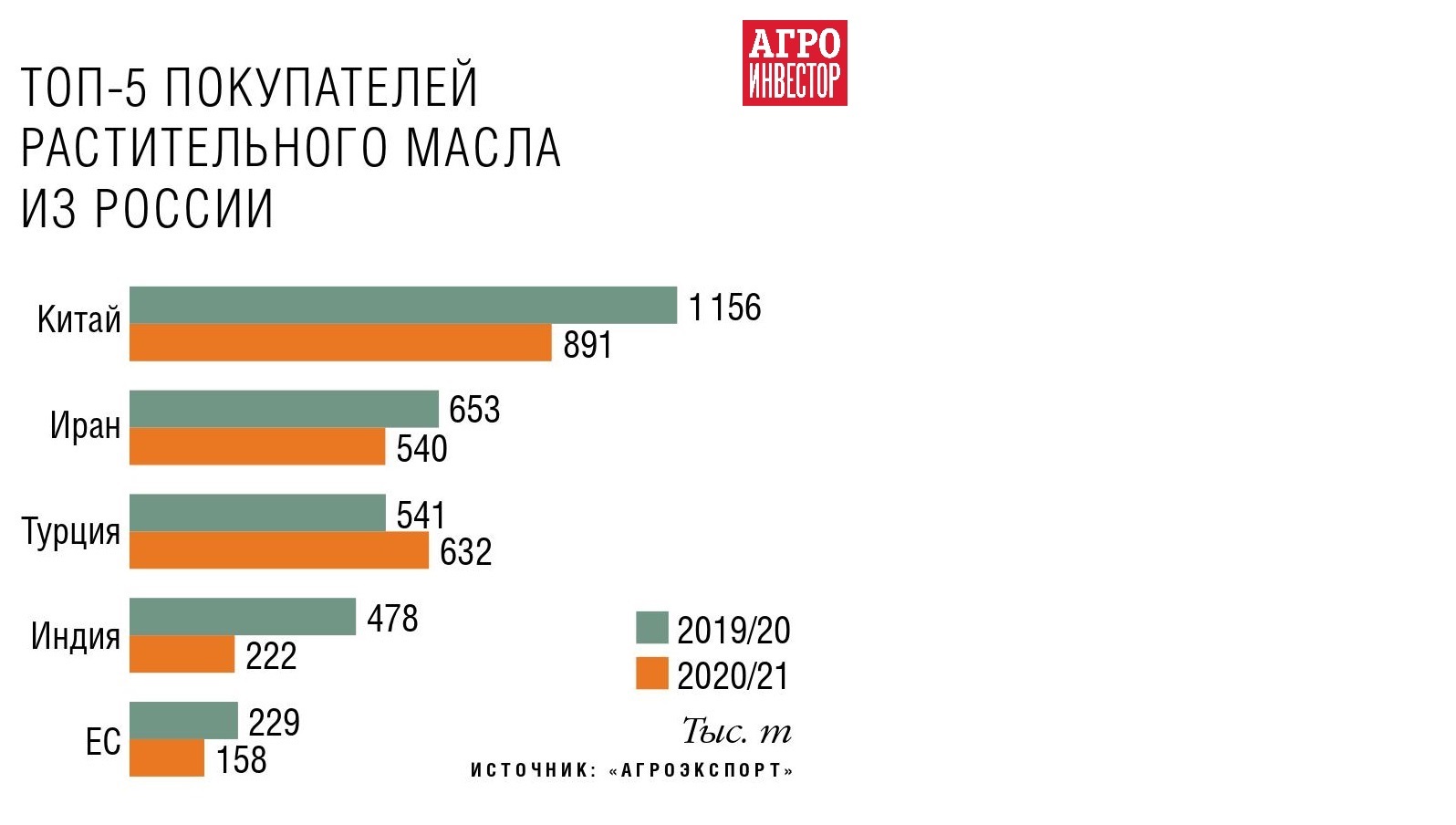

Самым массовым экспортируемым сельхозпродуктом с высокой добавленной стоимостью является растительное масло. И его вывоз из России будет ежегодно увеличиваться, уверен исполнительный директор Масложирового союза Михаил Мальцев. Кроме того, отечественные компании активно вывозят за рубеж продукты из сои и рапса. В 2021 году объем всей реализованной за рубеж масложировой продукции может составить $6 млрд, а к 2030-му отрасль намерена достичь обновленного показателя федерального проекта «Экспорт продукции АПК» в $8,6 млрд.

Поскольку отрасль является экспортоориентированной, цены внутри страны формируются в зависимости от мировой конъюнктуры. Поэтому для переработчика с экономической точки зрения неважно, на какой рынок отправится его продукция, его маржинальность от этого не изменится, утверждает эксперт. «Понимая, что объемы внутреннего потребления производители масложировой продукции обеспечили, они активно развивают экспорт», — говорит он.

Несмотря на увеличение поставок продуктов переработки масличных, вывоз сырья также растет. Отгрузки сои за рубеж с 2017 года выросли почти втрое (с 520 тыс. до 1406 тыс. т), рапса — в 3,5 раза (со 199 тыс. до 725 тыс. т). Внешняя торговля подсолнечником расширилась с 94 тыс. т в 2018 году до 1380 тыс. т в 2020-м. Однако введение экспортных пошлин в 2021-м, очевидно, резко сократит вывоз сырья в пользу продукции переработки.

В масложировой отрасли давно и надежно ключевое место в экспорте занимают масло и шрот, и даже при низких пошлинах речь не шла об активном экспорте сырья, если говорить о подсолнечнике, обращает внимание гендиректор аналитической компании «ПроЗерно» Владимир Петриченко. «У сои и рапса своя история, они имеют специфику — соевые бобы вывозятся с Дальнего Востока, где переработка развита недостаточно, в первую очередь в Китай, а рапс поставляется на перерабатывающие предприятия в Беларусь и другие страны Таможенного союза, масло же из них внутри России не так востребовано и производится не в таких объемах, как подсолнечное», — поясняет он.

Основная доля экспортной выручки «Эфко» приходится на масла и специализированные жиры. Доля жиров, маргаринов, соусов, то есть всего того, что относится к верхнему переделу, в экспортной выручке составляет около 15%. Компания работает на внешних рынках уже более 20 лет. В прошлом году совокупный вывоз превысил 1 млн т в натуральном выражении и $650 млн — в денежном. Это 35% от всей выручки и рекордный показатель для нашей компании, сообщает гендиректор «Эфко» Евгений Ляшенко. «Основной рост выручки пришелся на последние несколько лет, важную роль в этом сыграли меры, реализуемые в рамках национального проекта „Международная кооперация и экспорт“, — рассказывает он. — Увеличение объемов производства масличных в России и реализованный в свое время нашей компанией инфраструктурный инвестиционный проект по созданию глубоководного маслоналивного терминала на Тамани позволили нам занять лидирующие позиции в экспорте масложировой продукции». Сейчас «Эфко» поставляет продукцию более чем в 50 стран мира: основной объем — в Индию, Китай, Иран, Турцию и страны СНГ, но большие перспективы холдинг видит в увеличении отгрузок в страны Ближнего Востока и Северной Африки.

Поставки на экспорт сырья и продукции с высокой добавленной стоимостью принципиально отличаются друг от друга, утверждает Ляшенко. В первом случае — стандартизованный товар и высокая зависимость от цены. Во втором — товар с собственными, отличительными характеристиками, меньшая зависимость от стоимости, более устойчивые продажи. При этом требуется больше времени и ресурсов, чтобы выйти и закрепиться на рынке.

В ближайшей перспективе к экспортной корзине группы может добавиться растительное мясо. «Рынок находится в стадии становления и, согласно нашим экспертным прогнозам, является очень перспективным, — подчеркивает топ-менеджер. — С учетом агроклиматических условий Россия вполне может занять от 5 до 10% мирового рынка в этом сегменте, а это порядка $10 млрд».

«Эссен Продакшн АГ» поставляет за рубеж все категории продуктов, которые производит. В масложировом сегменте это майонезы, кетчупы, соусы, приправы и маринады. В 2020 году компания увеличила внешние продажи на 19% в физическом выражении и на 32% в деньгах по сравнению с предыдущим годом. Оборот от экспорта (включающий, помимо масложировой, и кондитерскую продукцию) составил около 4,7 млрд руб. с НДС. Рост объемов произошел благодаря появлению новых клиентов и расширению географии поставок. В странах Ближнего Востока прирост составил 38%, в Азербайджане, Армении, Абхазии и Грузии — 44%, поставки в Латвию, Эстонию, Грецию, Норвегию, Германию и Италию увеличились в целом на 23,8%, причем только по Германии прибавка составила 32%. Вывоз в Китай, Монголию и Южную Корею вырос на 118%. «Первыми внешними рынками у нас были страны СНГ, где привыкли к нашему майонезу и поэтому нам было достаточно легко найти своего покупателя, — вспоминает гендиректор «Эссен Продакшн АГ» Леонид Барышев. — То же самое со странами Восточной Европы, в первую очередь Прибалтикой, где многим еще с детства был знаком советский вкус „Провансаля“». Дальше все упиралось в платежеспособный спрос. Так, в Азии было сложно найти потребителя, способного оплачивать продукт. Но продукция оказалась востребована, например, в Польше и Германии, и теперь компания является №1 по экспорту соусной группы в Европу. Помимо европейских стран, российские соусы интересны США и Канаде.

По словам топ-менеджера, внешние рынки достаточно специфичные и требуют адаптации продукта под вкусовые предпочтения местных жителей. Компания делала попытки адаптировать вкус своих продуктов, но тогда она теряла свое конкурентное преимущество — тягаться на американском рынке со вкусом Heinz или с Unilever в Европе бессмысленно, считает Барышев. «Мы, наоборот, за счет нашей русской идентичности, за счет русской горчицы, которая славится своей остротой и ароматом, сохраняем преданных покупателей, которые любят этот вкус, — говорит он. — Кроме того, для других стран это экзотика, которая более привлекательна, чем попытки повторить местные вкусы».

Свежее мясо в приоритете

Экспорт мяса и мясопродуктов показывает очевидную динамику — за прошлый год отгрузки выросли на 55% в сравнении с 2019-м и составили более 500 тыс. т на $886 млн, сообщает «Агроэкспорт». В 2021 году вывоз может достичь планки в $1 млрд, прогнозирует Национальная мясная ассоциация (НМА). Колбасной продукции в 2020 году за рубеж ушло 45 тыс. т, что на 30% больше, чем годом ранее. В стоимостном выражении объем отгрузок вырос на 26% до $93 млн. По данным ФТС, покупателями отечественных колбас стали более 30 стран. Готовых или консервированных продуктов из мяса Россия отправила за рубеж в объеме 27,2 тыс. т.

Доля готовых изделий из мяса в общем объеме мировой торговли мясом и мясопродуктами незначительна, комментирует глава НМА Сергей Юшин. Большинство стран поставляют на экспорт именно свежее мясо — как охлажденное, так и замороженное. Но любой отруб мяса, производство которого при разделке туши требовало дополнительных усилий и вложений, уже является продукцией с добавленной стоимостью, считает он. Так, например, свежая хорошо обработанная свиная корейка или бескостный окорок — это уже, по сути, полуфабрикат для дальнейшей промышленной переработки или кулинарной обработки в домашних условиях. «Ведь качественная разделка, упаковка, заморозка требуют дополнительных затрат, целого ряда технологических операций, в том числе квалифицированного ручного труда. И именно на этих этапах в большинстве случаев появляется дополнительная маржинальность», — акцентирует внимание он.

Свежим мясом торговать проще, чем колбасой или деликатесной продукцией, утверждает эксперт. Удельные затраты на продвижение существенно ниже, особенно если мясо поставляется в качестве сырья для дальнейшей переработки, а не в розницу. Импортеры обычно смотрят на соотношение качества и цены, часто делая акцент на последнем, знает он. К тому же стоит помнить о принципе тарифной эскалации — многие страны активно защищают внутренний рынок от продукции с высокой добавленной стоимостью зарубежного производства, чтобы создать рабочие места, дать возможность заработать собственным производителям. Применяется целый набор нетарифных барьеров. «Если бы таких преград на пути готовой продукции не существовало, крупные производители мяса давно бы завалили другие страны дешевой колбасой», — уверяет Юшин.

Плюс у потребителей в разных странах есть свои особые вкусовые предпочтения в отношении готовых изделий из мяса, под которые довольно трудно подстроиться. «Некоторые крупные компании, экспортирующие готовую продукцию, могут позволить себе (а часто вынуждены) иметь штат сотрудников в других странах, чтобы контролировать цепочки продаж, постоянно изучать местный спрос и вовремя реагировать на рыночные изменения, — рассказывает глава НМА. — Но это очень затратно и трудоемко — даже если удастся „попасть“ со вкусом, упаковкой и прочим, приходится тратить огромные бюджеты на рекламу — от ТВ и интернета до уличных баннеров». Отруба, которые продают местным мясокомбинатам для дальнейшей переработки, в такой рекламе не нуждаются, хотя и здесь в случае поставок свежего мяса в розницу без продвижения бренда не обойтись. Поэтому, полагает Юшин, мясная отрасль все же будет делать акцент на экспорте свежего охлажденного и замороженного мяса. И тем не менее готовые мясные продукты отечественных производителей уже находят своих покупателей за рубежом. Начался вывоз продукции глубокой переработки индейки, в частности за счет начала производства сосисок на одном из заводов компании «Дамате» — «ПензаМолИнвест», и запуска новой линейки продукции торговой марки Salima, которая уже отгружается в страны ближайшего зарубежья, в частности в Казахстан и Узбекистан, известно президенту Agrifood Strategies Альберту Давлееву.

«Дамате» начала развивать экспортное направление в 2015 году. Компания имеет разрешения на поставки продукции в страны Евросоюза, ЕАЭС и еще в 32 страны мира, среди которых Китай, ОАЭ, Саудовская Аравия, Кувейт, рынки Африки и Азии. В 2020-м компания отправила за пределы России более 5,2 тыс. т продукции из мяса индейки. И ассортимент представлен в основном продуктами с добавленной стоимостью в потребительской упаковке, сообщает гендиректор холдинга Рашид Хайров. «В 2021 году мы начали экспорт под специально разработанной торговой маркой Salima, — делится он. — За пять месяцев география внешних продаж продукции глубокой переработки расширилась до восьми стран». По словам топ-менеджера, рентабельность поставок продукции с добавленной стоимостью может достигать от 12% до 35%.

Растут поставки и мяса КРС. «Заречное» до октября отправит 675 т мраморной говядины в Китай. Покупатель получит 25 контейнеров мяса — 28 позиций отрубов туш бычков кукурузного откорма. В перспективе стороны рассматривают увеличение поставок. «В приоритете жирное мясо, именно эти позиции отрубов не особо востребованы на нашем внутреннем рынке. Поэтому наши китайские партнеры искали качественную мраморную говядину, а не особое стейковое мясо, — сообщает представитель пресс-службы «Заречного». — Мы отправим в КНР все части туши в бескостном крупнокусковом виде».

Основу экспорта продукции «Черкизова» с добавленной стоимостью составляет широкий ассортимент колбасных изделий (колбасы сырокопченые, вареные и варено-копченые, ветчины, сосиски), отмечает руководитель управления по взаимодействию с отраслевыми союзами и государственными институтами ТД «Черкизово» Андрей Терехин. По итогам 2020 года в натуральном выражении вывоз продукции ready-to-eat вырос на 27%, составив 5,2 тыс. т.

Основными покупателями колбасных изделий «Черкизова» являются страны СНГ, где традиции потребления и кулинарные предпочтения исторически близки к российским. Крупнейшие из них — Казахстан и Азербайджан. В этом году к ним добавились Таджикистан и Узбекистан, осуществляются поставки в Грузию. Своего потребителя колбасные изделия предприятий группы нашли во Вьетнаме и в Монголии. В ближайшее время первые отгрузки начнутся в Гонконг. «По итогам первого полугодия 2021 года экспорт колбасных изделий вырастет в натуральном выражении на 26% к аналогичному периоду 2020-го», — делится планами Терехин.

Расширять экспорт продукции глубокой переработки компания планирует в том числе за счет новых продуктов, более адаптированных к вкусам и потребностям местного населения. В частности, речь идет о колбасных изделиях без содержания свинины для стран, жители которых исповедуют ислам, или о готовой продукции из мяса индейки, более востребованной у сторонников ЗОЖ. «Предлагаем и продукцию для сегмента HoReCa, прежде всего куриную разделку индивидуальной заморозки (IQF) или готовые полуфабрикаты из мяса птицы», — рассказывает руководитель.

По мнению Терехина, экспорт мясной продукции с добавленной стоимостью, без сомнения, является одним из наиболее перспективных и активно развивающихся направлений поставок за рубеж, отражая смещение потребительского спроса в сторону готовых продуктов питания. Между тем далеко не всегда страны-импортеры готовы открыть свои двери для таких товаров. Они активно поддерживают местных переработчиков, предпочитая импорт сырья для производства готовой продукции на месте. Для самого же холдинга вывоз продукции с добавленной стоимостью, включая колбасные изделия, более приоритетен, чем поставки сырья. «Рынки готовой продукции менее волатильны, они характеризуются устойчивым потребительским спросом и более стабильной ценовой ситуацией, — поясняет он. — Однако работа с потребителем, где бы он ни находился, требует постоянной трейд-маркетинговой и рекламной активности, поддержания узнаваемости бренда, высокого уровня организации поставок». В отличие от сырьевого вывоза, в данной категории получение доступа на зарубежный рынок является лишь началом серьезной и продолжительной работы по завоеванию и удержанию позиций.

«Молочка» выходит за пределы СНГ

Молочная отрасль в прошлом году тоже продолжала наращивать объемы экспорта. Согласно данным Национального союза производителей молока («Союзмолоко»), по итогам года он вырос на 24% — до 872 тыс. т в натуральном выражении (молочный эквивалент), или до $363 млн. При этом сыры и творог сохраняют лидирующую позицию в стоимостной структуре поставок.

Вывоз вырос практически по всем категориям продукции, даже по сухому молоку и сливочному маслу, однако наибольшую прибавку показали сыры (+25%), сыворотка (в два раза) и мороженое (+17%), информирует управляющий партнер «Стреда Консалтинг» Алексей Груздев. Основными экспортными рынками для российской «молочки» традиционно остаются страны постсоветского пространства, на которые приходится около 90% продаж. И в 2020 году Россия продолжила укреплять свои позиции в регионе — существенно увеличились отгрузки в Казахстан (+10%), Украину (+18%), Узбекистан (+39%), Армению (+48%) и даже Беларусь (+7%).

Впрочем, экспорт за пределы СНГ тоже увеличивается. Среди покупателей отечественных молочных товаров США (по итогам 5 месяцев 2021 года заняли четвертую строчку в рейтинге стран-импортеров за счет растущих закупок российского мороженого), Монголия, Китай, Сенегал, Канада, Филиппины, Конго и другие, сообщает «Союзмолоко».

В прошлом году произошли важные изменения в позициях России и на мировом рынке, продолжает Груздев. Наша страна впервые вошла в топ-15 крупнейших в мире экспортеров infant formula (детское питание, а именно заменители грудного молока (ЗГМ) или детские сухие молочные смеси) благодаря локализации производства международных компаний в России и росту объемов выпуска продукции. Экспорт этой категории увеличился на 6 тыс. т до почти 23 тыс. т ($114 млн), что позволило подняться в мировом рейтинге с 18-го на 14-е место. «Важно, что, помимо традиционных рынков стран СНГ, мы активно поставляем ЗГМ во Вьетнам, который в 2020-м стал нашим третьим по приоритету рынком с объемом поставок в 2,5 тыс. т», — отмечает эксперт.

По объемам торговли мороженым Россия находится на 13-й позиции в рейтинге крупнейших глобальных экспортеров. А расширение географии экспорта — настоящий локомотив для молочной отрасли, считает Груздев. В последние годы поставки холодного лакомства за рубеж стабильно росли на 11% в год и в 2020-м достигли 26 тыс. т на $45 млн. В пятерке ключевых стран-потребителей отечественного мороженого — США, Канада и Китай. Более того, на рынке КНР, несмотря на локдаун, наша страна смогла вернуться в топ-8 крупнейших поставщиков данного продукта в республику.

Третьим важным экспортным прорывом в прошлом году стала сухая сыворотка и пищевые ингредиенты, акцентирует внимание эксперт. Несмотря на пока незначительные в масштабах внутреннего рынка объемы отгрузок в 11 тыс. т, наметились несколько важных трендов. Во-первых, вывоз впервые за многие годы вырос сразу в два раза, что свидетельствует о конкурентоспособности продукта на мировом рынке на фоне благоприятной ценовой конъюнктуры. Во-вторых, ГК «Русагро» поставила первые 50 т сыворотки в Китай — крупнейший и крайне важный для России рынок, который в последние годы обеспечивает основной экспортный рост для Беларуси. В-третьих, начал развиваться экспорт молочных ингредиентов. ГК «Молвест» отправила первые партии сухого пермеата в Узбекистан в 2020 году, а в 2021-м отгрузила 100 т уже в Китай. В ближайших планах «Молвеста» отправлять на экспорт до 20% производимых объемов сухих молочных продуктов.

«Снятие в 2018 году запрета на поставки в КНР продукции как сегмента fresh, так и биржевых категорий открыло для российских переработчиков огромный и динамично развивающийся рынок, — комментирует гендиректор «Союзмолока» Артем Белов. — Именно молочная сыворотка, которой в России становится все больше благодаря проектам по строительству и модернизации сырных заводов, может стать приоритетом для экспорта в Китай, ведь страна сейчас является одним из основных ее потребителей».

Помимо мороженого и сыворотки, в прошлом году начались стабильные поставки цельномолочной продукции, йогуртов и плавленых сыров, в частности от пионеров экспорта — «Комос Групп», ГК «ЭкоНива» и ГК «Галактика». Но для более активного выхода на мировой рынок стоит пересмотреть ассортимент выпускаемой продукции, уверен Белов. «Наши классические сыры — „Российский“, „Пошехонский“, „Костромской“ — нигде больше, кроме стран постсоветского пространства, популярностью не пользуются. Для успешного продвижения на внешних рынках важно сосредоточиться на конкретных продуктах и брендах, а не продвигать огромный ассортимент, как часто делают российские предприятия», — рекомендует эксперт. Отдельным перспективным направлением для выхода на мировой рынок, по его словам, остается также развитие производства сухих молочных продуктов: помимо сухой сыворотки, это еще и сухое молоко.

В 2021 году экспорт «молочки», по прогнозу Белова, вырастет на 15-20% в натуральном выражении. В долгосрочной перспективе Россия может войти в топ-3 крупнейших поставщиков молочной продукции на мировой рынок благодаря своим природным ресурсам, уверен он.

Первые поставки молочной продукции на зарубежный рынок компания «ЭкоНива — Продукты питания» осуществила в июне 2020 года, рассказывает заместитель коммерческого директора «ЭкоНива — АПК Холдинг» Владимир Даниэлян. Тогда в Китай был отправлен первый контейнер ультрапастеризованного молока, а в июне текущего года туда отгружена уже 12-я партия продукции. Только в первом полугодии 2021-го вывоз в Китай в натуральном выражении в пять раз превысил поставки, осуществленные за весь прошлый год.

«Мы внимательно относимся к каждому нашему заказчику и стараемся находить решение для любого запроса, — рассказывает замруководителя. — Что касается особых пожеланий наших иностранных партнеров, то, к примеру, в КНР достаточно высок имидж товаров из России, именно поэтому упаковку ультрапастеризованного молока „ЭкоНива“ мы решили оставить без изменений: прежними остались как дизайн, так и текстовые блоки на русском языке. Таким был запрос принимающей стороны». У китайских потребителей молоко в оригинальной русскоязычной упаковке вызывает больше доверия и является показателем его бескомпромиссно высокого качества, утверждает Даниэлян.

Все молочные продукты, включая питьевое упакованное молоко, йогурты, сыры — это брендированные продукты, напоминает основатель и гендиректор производственного холдинга Unagrande Company Алексей Мартыненко. «К сожалению, российская брендированная продукция мало знакома зарубежному потребителю, впрочем, как и сам бренд „Россия“, — говорит он. — Но это не значит, что не нужно пробовать развивать экспорт: такие продукты, как глазированные сырки, адыгейский сыр, сулугуни, моцарелла для пиццы, имеют неплохой экспортный потенциал». По словам Мартыненко, реализация продукции на международном рынке зависит от ряда факторов: макроэкономической ситуации, цены энергоносителей, рабочей силы, курса и стабильности рубля, инвестиций в переработку сырья. Могут помочь и стимулирующие меры в виде субсидий на перевозки, облегчение получения разрешений от таких организаций как Россельхознадзор и прочее.

Unagrande Company уже отправляет свою продукцию в Беларусь, Казахстан, Армению, Узбекистан. Обсуждаются возможности поставок в Азербайджан, Саудовскую Аравию, Китай. Причем в последнем у компании уже есть потенциальный партнер-дистрибьютор, который поможет реализовывать продукцию по всем каналам продаж республики, сообщает Мартыненко. Также переговоры ведутся с рядом компаний ОАЭ, а через одну даже была осуществлена первая отгрузка. Сейчас на экспорт отправляется примерно 1% производимых Unagrande Company молочных продуктов, за год эту цифру планируется удвоить.

Разобраться с понятиями

Для более динамичного выхода на зарубежные рынки бизнесу по производству безалкогольных напитков необходима помощь Росстандарта в гармонизации норм технического регулирования, обращает внимание Максим Новиков из «Союзнапитков». Организация активно работает над снятием барьеров на поставку минеральных вод в Китай, где сейчас, как и в ряде арабских стран, российская минеральная вода признается токсичным продуктом. А все дело в том, что в их регулировании нет таких понятий, как лечебная и лечебно-столовая вода, и культура потребления другая, поясняет он. «Надеюсь, что по результатам нескольких оставшихся раундов переговоров с КНР при участии Росстандарта и ФНЦ пищевых систем им. Горбатова мы сможем утвердить российский ГОСТ в качестве стандарта для оценки российских вод на их рынке, — говорит эксперт. — Это решение может стать отличным кейсом для трансляции на другие целевые рынки, и следующим этапом станет систематизация направлений экспорта». Производители же уже активизировались и готовы к экспортному рывку. Для них это возможность не только расширить географию сбыта и увеличить производство, но и повысить качество собственной продукции в рамках соответствия еще и большому количеству мировых стандартов.

Сладости и напитки

Активно набирают популярность за рубежом и отечественные кондитерские изделия. В 2020 году Россия отправила на внешние рынки 656 тыс. т продукции кондитерской отрасли стоимостью более $1,3 млрд. В физическом выражении объем отгрузок увеличился на 11%, в стоимостном — на 3,6%, сообщает «Агроэкспорт». Вывоз шоколада в прошлом году вырос на 8,3%, в физическом выражении — до 291 тыс. т. Основным покупателем, по данным ФТС, является Китай. Хорошую прибавку показал сегмент мучных кондитерских изделий, который в денежном объеме увеличился на 6,2% до $428 млн, а в натуральном — на 12% до 276 тыс. т. Основными покупателями являются Казахстан, Беларусь и КНР. А внешние продажи сахаристой продукции в стоимостном выражении увеличились на 2,5% до $173 млн, в физическом — на 18% до 90 тыс. т. Первенство по закупкам также принадлежит Казахстану. Кроме того, стартовали поставки шоколада в Бурунди, Сенегал, Уругвай, Швецию, мучных кондитерских изделий — в Лаос, Сенегал, Люксембург, а сахаристых — в Сенегал и Бурунди.

«Эссен Продакшн АГ» за рубеж отправляет джемы и кондитерские изделия. В Китае позитивную динамику обеспечили поставки кондитерских изделий, которые увеличились с 1,5 тыс. т до 3 тыс. т. Также произошло увеличение отгрузок джемов действующим партнерам. Из-за пандемии поставки в КНР в марте — мае не осуществлялись, но уже в июне возобновились, отмечает Барышев. «Мы настроены на увеличение экспорта товаров с добавленной стоимостью, особенно брендовых, поскольку это более продуктивная позиция, чем поставки небрендовых продуктов или сырья, — делится планами он. — Рентабельность продаж на экспорт схожа с российской, поскольку затраты на логистику и продвижение за рубежом гораздо выше, но мы готовы пойти на снижение доходности в случае крупных, масштабных проектов, например объемных поставок кондитерских изделий для Китая. Сейчас мы прорабатываем такие варианты, но рассматриваем только те, позволяют загрузить сразу несколько линий». В планах у «Эссена» выход на страны Азии, Юго-Восточной Азии и Ближнего Востока.

Экспортная карта еще одного сегмента, имеющего неплохой потенциал для роста — рынка безалкогольных напитков, упакованной воды и соковой продукции — в 2020 году была неоднородной, отмечает президент Союза производителей соков, воды и напитков («Союзнапитки») Максим Новиков. По большинству категорий наблюдался спад, вместе с этим по некоторым отмечалось увеличение поставок. В ситуации колебания курса валют и изменения логистических схем российская индустрия смогла активизировать отгрузки безалкогольных напитков в страны-члены ЕАЭС и удовлетворить спрос на местных рынках. «Возможно, этот рост был вызван региональной конъюнктурой в период экономического кризиса и пандемии, — предполагает эксперт. — В то же время мировой рынок упакованной воды в связи с коронавирусом сократился, поэтому снижение по отдельным категориям было в рамках общего тренда».

В целом российский вывоз данного сектора в прошлом году увеличился на 12% до $246 млн. В структуре продаж основной объем пришелся на безалкогольные напитки, их отгрузки выросли на 28% и составили $147 млн. Экспорт природной, минеральной и газированной воды снизился на 4,1% до $27 млн, а отгрузки прочих безалкогольных напитков уменьшились на 6,7% до $64 млн.

Емкость сегмента рынка, который курируют «Союзнапитки», составляет 750-800 млрд руб. Перспективное направление в части увеличения этих объемов — как раз дальнейшее развитие экспорта продукции, который в ближайшем будущем может принести отрасли еще порядка 100 млрд руб. в год, прогнозирует Новиков. «Я думаю, что вслед за улучшением эпидемиологической ситуации и восстановлением мировой экономики ситуация с экспортом воды и соковой продукции также будет улучшаться, — верит он. — Целевые рынки — арабские страны и страны Азии».

За пределами СНГ Россия не ассоциируется у потребителя как винодельческая держава

Владимир Масловский, генеральный директор «Абрау-Дюрсо»

На экспортном направлении наша группа компаний работает с 2014 года, за это время нам удалось увеличить вывоз более чем в 12 раз. Совокупный объем дистрибуции на иностранные рынки за 2019-2020 годы составил более двух миллионов бутылок. За рубеж мы поставляем премиальные тихие вина и весь ассортимент игристых вин — Victor Dravigny, Brut d’Or и Abrau Durso Cuvee Alexander II (которое в России продается под торговой маркой «Империал»). Сейчас наша продукция представлена в 24 странах мира, среди которых Германия, Великобритания, Чехия, Венгрия, Греция, Финляндия, Индия, Япония, Прибалтика, СНГ и другие. К числу этих рынков в 2020 году присоединился Вьетнам. А в июне этого года мы возобновили экспортные поставки на рынок США и стали единственной российской компанией, чьи вина в настоящее время можно там приобрести.

Главная трудность при развитии экспорта, на мой взгляд, заключается в том, что Россия за пределами СНГ пока не ассоциируется у потребителя как винодельческая держава. Мы больше известны в категории крепкого алкоголя.

Что касается стоимости продукции на внешних рынках, конечно, она отличается от внутренних цен, и зависит от многих факторов, например, курсовой разницы, затрат на логистику и много другого. К примеру, в Европе бутылка «Русского игристого» стоит порядка €8-11 на полке, а игристое из премиальной коллекции Victor Dravigny — от €15.

На ближайшие несколько лет в наши стратегические планы входит укрепление наших позиций на рынке travel retail за счет расширения присутствия в магазинах Duty Free стран Европы, Ближнего Востока и Азии. Несмотря на то, что в период пандемии этот канал сильно пострадал, для нас он остается по-прежнему актуальным.