Журнал «Агроинвестор»

В текущем сельхозгоду объемы поставок зерна за рубеж могут превысить 42 млн т, что почти на 10 млн т меньше, чем в 2020/21-м. Тем не менее, первая половина зернового сезона 2021/22 показала, что несмотря на действующие ограничения экспорта и сократившийся сбор Россия сохраняет на мировом рынке неплохие позиции. О том, как отрасль работала в июле-ноябре, расскажет автор этой статьи

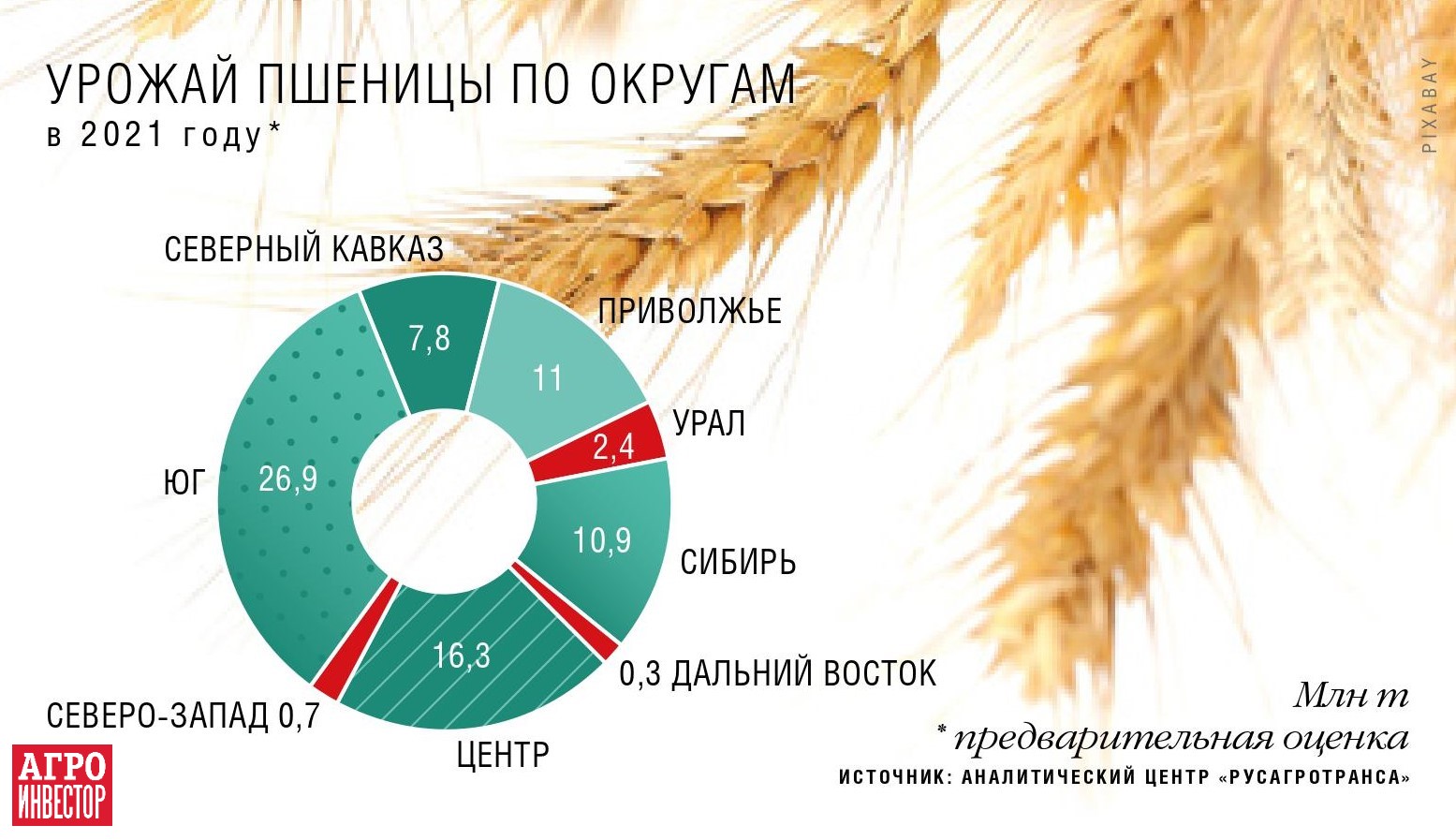

В середине декабря 2021 года уборка пшеницы была практически завершена во всех регионах России. По предварительной оценке аналитического центра «Русагротранса», объем общего валового сбора зерна в весе после доработки составит 121,7 млн т. Впрочем, финальные цифры Росстата могут быть выше за счет рефакции и уточнения объемов по регионам. По пшенице результат может стать третьим после показателей 2017-го и 2020 годов — 76,2 млн т. Урожай кукурузы ожидается тоже достаточно весомым — на уровне 2016-го — 15,3 млн т, а вот по ячменю отмечается снижение до 18 млн т с прошлогодних 20,9 млн т.

Такой достаточно неплохой валовой сбор пшеницы был получен преимущественно благодаря Югу и Сибири. Первый (ЮФО плюс СКФО) поставил новый рекорд производства — 34,7 млн т, превзойдя показатель 2017-го, когда было намолочено 34,3 млн т. В Сибири было собрано 10,9 млн т, и это максимум за последние 12 лет. В Уральском федеральном округе урожай пшеницы составит порядка 2,4 млн т — это минимум с 2012 года (2,1 млн т) на фоне весенне-летней засухи. В Приволжье производство главной зерновой культуры оценивается в 11 млн т — минимум с 2015 года, а в Центре страны — 16,3 млн т, что близко к среднегодовому уровню.

Урожай зерна в России в 2022 году может увеличиться до 126,7 млн т, в том числе 80,5 млн т пшеницы, 19,3 млн т ячменя, 14,2 млн т кукурузы, 12,7 млн т прочих агрокультур. Такая оценка основывается на данных по озимому севу: его площадь сократится по сравнению с предыдущим показателем более чем на 1 млн га, до примерно 18,8 млн га.

Причина уменьшения посевов — существенный недосев из-за нехватки почвенной влаги и неблагоприятной погоды в Поволжье (минус 0,7 млн га) и частично в ЦФО (минус 0,3 млн га), где посевным работам мешали дожди. Небольшое снижение из-за погодных факторов отмечено в Сибири и на Урале. При этом на Юге площади озимых возрастут. По данным Росгидромета, состояние посевов в центральных и южных регионах страны на начало декабря было одним из лучших за последние годы — всего 3 % площадей (около 0,5 млн га) выглядели плохо. Это очень низкий показатель плохих посевов, последний раз он был таким в 2017-м. И это очень большой задел для будущего урожая. В сезоне 2020/21 средний показатель плохих озимых составлял около 20 %, а во многих регионах Юга и Центра не взошло до 45 % озимых. И хотя часть из них восстановилась, часть была пересеяна, валовый сбор снизился несмотря на то, что площади под озимыми были рекордными.

Что касается ярового сева под урожай 2022 года, то, по оценкам аналитического центра «Русагротранса», его площадь однозначно уменьшится по сравнению с завершившимся годом, ведь такого масштабного пересева, как в прошлом году, не будет, и показатель останется на уровне среднемноголетнего. Аграрии не станут целенаправленно сокращать площади под яровыми зерновыми из-за экспортных пошлин, как опасаются многие эксперты, так как цены на зерно, даже с учетом пошлин, остаются высокими, а значит, сельхозпроизводители не потеряют интереса к этим агрокультурам.

При этом важно сохранить вложения в землю на уровне не ниже прошлого сезона — прежде всего, это касается внесения удобрений. Именно рекордный прирост их использования под урожай 2021 года позволил не допустить падения валового сбора пшеницы до критических значений и существенно улучшил качественные характеристики зерна по белку.

Конкуренция высокая

Основные конкуренты России по поставкам пшеницы на мировой рынок: Евросоюз, Украина, Канада, США и Аргентина. Совокупно в этом сезоне их потенциал поставок мягкой пшеницы на мировые рынки составляет порядка 130 млн т, что на 12 млн т выше, чем в предыдущем сельхозгоду. При этом ЕС и Украина экспортируют зерно достаточно активно и составляют существенную конкуренцию России.

Австралия, которая начала экспортировать свой урожай недавно, вывозит пшеницу очень высокими темпами и с октября (с этого месяца в стране стартует зерновой сезон) уже отгрузила на мировые рынки 2,7 млн т, тогда как в прошлом сезоне за этот период она вывезла всего 0,9 млн т. Причина роста поставок — рекордный урожай в 34-36 млн т по сравнению с показателем 2020 года в 33 млн т. Рекордный урожай пшеницы ожидается в текущем сезоне и в Аргентине — порядка 21-22 млн т против 17 млн т в предыдущем. Это очень существенная конкуренция, однако в Канаде и США наблюдается снижение валового сбора.

На фоне сокращения урожая и действия экспортных пошлин вывоз пшеницы из России меньше, чем в прошлом сезоне. С учетом стран ЕАЭС объем отгрузок оценивается примерно в 33 млн т пшеницы — на 6 млн т меньше, чем в 2020/21 сельхозгоду. Соответственно, по всем ключевым мировым поставщикам пшеницы прибавка экспортного потенциала составит 5,5 млн т — 163,1 млн т против 157,6 млн т годом ранее.

Россия в этом сезоне не сдаст лидерских позиций на мировом рынке пшеницы. Результат по экспорту в текущем сезоне несмотря на сокращение все-таки будет неплохим. ЕС, наш основной конкурент по вывозу мягкой пшеницы, вряд ли экспортирует объем в 33 млн т, который сможет поставить на внешние рынки Россия. А значит, первое место в своей нише — экспорте мягкой пшеницы — наша страна в текущем сезоне удержит.

Вывоз в разрезе стран и агрокультур

В июле-ноябре 2021 года, по расчетам «Русагротранса», вывоз зерна и зернобобовых из России с учетом стран ЕАЭС составил 23 млн т, что на 4,5 млн т меньше, чем за аналогичный период 2020-го. Потенциал экспорта в текущем сезоне — 42,5 млн т против 51,45 млн т в прошлом. За первую половину 2020/21 сельхозгода существенно выросли отгрузки зерна в ЕАЭС, они могут достигнуть рекордных 3,8-4 млн т по итогам сезона, что вполне логично, ведь на эти страны не распространяется действие экспортных пошлин.

Основные импортеры российской пшеницы — страны Ближнего Востока и Северной Африки (регион MENA), некоторые азиатские страны. И рост спроса на агрокультуру со стороны этих покупателей в текущем сельхозгоду вырастет, в первую очередь, из-за пострадавших от засухи Ирана, Турции, Алжира. По оценкам аналитического центра «Русагротранса», импорт пшеницы в регион MENA в сезоне 2021/22 относительно 2020/21-го увеличится на 9,4 млн т до 78,8 млн т.

За первые пять месяцев сезона вывоз пшеницы (с ЕАЭС) составил около 18,5 млн т (минус 17 % по отношению к аналогичному периоду предыдущего сельхозгода) при потенциале в 33 млн т (2020/21-м — 39,2 млн т). Без стран ЕЭАС за пределы России было отправлено 17 млн т пшеницы, что на 21 % меньше, чем за июль-ноябрь 2020-го (21,5 млн т).

Прирост экспорта пшеницы в Иран и Саудовскую Аравию (суммарно — на 3,7 млн т) компенсирован сокращением вывоза в большинство других стран-импортеров, наиболее крупный из которых — Египет (минус 2,04 млн т). Снизили импорт российской пшеницы Турция, Нигерия, Бангладеш, Судан, Пакистан, Азербайджан и другие (в целом — на 2,52 млн т). Некоторые страны пока (по состоянию на середину декабря) не начали закупку российской пшеницы в текущем сезоне — Филиппины, Шри-Ланка, Оман, Таиланд, Пакистан.

Причиной все-таки достаточно высокого спроса на российскую пшеницу являются хорошее качество пшеницы (белок, натура) и неплохой объем производства в особенности на Юге России. С учетом дальнейших продаж прогнозируется увеличение экспорта в Алжир — с 88 тыс. т по итогам первых пяти месяцев до 268 тыс. т за весь сезон 2021/22 (за 12 месяцев 2020/21-го — 76 тыс. т). Ожидается рост поставок в Сирию, которая, как и годом ранее, в первой половине сезона не очень активна: за июль-ноябрь страна закупила в России 69 тыс. т против 24 тыс. т за такой же период в 2020-м, а за весь 2020/21 сельхозгод она импортировала 1,07 млн т. Кроме того, во второй половине сезона появятся отгрузки пшеницы в Пакистан, в прошлом сельхозгоду страна импортировала 1,5 млн т российской продукции.

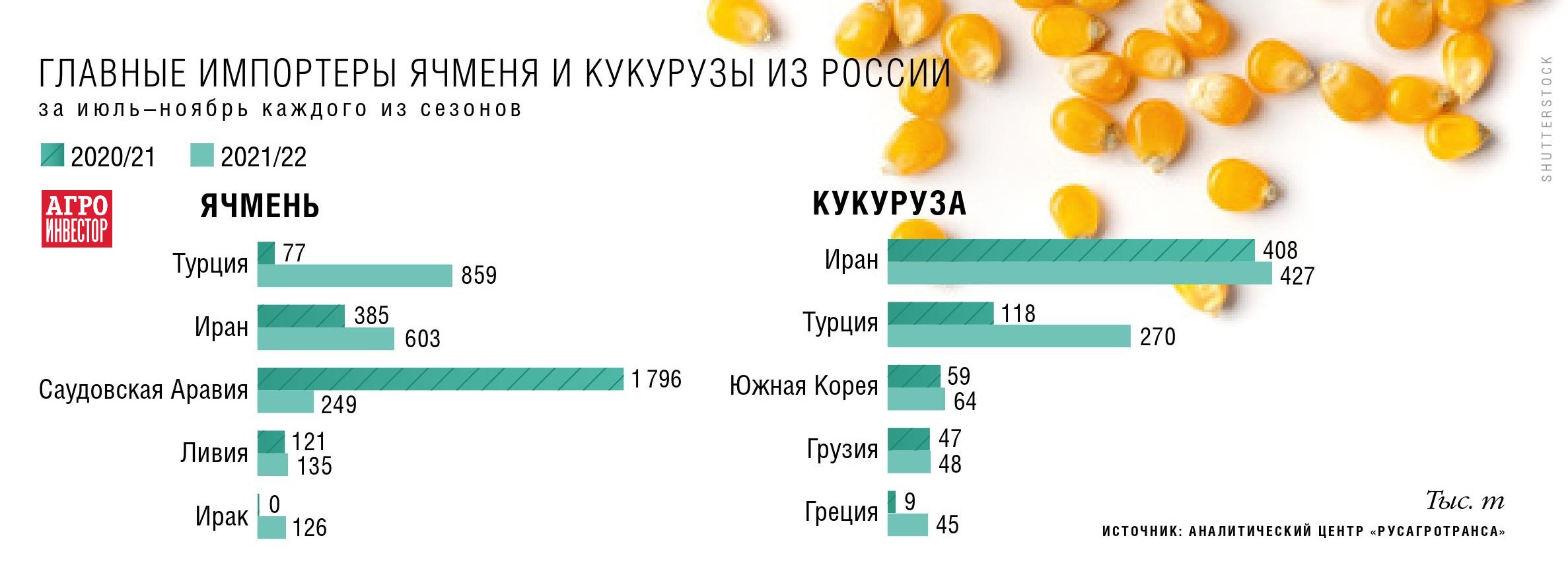

Вывоз ячменя за первые пять месяцев сезона 2021/22 составил 2,3 млн т (минус 33,1 % к аналогичному показателю годом ранее). Потенциал экспорта этой агрокультуры «Русагротранс» оценивает в 4,2 млн т (в 2020/21-м — 6,5 млн. т).

В прошлом сельхозгоду Россия не поставляла ячмень в Ирак и Катар. В текущем сезоне эти страны входят в топ основных покупателей. Иордания, напротив, являлась одним из крупнейших импортеров российского ячменя в сезоне 2020/21, осуществила последнюю закупку в мае завершившегося года. Турция — традиционный покупатель российского ячменя — за июль-ноябрь завезла уже 859 тыс. т, что в 11 раз больше, чем за первые пять месяцев предыдущего сельхозгода. Это позволяет стране занимать первую строку в рейтинге крупнейших импортеров данной агрокультуры из России. Иран увеличил закупки ячменя на 57 % до 603 тыс. т, он на втором месте. Замыкает топ-3 Саудовская Аравия, которая на протяжении многих лет являлась безусловным лидером закупок этой зерновой культуры. За июль-ноябрь страна закупила в нашей стране лишь 249 тыс. т (в семь раз меньше, чем годом ранее). Растет конкуренция со стороны Австралии.

В последние два года наращивает импорт российского ячменя Ливия: по итогам пяти месяцев она уже ввезла 135 тыс. т (плюс 12 % к показателю предыдущего года). В июле 2021-го начал закупку ячменя Ирак, туда отгружено 126 тыс. т (предыдущие продажи из России были в марте 2019 года). В Тунис отправлено 78 тыс. т, что на 50 % меньше, чем годом ранее.

Вывоз кукурузы за весь сезон 2021/22 может достигнуть 3,3 млн т (в 2020/21-м — 3,95 млн т). По итогам июля-ноября за рубеж поставлено менее 1 млн т, что, впрочем, на 18 % больше, чем за пять месяцев в 2020/21-м.

Крупнейшими импортерами российской кукурузы на протяжении нескольких лет являются Иран и Турция — 427 тыс. и 270 тыс. т за июль-ноябрь 2021/22-го соответственно. Постепенно восстанавливает уровень закупок российской кукурузы Южная Корея, республика уже ввезла 64 тыс. т (плюс 9 %). На уровне прошлого сезона осуществила импорт Грузия (48 тыс. т) — это постоянный покупатель со стабильными объемами порядка 100 тыс. т за сезон. В топ-10 стран-импортеров кукурузы с объемом в 45 тыс. т (больше, чем годом ранее, в пять раз) вошла Греция. А вот Китай снизил ввоз в 2,8 раза до 25 тыс. т.

Экспорт меньше, но качество зерна лучше

Юлия Королева, директор Центра оценки качества зерна

В последние годы Россия стабильно улучшала качество пшеницы, и в сезоне 2021/22 оно на рекордно высоком уровне. К концу ноября специалисты нашего центра обследовали 58 млн т основных зерновых в 51 регионе, в том числе 42,5 млн т пшеницы. Проводимые проверки показали, что доля пшеницы третьего класса в текущем сельхозгоду составила почти 47%, четвертого — 40,6%. При этом доля фуражной пшеницы оказалась минимальной — менее 13%, тогда как традиционно доля пятого класса не опускалась ниже 20% от сбора. Также в 2021 году снова была получена пшеница первого класса — около 7 тыс. т в Воронежской области и в Алтайском крае. Пшеницы второго класса выявлено 17 тыс. т — в Ставропольском крае, в нескольких регионах Центра и на Алтае.

Таким образом, из собранных 78 млн т пшеницы около 68 млн т — продовольственной кондиции, что стало рекордным показателем. В целом, доля продовольственной пшеницы составила около 87% против 73% в прошлом году. При этом около 80% урожая агрокультуры — с содержанием белка более 12,5%, примерно половина сбора — с белком 13,5% и выше. Также рекордным стал сбор пшеницы первого-третьего классов — 36,4 млн т, или 46,7% в пересчете на общий урожай. В прошлом году было 28,2 млн т (33%).

Кроме того, мы зафиксировали снижение доли зерна, поврежденного клопом-черепашкой, до 0,72% против 1% годом ранее. С точки зрения экспорта, краснодарская пшеница со значением 0,37% повреждений идеально подходит под требования Саудовской Аравии и Алжира — не более 0,5%.

По данным центра, в этом сезоне Россия экспортировала 22,1 млн т зерна — на 18% меньше, чем за аналогичный период прошлого сельхозгода. В том числе на Ближний Восток отгружено 7,9 млн т — на 22% меньше, чем год назад, в Южную Азию — 5 млн т (плюс 39%), в Северную Африку — 3,5 млн т (минус 42%), в Центральную Азию — 1,3 млн т (плюс 62%), в Западную Африку — 1,1 млн т (минус 23%). К началу декабря экспортный потенциал этого сезона по пшенице был реализован на 51%.

Ценовая ситуация

На фоне роста спроса в странах Ближнего Востока, регионе MENA и со стороны некоторых рынков Юго-Восточной Азии, а также снижения урожая в Северном полушарии мировые цены на пшеницу повышаются и приближаются к максимумам сезона 2012/13. На FOB Новороссийск в текущем сельхозгоду цены достигали $340/т, к декабрю они немного снизились — до $335/т. Соотношение stock-to-use пшеницы на мировом рынке, по данным USDA, упало до уровня сезона 2015/16 (35 %) и, вероятно, продолжит снижаться по мере дооценки потенциала импорта, в частности, для Ирана (ноябрьская оценка — 5,5 млн т — плюс 1 млн т к отчету за октябрь, при возможном ввозе до 8 млн т), Алжира (7,5 млн т — плюс 0,5 млн т) и ряда других стран.

Внутренние цены на пшеницу тоже росли, начиная с сентября, и достигли к концу осени 18 тыс. руб./т. Это уровень, близкий к пику прошлого года, когда максимум достигал 18,5 тыс. руб./т. К середине декабря цены на пшеницу в портах под давлением мировых снизились до 17,5-17,6 тыс. руб./т без НДС (СРТ глубокая вода). Но спрос мукомолов и животноводов продолжал поддерживать ценовые уровни в Центральном, Приволжском федеральном округах и в Сибири (вывоз в Среднюю Азию) выше экспортного паритета.

Несмотря на то, что российский рынок находился под давлением пошлин, цены на пшеницу были до последнего времени достаточно конкурентны. Но к концу года в ряде стран-конкурентов произошла заметная просадка по причине ожиданий рекордного урожая в странах Южного полушария — ниже уровней предложения со стороны России: в Украине — до $333/т, во Франции — до $319/т. Цены на аргентинскую пшеницу также были существенно меньше — $309/т, на австралийскую — $317/т, и несмотря на то, что они находятся дальше от основных рынков сбыт, конкуренция с их стороны тоже значительно выросла.

Логистика экспорта

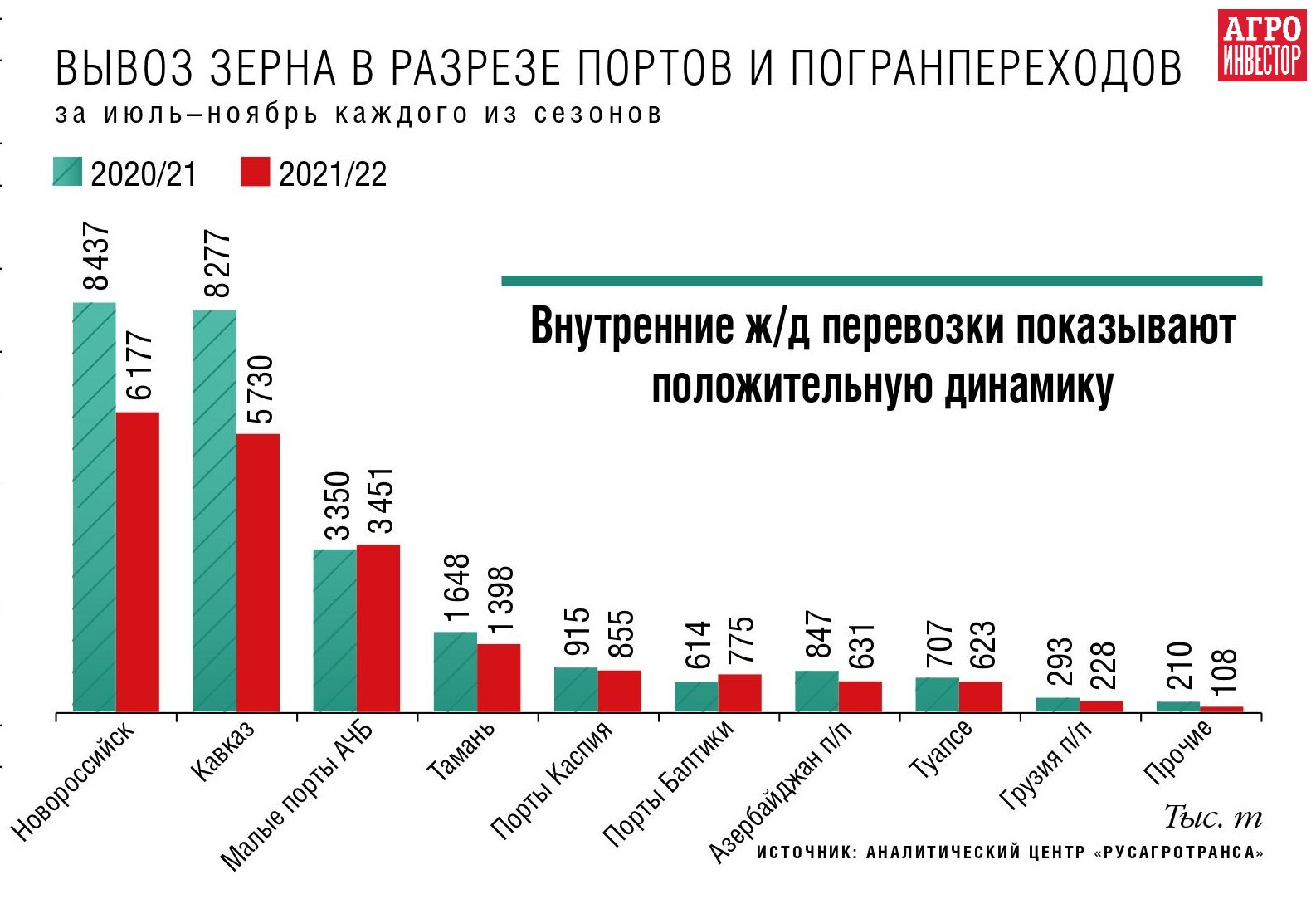

В июле-ноябре 2021 года по значительному количеству направлений экспорта фиксировалось снижение вывоза зерна по сравнению с рекордными отгрузками в прошлом сезоне. Малые порты Азово-Черноморского бассейна и порты Каспия по объему отгрузки за первые пять месяцев сезона схожи с показателями за аналогичный период годом ранее — 3,45 млн т (плюс 3 % к показателю 2020/21-го) и 855 тыс. т (минус 7 %) соответственно. Порты Кавказ и Тамань демонстрируют снижение и объемы на уровне 2019 года — 5,7 млн т (минус 31 % к показателю 2020/21-го) и 1,4 млн т (минус 15 %). По Новороссийску тоже наблюдается уровень схожий с 2019-м — 6,2 млн т. Рост объемов экспорта зерна фиксируется по портам Балтики — на 26 % до 775 тыс. т. Стоит отметить, что доля Новороссийска в общем вывозе зерна снижается за счет роста долей портов Балтики и Казахстана.

Что касается отгрузок зерна на экспорт по железной дороге, то на фоне снижения валового сбора Центральный федеральный округ за июль-ноябрь текущего сезона значительно сократил поставки зерна на экспорт — с 4,1 млн т за аналогичный период прошлого года до 1,7 млн т (минус 57,8 %). Аналогичная картина и в регионах Приволжья — 729 тыс. т за пять месяцев 2021/22-го против 2,7 млн т годом ранее (минус 73,1 %). Отгрузки из Сибири увеличились до 621 тыс. т с 507 тыс. т (плюс 22,6 %). Перевозки с южных регионов (ЮФО+СКФО) выросли до 2,9 млн т (плюс 22,5 %).

Внутренние железнодорожные перевозки зерна показывают положительную динамику. По оценке аналитического центра «Русагротранса», в июле-ноябре 2021 года общий объем отгрузок составил 2,8 млн т, что выше показателя за аналогичный период 2020/21 сельхозгода на 200 тыс. т (2,6 млн т), а также больше результатов предыдущих сезонов. И, хотя в июле-сентябре отмечался некоторый спад, с октября фиксировался всплеск перевозок до максимальных уровней с начала 2010-х годов, в первую очередь, из Сибири в направлении пострадавших от засухи регионов Урала, а также в направлении предприятий Северо-Запада — не только из Сибири, но и центральных регионов страны.

Автор — руководитель аналитического центра «Русагротранса». Стаья написана специально для «Агроинвестора».