Журнал «Агроинвестор»

В 2022 году Россия отчиталась об очередном рекордном урожае масличных культур. В условиях высокого спроса на растительные масла на глобальном рынке и действующих пошлин на экспорт масличных наша страна может стать ведущим поставщиком подсолнечного масла, потеснив с первого места Украину. Пока темпы вывоза идут почти по рекордному графику, но сдерживание продаж сырья со стороны аграриев может повлиять на итоговые показатели реализации готовой продукции за рубеж к концу 2022/23 сельхозгода

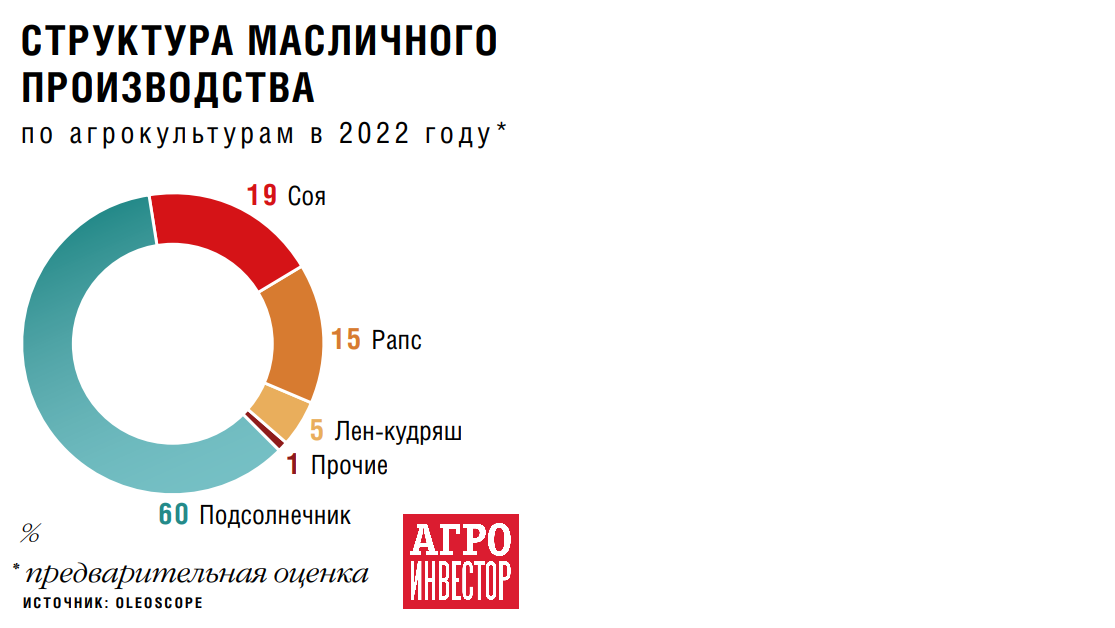

По данным Росстата, в 2022 году производство трех основных масличных культур составило 24,8 млн т против почти 23,3 млн т годом ранее. Валовой сбор соевых бобов, в частности, увеличился на 1 млн т, до 5,8 млн т (в 2021-м — 4,8 млн т), урожай рапса вырос более чем в 1,6 раза, до 4,5 млн т (годом ранее — 2,8 млн т). А вот объем производства подсолнечника в прошлом году был меньше, чем в 2021-м — 14,5 млн т против 15,7 млн т соответственно. Помимо этого, свой весомый вклад в общий урожай внес масличный лен — его было намолочено порядка 1,5 млн т.

Уборка ушла в зиму

Таким образом, российские аграрии в очередной раз обновили рекорд производства. Впрочем, и этот результат пока не окончательный, и сейчас есть все предпосылки для его корректировки в сторону повышения, поскольку осенью российским сельхозпроизводителям серьезно мешала погода, из-за чего темпы уборки замедлились до рекордно низких уровней 2017 года. Значительнее всего нетипично дождливая осень повлияла на подсолнечник, посевные площади которого не были обработаны в полном объеме. Поэтому ожидается, что урожай главной масличной культуры к весне вырастет до 15,5-16 млн т. Итоговые показатели по соевым бобам и льну-кудряшу также будут скорректированы, и их сборы могут достигнуть 6 млн т и 1,7 млн т соответственно. По рапсу существенных изменений не ожидается.

По информации специалистов OleoScope, зимой в Центральной России аграрии активно проводили уборку в Воронежской, Тамбовской, Курской, Белгородской и Липецкой областях. В Поволжье урожай в это время собирали Саратовская, Самарская, Оренбургская области, Чувашская Республика, а на Урале — Челябинская область. Более благополучно относительно других регионов полевые работы прошли на Юге и на Дальнем Востоке.

При этом в отдельных субъектах страны уборочная кампания продолжалась вплоть до конца января. Некоторые сельхозпроизводители и вовсе решили оставить урожай в полях до весны, но это может привести к снижению качества маслосемян и сокращению итогового урожая в хозяйствах как минимум на 15%.

По предварительным данным агентства OleoScope, больше всего подсолнечника в 2022 году было собрано в Саратовской области — свыше 2,2 млн т. Для региона это новый рекордный показатель: последний раз намолотить 2 млн т удавалось только в 2019-м. Даже в таких сложных погодных условиях урожайность главной масличной высокая — 14,7 ц/га (+3 ц/га к уровню прошлого года).

Примечательно, что поволжские аграрии вернули себе «пальму первенства» на отечественном рынке подсолнечника, ведь в 2021 году впервые за последние много лет абсолютными лидерами в его производстве стали ростовские хозяйства. Однако в 2022-м Ростовская область вновь оказалась на второй позиции.

По сое традиционно доминирует Амурская область — здесь намолочено более 1,6 млн т бобов, что также является очередным рекордом для региона. Стратегическая задача в Приамурье — довести объемы производства этой агрокультуры до 2 млн т к 2025 году.

Больше всего рапса в России четвертый год подряд собирают в Красноярском крае. В этот раз сибирские сельхозпроизводители побили свой же рекорд, за год нарастив показатели более чем на 60% — с 308 тыс. до 509 тыс. т.

Ценовое ралли

Сезон 2022/23 на масложировом рынке, который стартовал в сентябре, начался с того, что стоимость маслосемян была на самом низком уровне с января 2022-го. Так, согласно данным OleoScope, в сентябре в российских регионах цены на подсолнечник составляли 25-27 тыс. руб./т против примерно 40 тыс. руб./т в начале календарного года. Соя реализовывалась по 30-35 тыс. руб./ т против 45-55 тыс. руб./т в январе в зависимости от региона. Рапс в начале сезона проходил по 22-25 тыс. руб./т против 35-40 тыс. руб./т в начале 2022-го.

Причиной для такой значительной коррекции стало сразу несколько факторов. Во-первых, снижение мировых цен на растительные масла после достижения весенних пиков. Во-вторых, укрепление позиций рубля к доллару. В-третьих, рост размера экспортной пошлины на подсолнечное масло в конце сезона 2021/22 (сначала в долларах, а затем в рублях). В-четвертых, сдерживание продаж сырья со стороны сельхозпроизводителей, которое наблюдается на рынке с середины 2021 года.

Последний пункт фактически стал ключевым, повлекшим за собой резкое удешевление масличных внутри страны. Еще в начале 2021/22 сельхозгода российские аграрии решили реализовывать переработчикам лишь небольшие объемы маслосемян, создав тем самым на рынке искусственный дефицит. Перерабатывающие заводы обеспечивались сырьем фактически «с колес». Тогда Масложировой союз России предупреждал, что существующие мощности, даже работая на полную, не смогут переработать весь объем оставшихся масличных и рынок «продавца» превратится в рынок «покупателя». При этом впервые за многие годы у переработчиков значительно снизится внутренняя конкуренция за сырье, а перегрузка предприятий повлечет за собой резкое падение стоимости масличных, прогнозировало объединение.

В середине сезона 2021/22 на конъюнктуру повлиял и конфликт в Черноморском регионе, который стал драйвером для роста мировых цен на растительные масла. Зеркально это отразилось на стоимости маслосемян и готовой продукции на российском рынке. Как следствие, весной 2022 года масличные вернулись к своим прежним ценовым уровням, однако аграрии, серьезно сдерживая продажи, оставили большую часть сырья на вторую половину сезона. В результате предложение превысило спрос, и стоимость масличных резко обвалилась.

Получается, что идея сохранить сырье до лучших времен привела сельхозпроизводителей к обратному результату. Их тактика позволила лишь заполнить имеющиеся резервуары и достичь профицита на внутреннем рынке. Чтобы такого не происходило, в мировой практике существует система «80/20», когда 70-80% объема масличных реализуется по безрисковому сценарию — равномерно по ходу сезона, а 20-30% остаются на поиск лучшей рыночной цены и связанные с этим риски. Нередко работают и вовсе без рисковой части. В России же пока происходит наоборот — 80% риска и 20% системного подхода. Отсюда и вероятность повторения негативных ценовых сценариев уже в сезоне 2022/23.

Пока все идет по аналогии с 2021/22-м: в сентябре 2022-го стоимость основных масличных в России была на минимуме, но в дальнейшем фиксировалась повышательная динамика в силу ряда факторов — это все то же сдерживание продаж сырья, ослабление рубля, а также поздняя уборка урожая прошедшей осенью.

Однако не стоит забывать, что к началу нового сезона в России образовались рекордные переходящие остатки подсолнечника — чуть менее 800 тыс. т. Сейчас за счет высокого урожая и огромных запасов семечки на рынке достаточно много, но темпы реализации до сих пор не очень высокие, поскольку аграрии по-прежнему придерживаются тактики поиска лучших цен. По мнению ряда отраслевых специалистов, это вновь приведет к обвалу стоимости сырья в последней трети сезона и обновлению рекорда по переходящим остаткам. К августу 2023-го запасы подсолнечника могут достичь 1,7 млн т, что окажет на рынок еще более сильное давление, чем годом ранее. По сое, рапсу и масличному льну этот показатель суммарно может превысить отметку в 2 млн т.

В январе этого года стоимость не только подсолнечника, но и сои и рапса была на максимальных значениях с начала сентября. Так, стоимость семечки в первый месяц года в разных регионах страны находилась в диапазоне 29-33 тыс. руб./т против 26-27 тыс. руб./т в сентябре, сои — 36-38 тыс. руб./т против 30-34 тыс. руб./т, рапса — 28-33 тыс. руб./т против 22-25 тыс. руб./т соответственно.

География разнообразна

В Центральном Черноземье больше всего МЭЗов расположено в Воронежской, Белгородской, Липецкой и Тамбовской областях. В Поволжье крупные объекты сосредоточены в Татарстане, Башкирии, Оренбургской, Самарской и Саратовской областях. На Юге — в Краснодарском, Ставропольском краях и Ростовской области. При этом на территории Центрального, Приволжского, а также Южного федеральных округов перерабатывается до 80% всех масличных культур.

Это создавало оптимальный «ценовой коридор» для сбыта сырья на переработку в масло и шрот. Скорее всего, эти агрокультуры уже не будут дорожать так активно, как ранее. Разброс в ценах сейчас в целом достигает достаточно больших значений в зависимости от региона. Окончательная стоимость формируется исходя из качества маслосемян, которые реализуют на переработку. Так, например, в центре страны до 50% подсолнечника, поступавшего на маслозаводы в начале текущего календарного года, не проходило по показателям влажности и кислотному числу масла.

В целом существенных предпосылок для роста цен на масличные на внутреннем рынке становится все меньше. Так, конкуренция за сырье у маслоэкстракционных предприятий уменьшается, отраслевые аналитики не дают прогнозов относительно увеличения мировых цен на масла, возможный рост экспортных пошлин на подсолнечное масло и шрот может также оказать дополнительное давление на отрасль, которая сейчас и без того перенасыщена сырьем. Весной переработчики ожидают старта массовой распродажи масличных, которая может несколько охладить рынок и развернуть ценовой вектор, который пока ведет лишь к очередному обвалу стоимости.

Для эффективной работы отрасли сырье должно поступать равномерно в течение всего сезона

Виктор Пашков, Директор по закупкам сырья ГК «Благо»

За четыре месяца сезона 2022/23 наша компания произвела в совокупности 151 тыс. т растительных масел, для сравнения: в прошлом сельхозгоду за этот период объем переработки составил 120 тыс. т. Нарастить объемы удалось как за счет запуска Бийского и Ростовского маслоэкстракционных заводов (с недавнего времени арендуем эти мощности), так и за счет увеличения производства на остальных площадках.

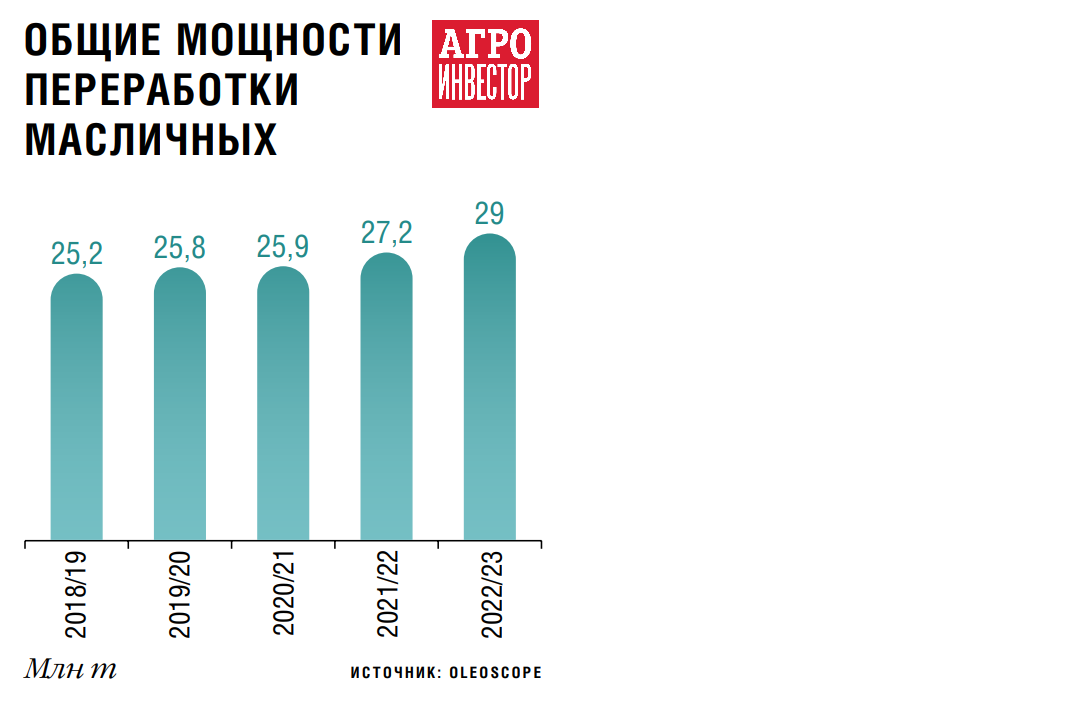

Хочу отметить, что завершение сезона 2021/22 ознаменовалось уникальной ситуацией: в России образовались рекордные переходящие остатки подсолнечника — 787 тыс. т. Даже профицитные мощности по переработке не смогли бы справиться с таким объемом до поступления сырья нового урожая. Предварительные итоги первого полугодия текущего сельхозгода показывают, что тенденция по сдерживанию продаж масличного сырья сохранилась. Мы считаем, что повторение сценария может привести к обвалу цен на сырье в последней трети сезона и появлению еще больших запасов. Так, по разным оценкам, к августу 2023-го переходящие остатки подсолнечника могут достичь 1,7 млн т. Сейчас российские мощности по переработке могут освоить почти 21 млн т подсолнечника (29 млн т масличных всего) за год. Но для их эффективной работы сырье должно поступать равномерно в течение всего сезона.

Такая ситуация отражается на ценах и рентабельностях отрасли. Участники рынка больше не могут, как раньше, рассчитывать стоимость сырья, опираясь на показатели прошлых лет. Для расчета рентабельности нужно помнить о нескольких факторах, которые учитываются в цене масла и влияют на стоимость подсолнечника, — это цена на масло на мировом рынке, курс национальной валюты, а также плавающая пошлина на экспорт масла и шрота. В этом сезоне можем говорить о диапазоне цен от 28 тыс. руб./т в Поволжье до 29-30 тыс. руб./т в среднем по центральной России В Центре, как и на Юге, влияние на цену может оказывать переток сырья из новых регионов, его объем может достичь 3 млн т.

Переработчики дождались момента

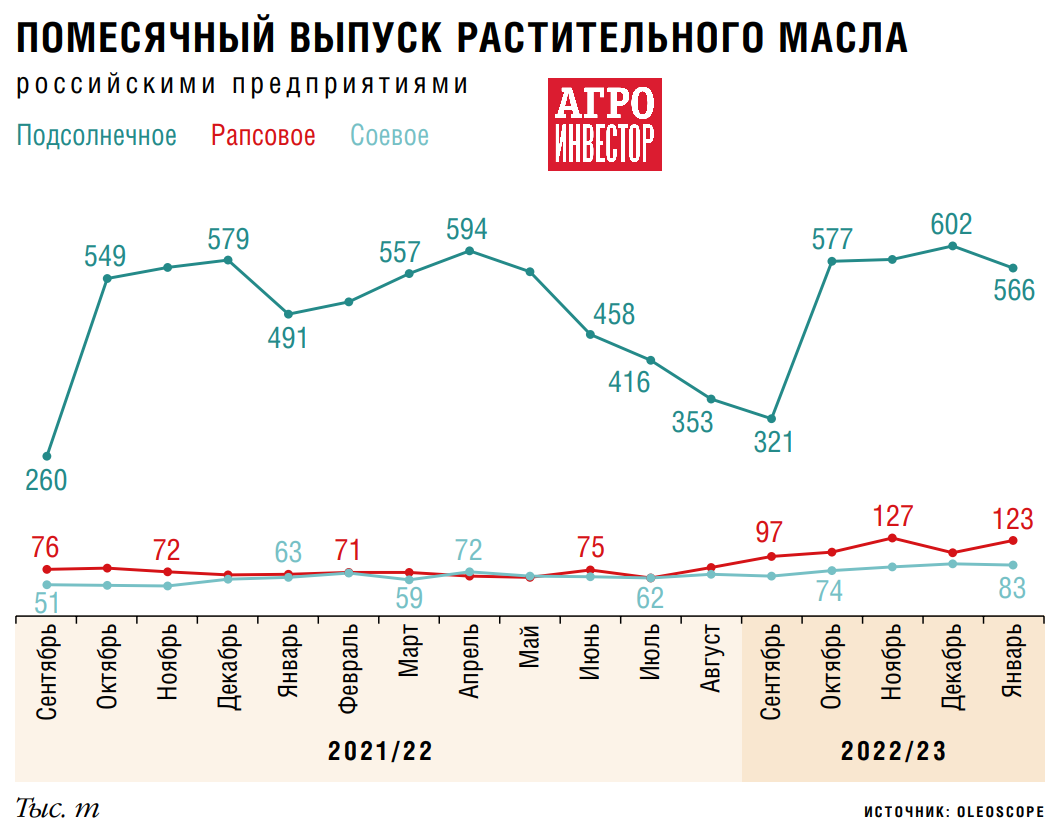

Выжидательная позиция аграриев привела к тому, что отечественные маслозаводы в сезоне 2021/22 оказались недозагружены, и МЭЗы не смогли реализовать весь производственный и экспортный потенциал по масложировой продукции. Однако в этом сельхозгоду высокие переходящие запасы прошлогоднего урожая оказались как нельзя кстати: это позволило отрасли полноценно запуститься в изначально планируемый период (в сентябре). Кроме того, открытие в России новых перерабатывающих масличные предприятий, низкие цены на сырье на старте сезона и ранний запуск МЭЗов на переходящих запасах старого урожая привели к тому, что объемы производства растительного масла в России за первые пять месяцев сезона получились несколько выше, чем за аналогичный период годом ранее. В частности, по оценке OleoScope, с сентября по январь отечественные переработчики выпустили почти 3,6 млн т основных видов масел (подсолнечное, соевое, рапсовое), что примерно на 0,5 млн т больше показателя за такой же период в 2021/22 сельхозгоду. К концу 2022/23-го производство может достичь отметки в 8,5 млн т, превысив таким образом итоговый объем сезона 2021/22 более чем на 1 млн т.

Тем не менее в первой половине сезона некоторые переработчики продолжали испытывать трудности с формированием сырьевой базы для работы в кратко- и среднесрочной перспективе. Зимой продажи маслосемян и вовсе «застыли». В феврале загрузка МЭЗов составляла около 70%. Переработчики утверждают, что сельхозпроизводители видят тренд на подорожание сырья и ждут, когда он дойдет до своего логического завершения, чтобы начать активно продавать масличные.

Ежегодные рекордные урожаи и высокий спрос на российское масло за рубежом способствуют появлению в России новых мощностей по переработке. К концу декабря 2022-го на площадках отечественных предприятий можно было перерабатывать до 29 млн т сырья (+1,8 млн т к 2021-му). Это наращивание синхронизировано с ростом валового сбора масличных и идет по плану федерального проекта «Экспорт продукции АПК». Впрочем, предпосылки для появления новых мощностей есть не только благодаря высокому валовому сбору, но и из-за необходимости развивать более глубокую переработку сырья с последующей продажей готовой продукции. Пошлины на вывоз сырья, которые являются частью последовательной политики Минсельхоза по защите внутреннего рынка, также являются дополнительным драйвером для увеличения объемов выпуска продукции с высокой добавленной стоимостью и ее дальнейшей реализации за рубеж.

На данный момент в стране заявлено достаточно много инвестпроектов, но они в основном направлены на расширение и модернизацию существующих предприятий у действующих игроков рынка. Планируется, что некоторые крупные проекты, которые находятся на стадии реализации, должны выйти на проектную мощность уже в 2023—2024 годах. Активнее всего предприятия по выпуску масел и шрота появляются в регионах ЦФО и ПФО, что в первую очередь обусловлено близостью к сырьевой базе. С учетом объявленных планов по строительству новых перерабатывающих мощностей с реализацией на ближайшие два года можно прогнозировать прирост их еще примерно на 2-3 млн т в целом.

Более стабильный сезон

Леонид Рагозин, Гендиректор «Прогресс Агро»

В группе компаний «Прогресс Агро» в 2022 году масличные культуры дали хороший результат, который превзошел наш бизнес-план. Так, урожайность подсолнечника составила 33,25 ц/га (+7% к 2021 году), рапса — 41,2 ц/га (+33%), сои — 23,45 ц/га (+35%). Здесь нам сыграли на руку несколько важных обстоятельств. Прежде всего, выпадение необходимого количества осадков летом, чего не скажешь о предыдущем сезоне. Мы в оптимальные сроки начали посевную кампанию и так же, без задержек, смогли убрать урожай. Плюс наши хозяйства были полностью обеспечены всеми техническими средствами, в срок были проведены все технологические операции, были подобраны высокоурожайные семена. Кстати, «Прогресс Агро» полностью обеспечен отечественными семенами сои «СОКО», мы их выращиваем и подрабатываем на собственном оборудовании. Половина семян подсолнечника тоже российские.

Также под урожай 2022 года мы увеличили площади сева рапса более чем на 1 тыс. га, до 2,6 тыс. га, а подсолнечника — на 2 тыс. га, до 6,7 тыс. га. Площадь сева сои осталась прежней. Учитывая рост урожайности и площадей, собранный объем масличных культур по сравнению с предыдущим годом увеличился.

Сезон 2022/23 относительно 2021/22-го для нас более стабилен и проходит по привычной динамике изменения цен, то есть весной ожидаем незначительного роста стоимости. Тогда как годом ранее цена на все масличные дважды существенно падала и так и не поднялась.

Ежегодно 60-70% общего сбора рапса мы продаем буквально «с поля». Поэтому уже к концу осени весь урожай группы компаний был распродан. Несмотря на падение цены на эту агрокультуру летом 2022-го, ее рентабельность не опустилась за счет получения хорошей урожайности во всех подразделениях.

При реализации подсолнечника и сои мы активизируемся в период наилучших цен, если сами не испытываем потребностей в продажах. Такая тактика сдержанной реализации выработана давно и дает свои результаты. Этой весной ожидаем, например, повышения цены на подсолнечник, а учитывая, что он у нас получился с масличностью 48-50%, уверен: переработчики его заберут.

Между тем к масложировому рынку присмотрелись и игроки из смежных отраслей. Например, группа «Черкизово», ведущий производитель мясной продукции, перед стартом сезона 2022/23 открыла в Липецкой области новый маслозавод — теперь это крупнейшее в стране предприятие по переработке высокопротеиновых масличных культур.

Уже многие годы появление новых МЭЗов и рост объемов выпуска масложировой продукции происходит за счет расширения присутствия российской продукции за рубежом, причем преимущественно в дружественных странах — это Турция, Китай, Индия, Египет, Алжир, Иран и др. Потребление масла на внутреннем рынке уже давно находится на стабильном уровне, а экспорт, напротив, стремительно набирает обороты.

До прошлого года ведущим глобальным экспортером подсолнечного масла была Украина, которая обеспечивала примерно половину от всей мировой торговли этим продуктом. Однако уже в текущем сезоне ситуация может радикально измениться, и на первый план выйдет Россия. По прогнозам Минсельхоза США (USDA), в сезоне 2022/23 на долю нашей страны придется порядка 35% от суммарного мирового экспорта подсолнечного масла, в то время как Украина оставит за собой 34% всех продаж, хотя еще три года назад эти показатели составляли 28 и 50% соответственно.

В настоящее время экспорт российского масла идет по максимально приближенному к рекорду графику. По оценкам OleoScope, поставки всех видов продукции в период с сентября по январь сезона 2022/23 выросли на 23% к аналогичному периоду 2021/22 сельхозгода и составили чуть более 2 млн т. В частности, объемы вывоза подсолнечного масла увеличились на 34%, до 1,23 млн т, соевого — на 20%, до 291 тыс. т, рапсового — на 22%, до 514 тыс. т.

Украина же, напротив, существенно увеличила свою долю в мировой торговле подсолнечником, поскольку энергетический кризис в стране препятствует выпуску привычно высоких объемов масла на предприятиях. Кроме того, логистические сложности, связанные с проблемой при реализации масла через порты, вынуждают страну переориентироваться на сырьевой экспорт наземным транспортом, который не сильно развит для доставки за рубеж готовой продукции.

Какие перспективы?

По прогнозу Минсельхоза России, в 2023 году российские аграрии выделят под масличные культуры около 18,4 млн га против 18,6 млн га в 2022-м (сокращение на 1,3%). Причем площади под подсолнечником уменьшатся на 2,3% — с 10,03 млн га до 9,8 млн га. Остальные же позиции покажут пусть и небольшую, но прибавку: соя — на 2,6%, до 3,5 млн га, рапс — 0,2%, до 2,34 млн га, масличный лен — 0,7%, до 2,1 млн га.

Масличные, как и годом ранее, останутся в растениеводстве самыми рентабельными культурами, в особенности после того, как цены на зерновые на внутреннем рынке в отдельных регионах в 2022 году были ниже уровня себестоимости. Доходность аграриев, занимающихся выращиванием подсолнечника, сои, рапса и льна, сохранится на достаточно высоком уровне и будет находиться в диапазоне 50-60%. Ранее этот показатель был несколько выше и составлял примерно 60-80%, но подорожание средств защиты растений, минеральных удобрений и запчастей для сельхозтехники привело к незначительному сокращению маржи агропроизводителей, позволяющей тем не менее работать с плюсом. Что касается переработчиков, то их доходность будет находиться в пределах нескольких процентов.

На ближайшие 5-10 лет в России нет глобальных предпосылок для снижения объемов валового сбора масличных культур, поскольку масложировая отрасль остается и будет оставаться одним из основных драйверов экспорта отечественной продукции АПК. Кроме того, растущий мировой спрос на растительные масла, который наблюдается на фоне увеличения численности населения (в частности, в Индии и Китае) и повышенного интереса потребителей к здоровому питанию, позволяют рассчитывать на увеличение урожая не только по подсолнечнику, но и по сое, рапсу и масличному льну.

Немаловажным остается и момент развития отечественной селекции и семеноводства. За счет этого направления российским хозяйствам удастся нарастить объемы сбора масличных, причем преимущественно вследствие повышения урожайности с гектара. Это дает дополнительный стимул для того, чтобы производство росло не только за счет расширения площадей сева, но и благодаря совершенствованиям агротехнологий возделывания.

Автор — аналитик информационно-аналитического агентства OleoScope. Статья написана специально для «Агроинвестора».