Журнал «Агроинвестор»

Еще недавно незаменимая в кормлении сельхозживотных и птицы аминокислота в стране не производилась. В 2015-м завод по ее выпуску открыл холдинг «Приосколье», в конце прошлого года производство лизина ввел в строй агрохолдинг «Юбилейный». В 2018-м ожидается запуск предприятия «ДонБиоТех». Если планы инвесторов будут реализованы, то в ближайшем будущем Россия может полностью заместить импорт и выпускать до 200 тыс. т лизина в год

В 1980-х годах СССР был одним из крупнейших производителей лизина в мире. Однако в 1990-х все предприятия по его выпуску были ликвидированы. В 2017 году основную часть потребленного в России лизина составлял импорт. По словам замминистра сельского хозяйства Джамбулата Хатуова, перед страной стоит задача увеличивать объемы отечественного производства и сориентировать животноводов на потребление именно российской продукции. «На фоне большого объема производства зерновых у России высокий потенциал не только для импортозамещения, но и для экспорта таких продуктов», — говорил он ранее. По оценке Минсельхоза, ежегодно потребность в лизине до 2020 года будет расти на 2%.

Стал вторым

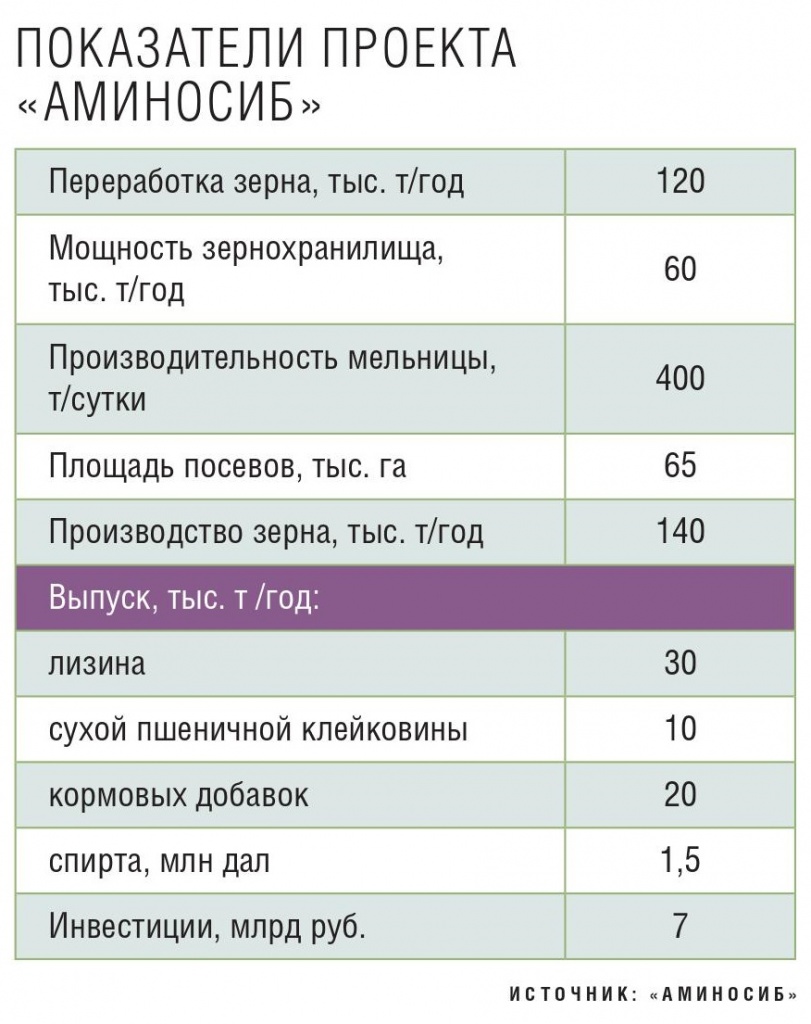

Цех по производству лизина мощностью до 30 тыс. т продукции в год компания «АминоСиб» (входит в агрохолдинг «Юбилейный») запустила в Тюменской области в декабре прошлого года. Ввод этого производства стал последним этапом в реализации проекта по глубокой переработке зерна, старт которому был дан в 2013 году. Первая очередь была завершена в конце 2014-го, когда были построены элеватор и мельница. В 2016-м запущены объекты второй очереди: предприятие начало выпускать клейковину, пищевой этиловый спирт, кормовую барду и гранулированные отруби. С запуском третьей очереди — производства лизина сульфата — предприятие должно выйти на полную мощность: 30 тыс. т лизина, 10 тыс. т сухой пшеничной клейковины, 20 тыс. т кормовых добавок и 1,5 млн декалитров спирта. Ежегодно предприятие планирует перерабатывать до 120 тыс. т зерна, половину из которого будут производить зерновые предприятия агрохолдинга.

«Прежде чем появились финансы на этот проект, мы много лет работали. Отстроили агрохолдинг замкнутого цикла, активно развивали растениеводство, лет десять уже как полностью обеспечили себя кормами, расширяли производство зерна. Но постепенно уперлись в проблему год за годом растущих тарифов на железнодорожные перевозки: зерна в регионе избыток, продавать его становилось некуда. Лет пять-шесть назад это стало особенно ощущаться, — рассказывал в интервью «Эксперту Урал» президент агрохолдинга «Юбилейный» Николай Мамонтов. — Комбикормов в Тюменской области везде теперь полно, муки тоже, рынки заполнены, конкуренция высокая. Я думал: что еще из зерна делать? Так постепенно в холдинге возникла тема глубокой переработки пшеницы в лизин». За опытом компания ездила в Германию и другие страны. По словам Мамонтова, никто не спешил раскрывать секреты успеха этих технологий.

Инвестиции в тюменский проект составили 7 млрд руб. За время его реализации сумма вложений увеличилась от первоначально планируемых на 30-40% из-за подорожания закупаемого за рубежом оборудования. «С частью оборудования мы успели проскочить до скачка валют, но не со всем», — признавал Мамонтов. Вследствие роста затрат срок окупаемости проекта, возможно, увеличится до шести лет, не исключал он. По мнению президента Российской биотопливной организации Алексея Аблаева, инвестиции в проекты по глубокой переработке зерна могут окупиться уже за 5-7 лет. Однако все зависит от нюансов финансирования, конъюнктуры рынка и количества сделанных при строительстве ошибок.

Инвестиции и сроки окупаемости проектов по глубокой переработке зерна могут заметно варьироваться в зависимости от объема сырья и производимых продуктов, отмечает партнер практики АПК «НЭО Центр» Владимир Шафоростов. «В среднем на переработку 1 тыс. т сырья требуется около 25-40 млн руб.», — знает он. Одна из проблем заключается в том, что около половины затрат приходится на оборудование, которое преимущественно закупается за рубежом. В случае изменения цен или курса валют инвестиции в проект могут серьезно увеличиться, подтверждает он.

Тюменская область выбрана для реализации проекта неслучайно, напоминает Аблаев. «Владельцем проекта является агрохолдинг „Юбилейный“, работающий на территории этого региона и имеющий производство как зерна, так и свинины, — рассказывает он. — Логично все свое иметь рядом». Юг Тюмени производит довольно много зерна, вывоз которого за пределы области затруднен. Так что цены на сырье сравнительно низкие. С другой стороны, место расположение завода удачное, считает эксперт: завод имеет гарантированного потребителя на часть продукции и будет покрывать все Зауралье по поставкам этой аминокислоты.

Незаменимый лизин

Лизин — одна из незаменимых аминокислот, применяемых в животноводстве. Его использование в качестве кормовой добавки позволяет увеличить показатели по надою молока на 12-20%, обеспечить привес животных и птиц на 9-25%, повысить яйценоскость кур на 8-10%. Лизин способствует укреплению костей животных и птиц, так как повышает уровень усвоения кальция и фосфора, стимулирует выработку красных кровяных телец — эритроцитов, обеспечивающих внутренние органы достаточным уровнем кислорода.

Другой положительной особенностью этой аминокислоты является ее участие в окислительно-восстановительных процессах в организме животных и птиц. Также лизин участвует в синтезе хромопротеидов и нуклеотидов и является регулятором обмена веществ в организме.

Закрыть потребности

Ключевыми критериями при выборе перспективных регионов для организации глубокой переработки зерна являются доступность сырья, близость по отношению к возможным потребителям продуктов и территориальное расположение основных и потенциальных конкурентов. Будущие потребители определяются в зависимости от сформированного портфеля выпускаемой продукции, обращает внимание гендиректор исследовательской компании Abercade Надежда Орлова. Так, в случае организации производства пищевых добавок, преимущественно крахмальных сиропов, целесообразна локализация производства на небольшом удалении от пищевых производств, главным образом предприятий по выпуску кондитерских изделий. При выборе регионов для производства лизина основной фактор — доступность сырья. «Проект в Тюменской области, а также завод, возводимый в Ростовской области, — оба проходят по данному критерию», резюмирует эксперт.

Ростовский проект «ДонБиоТех» — совместное предприятие группы «Русский агропромышленный трест» Вадима Варшавского и Evonik Industries, — может стать третьим российским заводом по выпуску лизина. Ввести его в эксплуатацию планируется уже в феврале этого года. Предприятие будет перерабатывать 250 тыс. т зерна в год и производить до 85 тыс. т лизина, а также 25 тыс. т глютена и до 100 тыс. т кормов. СП создано в 2010 году. В июле 2014 года Россельхозбанк открыл для «ДонБиоТеха» кредитную линию в €167 млн. Общие инвестиции оцениваются в 15 млрд руб.

По словам гендиректора «ДонБиоТеха» Вадима Варшавского, суть проекта — развитие новой отрасли экономики в регионе. Сейчас значительная часть зерна, выращиваемого в области, уходит на экспорт без создания добавленной стоимости, обращает внимание он. Проекты по глубокой переработке зерна помогают эту добавленную стоимость получить за счет выпуска высокотехнологичных и инновационных продуктов, в первую очередь аминокислот.

По данным Abercade, российский рынок лизина, на который приходится 40% от общего объема основных потребляемых в стране аминокислот, с 2011 года увеличился на 106% до 98,5 тыс. т в 2016-м, в денежном эквиваленте — на 121% до 10,1 млрд руб. В 2017-м объем российского рынка, по оценкам компании, составил около 100-110 тыс. т. Приблизительно четверть этого объема была представлена продукцией белгородского «Завода Премиксов №1» (входит в «Приосколье»), который до недавнего времени был единственным отечественным производителем лизина, отмечает Орлова. По словам директора «Завода Премиксов №1» Алексея Балановского, предприятие не только вышло на проектную мощность (57 тыс. т лизина в год), но и уже превысило ее. Сама компания оценивает свою долю на российском рынке лизина примерно в 55%.

При запуске третьего лизинового проекта и выходе всех предприятий на полную мощность объемы выпускаемой отечественными производителями аминокислоты не только закроют внутренний спрос на продукт, но и будут избыточными, акцентирует Орлова. В таких условиях необходимо выходить на внешние рынки, что будет сопряжено с высокой конкуренцией с имеющимися крупными мировыми производителями. Перспективы всех трех заводов хорошие, уверен Аблаев. «Завод Премиксов №1» и «АминоСиб» будут ориентированы на российский рынок, а «ДонБиоТех» — на мировой (хотя все они станут реализовывать свою продукцию и внутри страны, и на экспорт), думает он.

Темпы роста российского рынка замедлятся

В последние годы российский рынок лизина рос примерно на 10% в год, однако в будущем такие высокие темпы не сохранятся, считает Надежда Орлова из Abercade. «Основной объем потребителей этой аминокислоты — это хозяйства, занимающиеся птице- и свиноводством. Производство птицы и свинины сейчас продолжает расширяться, однако это уже довольно насыщенные рынки, и темпы увеличения уже не такие, какими они были в предыдущие пять лет, — говорит она. — Однако именно продолжающееся увеличение поголовья скота и птицы остается основным фактором роста потребления лизина». Петр Канардов из FeedLand Group соглашается, что рынок лизина в России будет увеличиваться вслед за численностью свиней и птицы, без резких колебаний. Вместе с тем, акцентирует он, есть и мировая тенденция, когда традиционные корма становятся все более бедны протеином, что заставляет производителей искать новые источники белка и аминокислот.

По оценкам Abercade, ежегодно объем рынка будет прибавлять 3-5% и к 2021 году составит до 138,5 тыс. т. Алексей Аблаев из Российской биотопливной организации оценивает потенциал российского рынка лизина сульфата в ближайшей перспективе в 150 тыс. т. А внутреннее производство, по его мнению, может увеличиться до 180-200 тыс. т. Доля импорта при этом сократится до 15-20%, уверен эксперт.

Импорт — главный конкурент

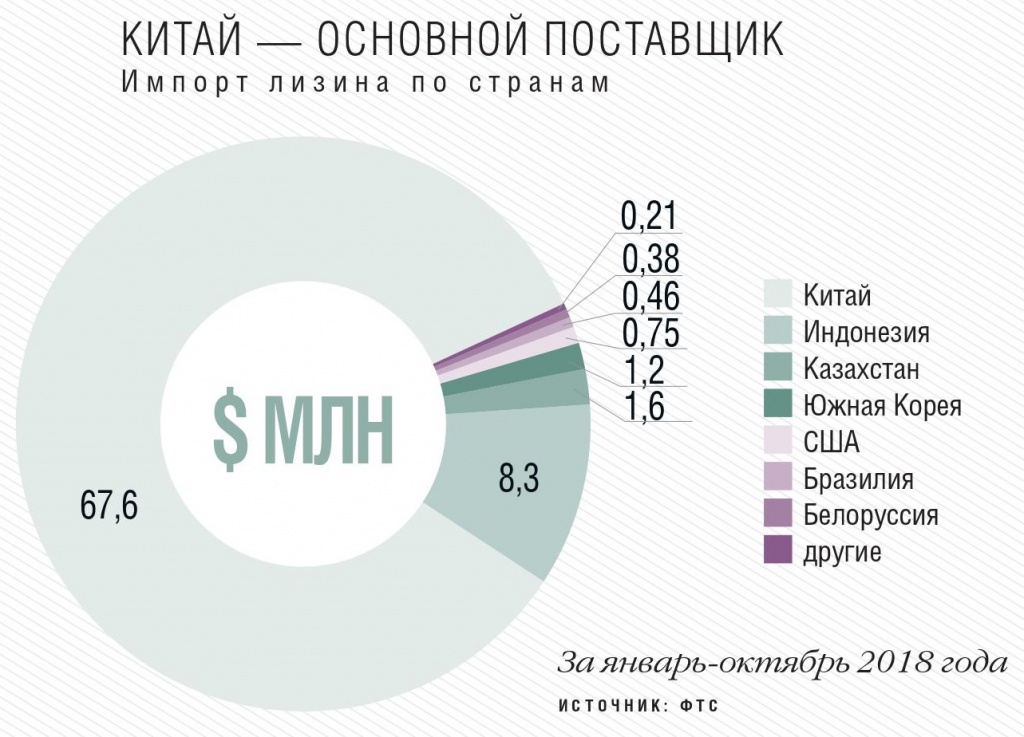

Отечественным производителям лизина придется конкурировать не только между собой, но и в первую очередь с импортом, объем которого в 2017 году составил около 80 тыс. т. Основным поставщиком традиционно был Китай, рассказывает Надежда Орлова. Его совокупная доля — около 85% от общего ввоза. Однако с конца прошлого года Россельхознадзор принял решение, которое может сыграть на руку российским проектам. Ведомство объявило о введении с 22 декабря ограничений на поставки лизина китайского производства в Россию.

В сентябре 2017-го Россельхознадзор уже приостанавливал ввоз лизина с шести китайских предприятий из-за отказа КНР от проведения инспекции. В конце октября была проведена проверка девяти предприятий Китая по выпуску лизина, однако инспекторам было отказано в доступе на основные производственные объекты, в том числе по хранению производственных штаммов, выращиванию штамма-продуцента, выделению концентрации лизина. «В связи с отрицательными результатами проведенной инспекции китайских предприятий-производителей лизина, а также в связи с информацией о кормовых добавках с ложнозаявленными при регистрации в России штаммами-продуцентами Россельхознадзор с 22 декабря приостанавливает действие свидетельств о государственной регистрации кормовых добавок для животных», — объявило ведомство. Таким образом, дальнейшие поставки в Россию лизина китайского производства стали невозможны.

Ограничение ввоза китайского лизина было опасным для рынка, считает исполнительный директор Национального кормового союза Владимир Манаенков. Решение было принято неожиданно, многие российские компании, которые имели контракты на поставки с китайскими производителями, были вынуждены срочно искать альтернативных поставщиков. Это привело рынок кормов в панику, вызвало всплеск цен и в определенный промежуток времени — дефицит этой продукции. Так, по данным Национального кормового союза, если в апреле лизин западного происхождения предлагался по цене €1,21-1,25/кг на лоты от 100 т, а китайский стоил в пределах €1,10-1,15/кг, то на первый квартал этого года европейские поставщики предлагают контракты по ценам от €1,28 до €1,35/кг. «За прошедший год цена на лизин в России выросла примерно на 40-50%, что говорит о растущем спросе на эту аминокислоту, — отмечает гендиректор компании FeedLand Group Петр Канардов. — При этом цены на метионин и треонин оставались более стабильными, а значит, это повышение в первую очередь связано с введенными запретами». В случае продолжительных ограничений основным поставщиком может стать Индонезия, хотя цена, без сомнения, будет повышаться и дальше.

Запрет поставок китайского лизина привел к заметному росту цен на него, подтверждает гендиректор «Смоленского комбината хлебопродуктов» Александр Мазур. Компания закупает лизин через дистрибьюторов — 20-40 т/месяц. «Мы не такие крупные потребители, чтобы завозить его напрямую, это продукт, который продается в больших объемах по предоплате, — поясняет он. — Стараемся приобретать его только у проверенных поставщиков, в первую очередь у тех, которые имеют премиксовые заводы: они закупают аминокислоту для собственного потребления и какую-то часть реализуют на свободном рынке».

Китайский лизин был самым дешевым из того, что предлагал рынок, обращает внимание Манаенков. «Сейчас переориентация на производителей из других стран продолжается, чтобы полностью обеспечить лизином отечественное кормопроизводство, — говорит он. — Такие решения нельзя принимать без представителей бизнеса, а если и вводить подобные запреты, то необходимо давать участникам рынка возможность подготовиться, найти альтернативные источники».

Будет и четвертый?

На юге реализуется и еще один проект. Строительство завода по глубокой переработке зерновых в Левокумском районе Ставропольского края ведет «Первая ставропольская агроперерабатывающая корпорация». Объем инвестиций оценивается в 8,5 млрд руб. Проектная мощность переработки зерна — 125 тыс. т в год. Предприятие планирует производить до 14,5 тыс. т лизина, а также муку, биоэтанол и глютен.

Вытеснят Китай?

Если производство лизина в стране будет увеличиваться ожидаемыми темпами, в перспективе эта аминокислота российского производства вполне сможет конкурировать и с той, что произведена в Китае, полагает Манаенков. «В целом у России есть хороший шанс даже заменить китайских производителей на мировом рынке, так как ресурсы для производства в нашей стране намного дешевле, — соглашается Аблаев. — Так, например, то же зерно у нас стоит как минимум в два раза меньше, газ — в четыре раза, электроэнергия тоже обходится дешевле».

Хороший экспортный потенциал в лизине видит и Вадим Варшавский. По его словам, 1 кг этой аминокислоты заменяет 70 кг пшеницы при производстве кормов. В планах «ДонБиоТеха» — открытие экспорта лизина на развивающиеся рынки Азии и Ближнего Востока, например в Иран. Это, кстати, и обусловило местоположение будущего предприятия: наличие порта в Волгодонске позволит отправлять продукцию по Черному морю в Турцию и через Каспийское море в Иран.

Введение запрета на ввоз лизина из Китая, естественно, привело к поиску новых поставщиков, которыми в том числе могут стать и российские производители, считает Надежда Орлова. Для обеспечения окупаемости отечественных проектов необходима организация крупнотоннажного производства. При этом, учитывая сравнительно небольшой объем внутреннего потребления лизина, российскому производителю придется работать на внешних рынках, где велика конкуренция с существующими игроками. Поэтому решение Россельхознадзора является стимулирующим фактором для развития внутреннего производства, но недостаточным для быстрой окупаемости инвестиционных проектов, делает вывод эксперт. «Запрет импорта из Китая, безусловно, может вселить определенный оптимизм в инвесторов, но нужно понимать, что он может быть отменен так же внезапно, как и введен, — добавляет Канардов. — А для бизнеса стабильность гораздо важнее сиюминутных колебаний, на которых, как правило, зарабатывают лишь спекулянты, а ущерб несут как раз конечные потребители — птицефабрики, свинокомплексы, у которых в настоящий момент и без лизина достаточно проблем».

Запуск цеха «АминоСиба» — это, безусловно, положительное событие, говорит Манаенков. «Но нужно продолжать увеличивать объемы выпуска лизина, тем более что у России для этого есть все возможности, — уверен он. — В перспективе мы можем и должны обеспечить независимость кормопроизводства от импорта лизина.». Это, по мнению эксперта, может случиться уже тогда, когда будет запущен завод «ДонБиоТеха».

Александр Мазур тоже позитивно оценивает факт запуска второго в стране предприятия по выпуску лизина. Впрочем, его компания российский лизин пока не использовала в производстве. «По экономическим показателям нам более выгодно закупать импортный лизин монохлоргидрат, а не лизин сульфат, который сейчас предлагает российский производитель, — отмечает он. — В первом содержание непосредственно аминокислоты более 90%, а во втором — 51%, и для нашей технологии это не подходит». Хотя в перспективе компания готова закупать отечественный лизин, если показатели качества будут стабильными, а содержание действующего вещества станет удовлетворять ее требованиям.

То, что теперь будет работать два завода — огромный плюс для страны, акцентирует Мазур. «Сейчас ситуация на рынке аминокислот и витаминов крайне негативная, они сильно подорожали, а это, в свою очередь, отражается на всех участниках производственной цепочки и в конечном счете на потребителе, — говорит он. — Растет стоимость аминокислот, значит, растет и себестоимость производства комбикормов, и, как следствие, — мяса».

Кто владелец проекта

Агрохолдинг «Юбилейный» — одно из крупнейших сельхозпредприятий Тюменской области с замкнутым циклом производства. Основные направления деятельности — свиноводство, мясопереработка, растениеводство. Общая площадь пашни компании составляет 70 тыс. га, производство зерна — 140 тыс. т/год. Имеет собственный селекционный центр на 2 тыс. свиноматок и комплекс по откорму товарного поголовья на 200 тыс. свиней в год, единовременное содержание свиней — 100 тыс. голов. Объем производства мясных продуктов —13,5 тыс. т/год. Выпуск комбикормов — более 60 тыс. т/год. Также холдинг развивает оптовую и розничную торговлю, имеет логистический и мелкооптовый склады, торговые представительства в Тюмени, Сургуте, Ханты-Мансийске.