Журнал «Агроинвестор»

В 2018 году активность на рынке M&A снизилась в разы. В первом полугодии в аграрном секторе было завершено всего шесть сделок, в то время как годом ранее за этот же период их было уже 23. Во втором полугодии общее число M&A осталось низким, зато в октябре «Русагро» Вадима Мошковича объявила о приобретении «Солнечных продуктов» Владислава Бурова. И это событие по праву может называться сделкой года, пусть пока и не заключенной

В первом полугодии сумма завершенных M&A в сельском хозяйстве не превысила $57 млн. За этот же период в 2017-м общая стоимость сделок составила около $1,1 млрд. Зато вторая половина года при сохраняющейся низкой активности рынка ознаменовалась объявлением о покупке группой «Русагро» компании «Солнечные продукты». Слияние активов холдинга, входящего в ГК «Букет» Владислава Бурова, с предприятиями масложирового бизнес-направления группы Вадима Мошковича планируется произвести в 2019 году.

Продали в сложные времена

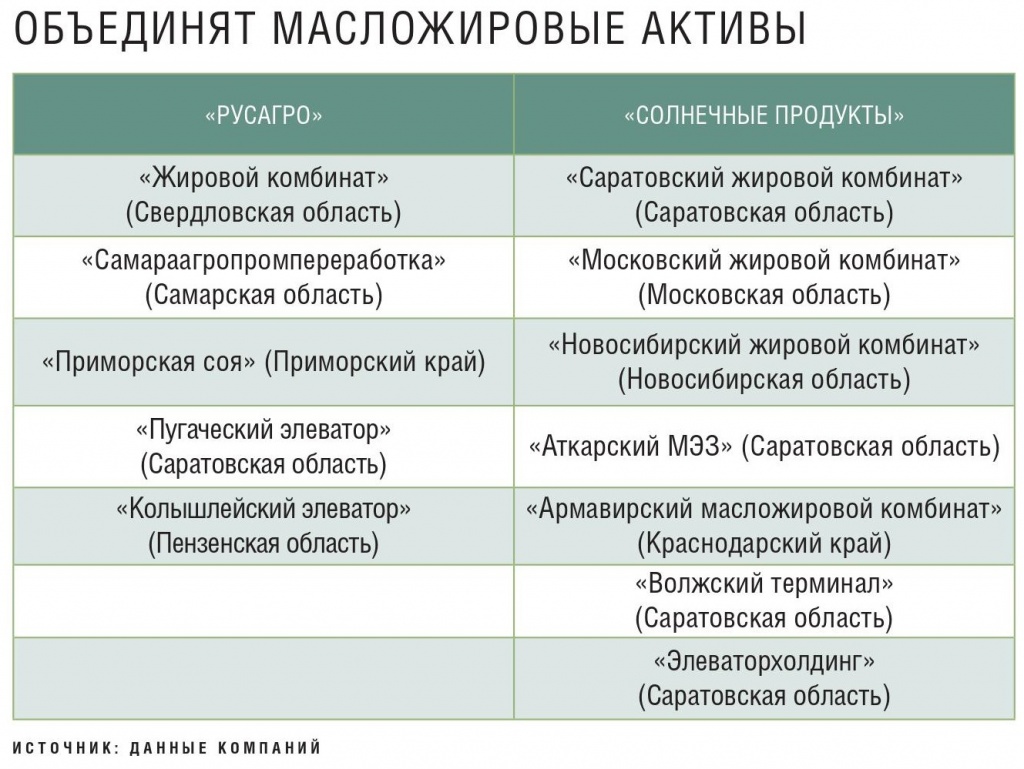

О приобретении Ros Agro PLC права на покупку контрольного пакета акций компании Quartlink Holding Limited, владеющей холдингом «Солнечные продукты», «Русагро» сообщила в октябре. По планам, к компании должны перейти три масложировых комбината (в Москве, Саратове и Новосибирске) мощностью производства 500 тыс. т готовой продукции в год, три маслоэкстракционных завода (в Аткарске, Армавире и Балакове) на 4,7 тыс. т маслосемян в сутки, элеваторы общей емкостью 650 тыс. т, сельскохозяйственные земли в Саратовской области площадью более 150 тыс. га. «Пока мы не купили „Солнечные продукты“, — уточнял «Агроинвестору» в ноябре гендиректор «Русагро» Максим Басов. — Заключен лишь опционный договор».

Причина продажи активов «Солнечных продуктов» — сложные времена, говорится в письме Бурова сотрудникам. Это связано с аварией на маслоэкстракционном заводе «Волжский терминал» три года назад, частично разрушившей здание завода. «Каждый из нас на своем месте делал все возможное для сокращения издержек и расходов. В результате у «Солнечных продуктов» появился стратегический инвестор, который готов инвестировать в дальнейшее развитие холдинга», — сказано в обращении, которое цитировали «Ведомости». Как сообщал «Интерфакс» со ссылкой на источники, по условиям сделки Буров останется совладельцем холдинга.

Масложировой сектор стагнирует, конкуренция в нем высока и будет расти, комментирует директор аналитического центра «СовЭкон» Андрей Сизов. В ближайшей перспективе отрасль будет увеличиваться за счет экспорта, и «Солнечным продуктам» встроиться в эту конфигурацию довольно сложно из-за удаленности от портов, считает он. По мнению ведущего эксперта рынка масличных Института конъюнктуры аграрного рынка (ИКАР) Даниила Хотько, к продаже контрольной доли холдинга Бурова подтолкнули финансовые проблемы и уменьшение у предприятия источников денежных средств.

Дело к продаже активов шло еще в прошлом сезоне, напоминает один из финансовых аналитиков. В 2017 году предприятие вело переговоры об объединении с крупнейшим российским переработчиком подсолнечника — холдингом «Юг Руси». Однако сделка не состоялась. Как сообщали тогда пресс-службы обеих компаний, «из-за изменившейся рыночной конъюнктуры». При этом ряд экспертов высказывали мнение, что на самом деле слияние могло быть приостановлено из-за отсутствия договоренности о цене или условиях сделки.

По мнению исполнительного директора Масложирового союза России Михаила Мальцева, после снижения экспортных пошлин на масличные в рамках условий ВТО экономика в отрасли стала «очень жесткой, даже негативной». Не все компании смогли работать в новых рыночных условиях: низкая маржа, дефицит сырья приводят к тому, что целый ряд компаний не выдерживает напряжения. «Вероятно, что „Солнечные продукты“ перестали получать необходимую для дальнейшего развития доходность», — рассуждает эксперт.

Пресс-служба «Солнечных продуктов» на запрос «Агроинвестора» не ответила. Хотя представитель компании в ноябре подчеркнула, что сделка не заключена.

Места в рейтингах

И «Русагро», и «Солнечные продукты» входят в список 500 ведущих компаний страны. В рейтинге РБК крупнейших по выручке предприятий «Русагро» занимает 152-е место с оборотом в 79 млрд руб. в 2017 году, «Солнечные продукты» — 248-е (42 млрд руб.). В рейтинге RAEX крупнейших компаний по объему реализации продукции группа Мошковича находится на 158-м месте, холдинг Бурова — на 396-м по итогам прошлого года.

Купили, чтобы улучшить позиции

На масложировом рынке до заключения сделки «Русагро» была средней компанией с выручкой в районе 20 млрд руб., напоминает Сизов. «Это не соответствует амбициям холдинга, который хочет быть заметным игроком во всех секторах, где присутствует — мясном, сахарном, масложировом. Поэтому желание купить „Солнечные продукты“ закономерно, — считает эксперт. — К тому же „Русагро“ — одна из немногих крупных компаний, у которой небольшой долг и при желании есть возможность привлечения финансирования». С новым приобретением группа станет одним из крупнейших игроков не только в масложировом сегменте, но и на российском рынке пищевой промышленности.

«Русагро» позиционирует себя как растущий холдинг: в сахарном и мясном бизнесах компания уже давно является одним из лидеров, и в масложировой отрасли, видимо, планирует добиться того же, соглашается Даниил Хотько. Плюс «Солнечные продукты» удобны группе с географической точки зрения.

По мнению одного из финансовых экспертов, «Русагро» сделка интересна и потому, что предприятие начинает двигаться в сторону конечного потребителя, расширяет производство майонеза, соусов, то есть углубляется в более маржинальный сегмент, чем просто переработка масличных. В целом эксперт считает сделку оправданной. «Для рынка это положительный момент, так как сильный игрок с высокой долговой загрузкой попал к хорошему управленцу, поэтому ситуация должна выровняться, — надеется он. — Плюс в масложировом сегменте появится еще более мощный игрок, который будет смотреть не только на внутренний, но и на внешний рынок».

Слияние «Солнечных продуктов» с «Русагро» с точки зрения развития отрасли — наиболее здоровый сценарий, добавляет Мальцев. Во-первых, объединение банка земельных ресурсов и перерабатывающих мощностей существенно упрочит позиции агрохолдинга среди остальных игроков отрасли. Во-вторых, слияние сможет обеспечить привлечение необходимых инвестиций при реализации своего потенциала в рамках федерального проекта «Экспорт продукции АПК», в котором предусмотрена поддержка при увеличении производства и экспорта готовой продукции.

Покупка «Солнечных продуктов» означает приобретение хорошего актива в виде компании с большим опытом работы, отлаженной логистикой, говорит аналитик «Финама» Алексей Коренев. Холдинг имеет собственную сеть торговых домов и представительств в России и ближнем зарубежье. «Такая сделка потребует от „Русагро“ меньших вложений по сравнению с теми, которые им пришлось бы совершить, если бы они расширялись за счет строительства новых мощностей, а не слияния», — добавляет он. Стоимость «Солнечных продуктов», по оценке Коренева, может составить от 15 до 18,8 млрд руб. с учетом имеющейся задолженности.

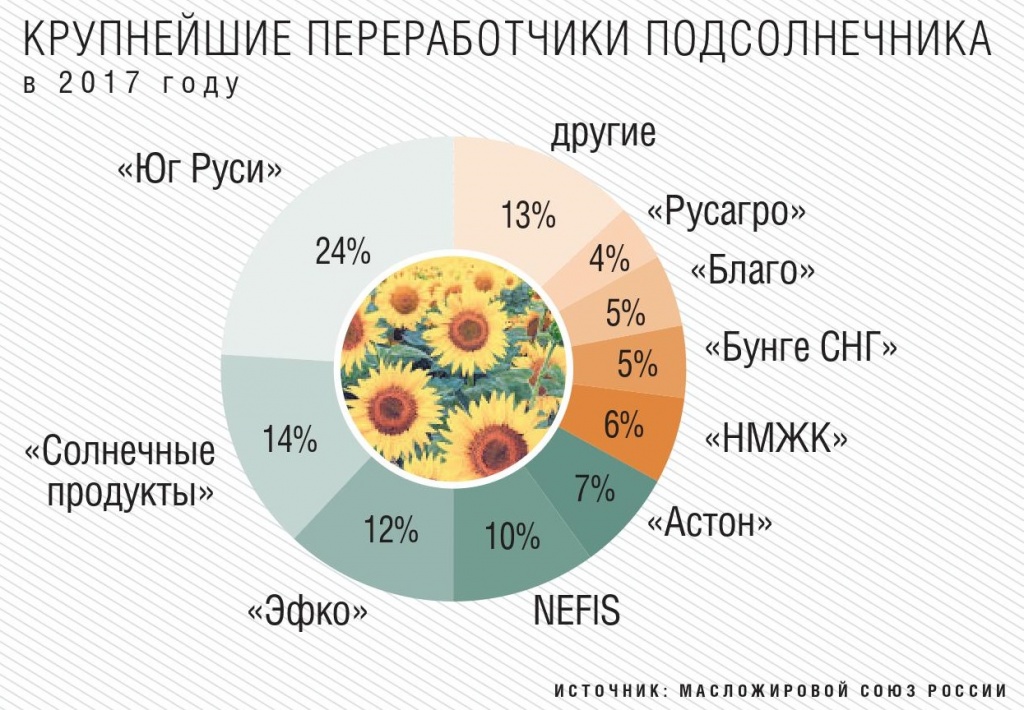

В 2017 году группа «Русагро» была на девятом в месте в стране по объемам переработки подсолнечника с долей 4%. «Солнечные продукты» находились на второй строчке (14%) после «Юга Руси». Если сделка состоится, то компания Мошковича хотя и не обгонит лидера, но приблизится к нему еще плотнее. А вот в производстве фасованного маргарина группа, которая и так является крупнейшей в этом сегменте, может еще больше упрочить свою позицию. В прошлом году она занимала 44% этого рынка, «Солнечные продукты» были вторыми с 25%. Совместная доля компаний в случае объединения приблизится к 70%. Находящийся на третьем месте НМЖК в 2017-м имел всего 23%. После слияния значительно может измениться и конфигурация рынка майонезов. В 2017 году в этом секторе доля «Русагро» составляла всего 10% (пятое место рейтинга крупнейших производителей). «Солнечные продукты» были на четвертой позиции с 18%. Лидер сегмента холдинг «Эссен» занимал 25% рынка. Таким образом, сделка может позволить «Русагро» увеличить долю до 28% и выйти на первое место. По данным Масложирового союза, в целом объем производства масложировой продукции (масла, шрот, майонезы, жиры) «Солнечных продуктов» в сезоне-2016/17 составил около 1,3 млн т, «Русагро» — почти в три раза меньше.

Монополизации рынка не произойдет

После слияния двух игроков конфигурация отрасли, безусловно, изменится, так как две компании станут одной еще более крупной. Однако монополизации масложирового рынка при этом не произойдет, уверен Сизов. «„Русагро“ не является крупным игроком в данном сегменте, и хотя „Солнечные продукты“ — масштабная компания, можно говорить лишь о консолидации, но никак не о монополизации сектора, — считает он. — К тому же в ряде сегментов масложировой промышленности, в частности на рынке растительного масла, „Русагро“ до сделки вовсе практически не была представлена».

Мальцев соглашается: сделка позволит суммировать долю «Солнечных продуктов» и «Русагро», но об изменении их совокупных мощностей в перспективе можно будет говорить лишь тогда, когда станет понятно, как изменится инвестиционная программа после объединения. Не видит предпосылок для изменения конфигурации рынка после заключения сделки и Даниил Хотько. По фактической выработке, если опираться на данные Масложирового союза за 2017 год, совокупная мощность «Русагро» и «Солнечных продуктов» по производству масла составила 1,44 млн т в год, однако это всего 13-15% рынка. Монополизацией такое слияние назвать нельзя, отмечает эксперт.

Преимущества сделки, по мнению Коренева, — синергия двух успешных бизнесов, каждый из которых имеет свои сильные стороны. «Наверняка объединенная компания возьмет от каждого предприятия то лучшее, в чем она была лидером по сравнению с другими. В итоге слияние усилит общие позиции», — говорит он. Однако на этапе объединения и создания единой стратегии все бизнес-процессы необходимо будет подгонять под общий стандарт и согласовывать. А это дополнительные затраты, и на каком-то этапе операционные и финансовые показатели группы могут «несколько просесть», но это будет явление временное, так как перспективы хорошие, думает эксперт. Кроме того, Коренев не исключает, что некоторые активы придется переориентировать «на что-то другое», особенно если вмешается Федеральная антимонопольная служба. «Такое бывает, когда ФАС для того чтобы избежать монопольного положения, предлагает или переориентировать, или продать часть бизнеса», — поясняет он.

Конкуренция на рынке высока, и чтобы быть уверенным, что объединенное предприятие будет достаточно рентабельным и быстро выйдет на планируемые показатели, нужно ориентироваться не только на внутренний рынок, но и на экспорт, рекомендует Коренев. «Русагро», впрочем, уже давно смотрит в сторону внешних рынков. В ноябре группа подписала меморандум с китайской Beidahuang Grain Group Company о стратегическом сотрудничестве и крупных поставках продукции в Китай. Как сообщала пресс-служба Российского экспортного центра (РЭЦ), документ «закрепляет готовность сторон наладить ежегодные поставки в КНР до 150 тыс. т российской масложировой продукции под отечественными брендами». Басов уточнял «Агроинвестору», что речь в первую очередь идет о поставках подсолнечного и соевого масла, хотя обсуждается и другая продукция.

В среднесрочной перспективе масложировой рынок вполне могут ожидать новые сделки, уверен Даниил Хотько. «В секторе немало заводов небольшого калибра, которые находятся в не очень устойчивом финансовом положении, особенно на юге страны, — рассказывает он. — Они могут продавать свои активы более крупным игрокам. Хотя, конечно, многое зависит от технического состояния предприятий». Не исключена и синергия масложирового сектора с животноводческим, как это было с группой «Ресурс». Компания купила заводы «Масла Ставрополья» и «Флорентина» на юге страны и сейчас производит соевый и подсолнечный шрот для собственного потребления. Недавно о желании строить маслоэкстракционный завод в Орловской области заявлял «Мираторг», напоминает эксперт.

Загрузка мощностей по переработке масличных составляет около 65%, а доходность этого сегмента провисает до -5%, знает партнер аудиторской компании КПМГ Виталий Шеремет. Положительные 5% рентабельности в данной отрасли скорее исключение. «Хорошим решением в ситуации низкой или отрицательной доходности бизнеса является увеличение объемов производства, повышение загрузки заводов», — отмечает он.

С учетом относительно невысокой степени консолидации в среднесрочной перспективе объединение участников рынка продолжится, соглашается и Андрей Сизов. Сектор находится под давлением на фоне высокой конкуренции за сырье и низких цен на масло. В ноябре экспортные цены на подсолнечное масло опустились до $650/т (FOB), что является самым низким показателем как минимум за последние десять лет, обращает внимание он. Экономика сектора сейчас негативная, вторит остальным Мальцев, поэтому он также прогнозирует продолжение консолидации рынка.

Рисковый актив

Даниил Хотько из ИКАР видит у сделки определенные риски: «Армавирский масложировой комбинат» «достаточно старый», несмотря на недавнюю модернизацию, к тому же находится в самой конкурентной зоне с точки зрения сырья. «В Краснодарском крае максимальное количество заводов, дорогое сырье, так как это экспортно ориентированный регион. «То есть предприятию будет сложно в плане рентабельности, — поясняет эксперт. — Хотя закрывать его или нет — решать руководству». Кластеры же в Саратове и Самаре, по его мнению, вполне перспективные с точки зрения обеспечения сырьем. В Поволжье подсолнечник дешевле, так как это более отдаленная от портов зона, да и в целом его там достаточно. К тому же есть возможность экспортировать продукцию сухопутным способом в Среднюю Азию, в том числе в Казахстан, добавляет Хотько.