Журнал «Агроинвестор»

Участники пятого федерального рейтинга крупнейших производителей комбикормов в прошлом году выпустили более 16,2 млн т продукции и занимают уже почти 55% рынка. В этом году многие из них намерены и дальше наращивать объемы, несмотря на проблемы в экономике, удорожание компонентов на фоне девальвации рубля и задержки с импортными поставками из-за COVID-ограничений

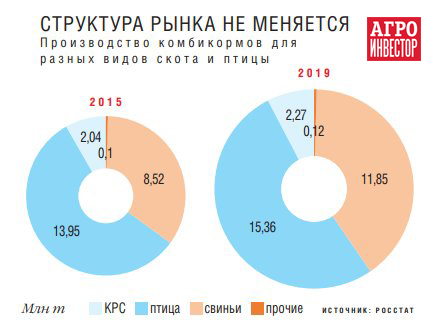

В прошлом году, по данным Росстата, в стране было произведено 29,6 млн т комбикормов — на 700 тыс. т, или 2,4%, больше, чем в 2018-м. Динамика роста отрасли продолжает замедляться: годом ранее объем выпуска увеличился на 4,7%, в 2017-м — на 7%. Очевидно, сказалось снижение темпа в животноводстве: производство скота и птицы прибавило 2,1% против 3% годом ранее. Однако участники рейтинга росли быстрее рынка: топ-25 игроков в сумме выпустили более 16,2 млн т комбикормов, что почти на 1,4 млн т, или на 9,1%, больше, чем было у лидеров отрасли в 2018 году. Доля ведущих компаний приблизилась к 55% от всего объема производства в стране, тогда как в прошлый раз она составляла около 51%.

Топ-5 остается неизменным

Первый рейтинг крупнейших производителей комбикормов был составлен «Агроинвестором» по итогам 2015 года, тогда в него вошло 15 компаний, которые в сумме выпустили около 10,5 млн т продукции и занимали примерно 43% рынка. В 2019 году первые 15 участников списка произвели 12,7 млн т, однако их доля по-прежнему составляет 43%. При этом «входной билет» для топ-15 вырос с 272 тыс. т до 495 тыс. т. Из участников первого списка сейчас в топ-25 осталось 14 игроков, причем 12 из них по-прежнему входят в перечень 15 лидеров.

Пятый раз подряд крупнейшим производителем комбикормов стала группа «Черкизово», которая в 2019 году выпустила 2,15 млн т комбикормов, улучшив свой предыдущий результат сразу на 330 тыс. т, или 18%. Ее годовой прирост в физическом выражении также стал самым значительным среди участников рейтинга. Сейчас общая проектная мощность комбикормовых заводов холдинга достигает 2,4 млн т в год и планов по ее дальнейшему увеличению нет, говорит представитель компании. Потребности птицеводческого и свиноводческого дивизионов полностью обеспечиваются за счет собственного выпуска кормов, другим компаниям «Черкизово» корма не продает. За прошедшие пять лет группа увеличила объем выпуска на 655 тыс. т, или почти на 44%, став уверенным лидером по объему прироста в тоннах. В 2020 году «Черкизово» планирует произвести 2,2 млн т комбикорма.

Вторую строчку, как и в прошлом году, и пять лет назад, занимает «Мираторг», правда, на этот раз с оценочным показателем 1,65 млн т. Компания не уточнила результаты работы комбикормового дивизиона по итогам прошлого года, в открытых источниках на момент подготовки рейтинга данные также не публиковались. В первом квартале 2019-го на заводах в Белгородской и Брянской областях холдинг выпустил около 397 тыс. т комбикорма — на 6,8% больше, чем за аналогичный период 2018-го, сообщала ранее пресс-служба «Мираторга». Увеличение объемов производства связано с наращиванием мощностей животноводческих дивизионов компании. В ее планах запуск еще двух комбикормовых заводов для обеспечения растущих потребностей в кормах. За пять лет «Мираторг» увеличил производство оценочно на 313 тыс. т, или 23%.

Третью позицию в рейтинге сохранила группа «Ресурс», объем выпуска которой остался на уровне 1,1 млн т. По сравнению с первым рейтингом компания поднялась на три строчки, за пять лет прирост составил 398 тыс. т, или почти 57%. У компании шесть заводов: два расположены в Ставропольском крае, один в Адыгее, один в Краснодарском крае и два в Тамбовской области, предприятия полностью обеспечивают потребности птицеводческих площадок «Ресурса» в кормах. В этом году группа рассчитывает произвести более 1170 тыс. т комбикормов и надеется, что текущая ситуация с распространением коронавируса не окажет существенного влияния на реализацию планов, говорит представитель компании.

Четвертое место, как и в прошлый раз, занимает «Приосколье». Компания не уточнила показатели производства, оценочно в 2019 году она выпустила около 900 тыс. т комбикормов против более чем 1 млн т в 2018-м. Тогда в состав холдинга входили комбикормовые заводы в Белгородской области (898 тыс. т в 2018-м) и Алтайском крае (109,5 тыс. т). Последний вместе с птицефабрикой «Алтайский бройлер» в декабре 2018-го купила группа «Черкизово». «Приосколье» полностью обеспечивает свой птицеводческий бизнес собственными кормами, производство мяса бройлера на оставшихся у холдинга белгородских площадках в прошлом году почти не изменилось по сравнению с 2018-м. В первом рейтинге «Приосколье» занимало третье место с 1,29 млн т кормов, за пять лет производство за счет продажи активов сократилось примерно на 30%.

Первую пятерку замыкает «Белгранкорм» с 751,2 тыс. т комбикормов, что на 3,2 тыс. т больше, чем было по итогам 2018 года. В прошлый раз холдинг также был пятым в списке, в первом рейтинге он занимал четвертую позицию. За пять лет производство кормов в компании уменьшилось почти на 202 тыс. т, или 21%, — сказывалось сокращение объемов выпуска мяса. План «Белгранкорма» по выпуску кормов в 2019 году был на уровне 825,6 тыс. т, в 2020-м предполагается произвести свыше 790 тыс. т.

Как составлялся рейтинг

На первом этапе «Агроинвестор» провел мониторинг открытых источников, отобрав потенциально крупных производителей комбикормов. В лонг-лист автоматически вошли участники предыдущего рейтинга, а также не попавшие в него или не уточнившие показатели ведущие свино- и птицеводческие предприятия, при этом учитывались их совокупные мощности по производству комбикормов, а не объемы отдельных заводов в составе компаний.

На втором этапе участникам сформированного пула из более чем 30 компаний, которые потенциально могли выпустить минимум 250 тыс. т комбикормов, рассылались запросы, также объемы их производства за 2019 год уточнялись путем обзвона. Кроме того, анализировалась отчетность компаний, информация с их официальных сайтов, порталов региональных и местных администраций, публикации в СМИ и др.

Если компания из лонг-листа не ответила на запрос или отказалась раскрыть цифры, также их не удалось найти на ее сайте или других источниках, то объемы производства оценивали эксперты — отраслевые аналитики и поставщики компонентов комбикормов. Данные в таблице с пометкой «оценка» — среднее арифметическое озвученных ими показателей.

Рейтинг основан на реальных объемах производства комбикормов в 2019 году, а не на мощностях, которые есть у лидеров рынка. Список не претендует на безоговорочную полноту данных; не исключено, что на рынке есть и другие крупные игроки, по тем или иным причинам не попавшие в анализ.

Кто приближается к лидерам

На шестом месте рейтинга — группа «Русагро», за год увеличившая производство кормов на 184 тыс. т (32%) до 751 тыс. т и поднявшаяся на три строчки (из-за возможного округления показателей со стороны компании не исключено, что холдинг в этот раз стал пятым, а шестую строчку занял «Белгранкорм»). Пять лет назад холдинг был восьмым с 579 тыс. т. Такая динамика в 2019-м связана с запуском новых мощностей по выращиванию свиней и увеличением их поголовья, поясняет гендиректор «Русагро» Максим Басов. Общая проектная мощность комбикормовых предприятий группы в прошлом году составила 821 тыс. т. Сейчас свиноводческий сектор компании на 100% обеспечен кормами, однако производство свинины планово увеличивается, так что в 2020 году «Русагро» рассчитывает выпустить 880 тыс. т комбикорма, если не будет ограничений на поставки импортных ингредиентов, уточняет Басов. «В этом году возобновлено производство комбикормов на заводе в Ивне (входит в компанию „КапиталАгро“, купленную в 2018 году), также рассматривается проект увеличения его мощности с 90 тыс. т до 150 тыс. т в год», — добавляет топ-менеджер.

Седьмую строчку, как и в предыдущем рейтинге, занимает «Чароен Покпанд Фудс» (входит в тайскую CP Foods). Площадки холдинга выпустили в сумме 245 тыс. т кормов для свиней (в том числе около 5% объемов поставили сторонним покупателям) и 470 тыс. т для птицы (только для собственного потребления). Общее производство по сравнению с 2018 годом увеличилось на 95 тыс. т, за пять лет прирост составил 165 тыс. т. В первом рейтинге компания была девятой.

«Агро-Белогорье» в ответ на запрос с просьбой уточнить показатели работы комбикормового дивизиона ответила, что это «не представляется возможным». По словам представителя компании, итоги не подводились (по крайней мере для публичного обнародования), поскольку в январе этого года на одном из комбикормовых заводов холдинга произошло ЧП — в результате взрыва пылевоздушной смеси пострадали четверо рабочих, один их них скончался. В 2019 году холдинг рассчитывал увеличить производство на 24 тыс. т до 683 тыс. т. Оценки экспертов относительно объемов производства существенно разошлись, однако вероятнее всего, что компания все-таки вышла на плановый показатель, поскольку она также нарастила выпуск свинины. В рейтинге компания опустилась с шестого на восьмое место. Пять лет назад она была десятой и за это время прибавила 221 тыс. т (48%).

На девятой строчке разместился агрохолдинг «Великолукский», в этот раз не уточнивший показатели производства. Оценочно в 2019 году он выпустил около 650 тыс. т комбикорма против 545 тыс. т в 2018-м, по итогам которого компания была десятой в рейтинге.

Первую десятку замыкает «Агрокомплекс» им. Н. Ткачева, за год увеличивший производство на 13 тыс. т до 600 тыс. т. Несмотря на позитивную динамику, компания потеряла две позиции в рейтинге. В 2020-м холдинг рассчитывает увеличить объем выпуска кормов до 700 тыс. т, говорит его гендиректор Евгений Хворостина. Пять лет назад «Агрокомплекс» был 12-м с 399 тыс. т комбикормов. По динамике роста за пять лет в процентном выражении он стал одним из лидеров списка (плюс 50,4%).

«АгроПромкомплектация» в прошлом году нарастила производство комбикормов на 176 тыс. т, или 43% по сравнению с 2018-м, до 585 тыс. т, и поднялась с 16-го на 11-е место. В процентном выражении компания стала первой по темпу роста за пять лет (плюс 115%): в первом рейтинге она замыкала топ-15 с 272 тыс. т. Увеличение объема выпуска в 2019-м связано с вводом в эксплуатацию новых свинокомплексов и повышением потребления комбикормов, поясняет главный зоотехник по кормам департамента свиноводства и кормопроизводства холдинга Любовь Гордеева. Общая проектная мощность комбикормовых предприятий компании составляет 875 тыс. т в год. «В декабре 2019 года мы запустили первую очередь нового, уже четвертого по счету комбикормового завода в городе Ржев Тверской области, который рассчитан на производство 216 тыс. т в год. Запуск второй очереди намечен на 2020 год», — рассказывает Гордеева. Возводить новые мощности в ближайшее время «АгроПромкомплектация» не планирует: сейчас производство полностью обеспечивает потребности свинокомплексов и ферм КРС в комбикормах. В связи с выходом на полную мощность новых свиноводческих объектов в этом году группа намерена увеличить выпуск кормов на 158 тыс. т до 744 тыс. т, делится Гордеева.

«Сибирская аграрная группа» в 2019 году увеличила производство кормов на 66,6 тыс. т (13,2%) до 574,6 тыс. т и опустилась с 11-й на 12-ю строчку. В этом году компания планирует выйти на 745 тыс. т, говорит ее представитель. Рост, в частности, будет связан с интеграцией новосибирских активов холдинга «КоПитания», купленных в октябре прошлого года.

На 13-м месте расположился новый участник рейтинга — УК «Траст — Птицеводческие активы» (объединяет непрофильные активы банка «Траст», в частности, компании «Здоровая ферма» и «Русгрэйн холдинг»). В состав группы компаний под ее управлением входит пять комбикормовых заводов, расположенных в Челябинской и Свердловской областях, в Пермском крае и республике Башкортостан. Их общая проектная мощность составляет около 840 тыс. т в год, в 2019-м в сумме они произвели 567 тыс. т комбикормов, что на 70 тыс. т меньше, чем в 2018-м. «Это обусловлено корректировкой распределения комбикормовых мощностей внутри группы и определенным снижением потребности в кормах за счет улучшения конверсии», — поясняет представитель пресс-службы банка непрофильных активов «Траст». В 2020 году планируется выпустить около 650 тыс. т комбикормов, что на 100% обеспечит потребность птицефабрик. По итогам 2018 года «Здоровая ферма» самостоятельно входила в рейтинг с 380 тыс. т и была 18-й.

Комбикормовые заводы «Комос Групп» в прошлом году увеличили производство на 57 тыс. т до 533 тыс. т, однако компания опустилась с 13-го на 14-е место. Кроме специализированного субхолдинга «Производства кормов», в который входят «Глазовский комбикормовый завод» (проектная мощность 242 тыс. т в год) и «Янаульский элеватор» (48 тыс. т в год), комбикорма для собственных нужд выпускают также свиноводческие и птицеводческие предприятия группы, рассказывает представитель агрохолдинга. В прошлом году заводы группы в сумме поставили более 125,8 тыс. т кормов сторонним потребителям, в том числе на экспорт. В этом году группа планирует сократить производство до 527 тыс. т в основном за счет уменьшения выпуска на 20 тыс. т на Глазовском комбикормовом заводе — там будут проводиться ремонтные работы. Кроме того, компания прекратила сотрудничество с одним из контрагентов, поскольку тот построил собственный завод по производству комбикормов.

На 15-м месте в рейтинге находится группа «Продо», в прошлом году выпустившая 495 тыс. т комбикормов, улучшив показатель 2018-го на 6 тыс. т. В предыдущем топ-25 компания была 12-й, а пять лет назад — седьмой с 593 тыс. т комбикормов.

Прорыв «Дамате» и падение «Белой птицы»

Компания «Агроэко» за прошлый год увеличила производство на 52 тыс. т до 462 тыс. т, но все же потеряла одну позицию в списке, опустившись с 15-го на 16-е место. Холдинг «КоПитания» остался на 17-й строчке с оценочным показателем 430 тыс. т против также оценочных 400 тыс. т в 2018-м. Компания не отвечает на запросы, не публикует пресс-релизы или отчеты в свободном доступе. Вероятно, по итогам 2020 года объем производства у нее снизится из-за продажи части активов «Сибирской аграрной группе».

Лидером по изменению позиции в рейтинге стал холдинг «Дамате», поднявшийся с 24-го на 18-е место. В 2019 году компания выпустила 393 тыс. т комбикорма против 288 тыс. т в 2018-м. В процентном выражении рост составил 36,5%, это второй показатель среди компаний из топ-25. Увеличение объемов производства связано с реализацией проекта по расширению действующих мощностей вертикально-интегрированного комплекса по производству индейки до 155 тыс. т в убойном весе в год, поясняет представитель «Дамате». Мощности группы по производству кормов в Пензенской области в прошлом году достигли 448 тыс. т благодаря вводу в эксплуатацию второго комбикормового завода производительностью 28,5 тыс. т в месяц. Инвестиции в строительство составили 1,7 млрд руб. В 2020 году объем выпуска кормов планируется увеличить до 453 тыс. т.

«Ариант» и «Агросила» поменялись местами: первый поднялся на 19-ю строчку, вторая — опустилась на 20-ю. Обе компании не уточнили объемы производства в прошлом году, оценочные объемы выпуска — 370 тыс. т и 355 тыс. т.

С 23-го на 21-е место поднялся Комбикормовый завод имени Кирова (ЛКХП им. Кирова, Ленинградская область) увеличивший производство на 12% до 342 тыс. т (поскольку компания предоставила данные позже сдачи номера, в печатной версии журнала и в pdf-версии указан оценочный показатель и 23-е место в рейтинге). Рост объемов производства кормов связан с увеличением поставок сельхозпроизводителям Карелии, Вологодской, Архангельской области и республики Коми, а также с ростом потребности в кормах у малых хозяйств Ленинградской области, рассказывает представитель завода.

Группа «Хорошее дело» переместилась с 21-го на 22-е место. В прошлом году ее завод «КомбиС» произвел 330,9 тыс. т комбикормов — на 4,9 тыс. т больше, чем в 2018-м. Предприятие обеспечивает комбикормами хозяйства агрохолдинга на 100% и не продает продукцию другим потребителям. В этом году объем выпуска планируется увеличить до 357 тыс. т, говорит представитель компании.

Совсем немного — всего на 0,5 тыс. т — отстал Богдановичский комбикормовый завод (Свердловская область), один из двух участников рейтинга, не входящих в структуру животноводческих агрохолдингов. В прошлом году предприятие выпустило 330,4 тыс. т комбикормов (плюс 13,4 тыс. т к уровню 2018-го) и стало 23-м месте в списке лидеров. В первом рейтинге пять лет назад завод был 13-м с 313 тыс. т кормов.

Больше всех позиции в рейтинге потеряла «Белая птица» — компания опустилась с 14-го на 24-е место, правда, ее показатели производства второй год оценочные. Сейчас они сократились с 460 тыс. т до 300 тыс. т. Часть активов некогда одного из лидеров рынка продолжает работать под управлением бывших топ-менеджеров. В том числе по-прежнему выпускают комбикорма Белгородский комбинат хлебопродуктов и завод «Шебекинские корма», их общая мощность превышает 350 тыс. т, но предприятия загружены не на 100%, хотя, кроме обеспечения собственных потребностей птицефабрик, поставляют небольшие объемы кормов другим игрокам, знает один из участников рынка, знакомый с положением дел в компании.

Замыкает рейтинг АПК «Дон» с оценочным показателем 280 тыс. т комбикормов — примерно на уровне 2018-го. Компания не ответила на запрос, на ее сайте свежих показателей нет. Согласно планам, в этом году агрохолдинг рассчитывал выпустить 288 тыс. т комбикорма. Возможно, он достиг этого уровня, поскольку увеличил производство свинины на 5,4 тыс. т в живом весе, однако экспертные оценки оказались несколько ниже.

Отрасль ждет трудный год

В целом для комбикормовой отрасли прошлый год сложился довольно благополучно, она продолжила расти, и драйвером остаются прежде всего сельхозорганизации, говорит директор департамента стратегического маркетинга компании «Евроэксперт» Евгения Шалихманова. Хотя официальные данные, которые дает Росстат, существенно занижены, поскольку агрохолдинги не сдают достоверную отчетность о производстве кормов, считает она. 2019 год в целом стал позитивным для комбикормовой отрасли, без особых колебаний, которые бы не были понятны и прогнозируемы участниками рынка, подтверждает исполнительный директор Национального кормового союза (НКС) Сергей Михнюк.

А вот 2020-й начался очень нервно: из-за приостановки работы китайских производителей компонентов кормов на фоне распространения COVID-19 быстро возник их дефицит, потому что, как правило, никто не формирует запасы больше чем на два месяца. Кроме того, началась корректировка цен из-за девальвации рубля, плюс поменялась ценовая конъюнктура в местах отгрузки — в точках первоначального формирования цены. Сейчас и в ближайшей перспективе это будет крайне негативно влиять на всю отрасль, рассказывает Михнюк. «С уверенностью можно говорить, что по многим компонентам цена увеличится в среднем на 30%, а значит, будут дорожать и комбикорма, тем более учитывая текущие цены на зерно», — отмечает он. И если по итогам первого квартала говорить о повышении цен рано, поскольку исполнялись ранее заключенные контракты, то уже по результатам апреля они могут быть заметно выше январских, так как вновь подписанные договоры предполагают удорожание компонентов.

Комбикормовая отрасль зависит от импорта, поскольку до 90% кормовых добавок, используемых в производстве, не производятся в нашей стране, напоминает ведущий аналитик консалтинговой группы «Текарт» Евгения Пармухина. Так, например, почти все основные витамины, входящие в состав кормов, ввозятся из-за рубежа, и в среднесрочной перспективе не стоит ожидать локализации их производства. «На поставки витаминов, а также многих других импортируемых компонентов влияет колебание курсов валют, закрытие производств и границ из-за коронавируса, — комментирует она. — Уже в начале года, когда COVID-19 еще не распространился на Европу и Америку, цены на большинство витаминов повысились на 30-100%». По мнению Пармухиной, развитие ситуации зависит от того, насколько быстро и с какими потерями для экономики отдельных стран удастся взять под контроль распространение пандемии. В худшем случае стоит ожидать дальнейшего повышения цен и даже дефицита отдельных добавок, поскольку производителям нужно будет удовлетворять отложенный спрос на внутренних рынках стран, где находятся их предприятия.

В ближайшие годы производство премиксов и кормовых добавок в России должно вырасти взрывообразно: пандемия COVID-19 актуализировала необходимость скорейшей локализации таких важных производств внутри страны, уверена Шалихманова. «Хотя агропроизводство и относится к предприятиям непрерывного цикла и, соответственно, не закрывается на обязательный карантин ни в одной стране мира, тем не менее возникновение вспышки коронавируса непосредственно на предприятии очень сильно ограничивает или даже прекращает его работу», — говорит она. Шалихманова также предупреждает, что российские животноводы в самое ближайшее время столкнутся с дефицитом импортных кормовых добавок. Из-за остановок производств за рубежом и нарушения логистических цепочек были определенные проседания поставок, когда отдельные компоненты было почти невозможно купить, добавляет Михнюк, уточняя, что сейчас в целом все необходимое поступает в Россию.

Независимым игрокам нужна ниша

Уже традиционно крупнейшими производителями комбикормов в стране являются агропромышленные компании, доля самостоятельных предприятий из года в год сокращается, говорит руководитель проектов компании «НЭО Центр» Екатерина Михалева. «Наличие собственных мощностей позволяет животноводческим компаниям гарантировать необходимый уровень себестоимости и качества готовой продукции», — поясняет она.

Независимым производителям комбикормов работать становится сложнее, подтверждает Евгения Пармухина из «Текарта». «В животноводстве происходит укрупнение игроков за счет слияний и поглощений и ухода с рынка предприятий, не выдерживающих конкуренции. В крупных животноводческих хозяйствах есть собственные производства комбикормов, а иногда и премиксов/концентратов, а также отдельных компонентов корма, — комментирует она. — Независимых производителей комбикормов на рынке осталось не более 10% от общего числа компаний, и есть тенденция к дальнейшему уменьшению». Однако, по ее словам, выживать таким компаниям помогает диверсификация производства: предложение кормов, на рынках которых пока не так сильны тенденции к консолидации, например для промысловых рыб или для мелкого рогатого скота, а также выход на розничный и мелкооптовый рынки.

У независимых комбикормовых заводов, тем более небольших, сейчас нет стабильной перспективы для дальнейшей деятельности, считает Сергей Михнюк из НКС. Хотя они могут выжить, например, за счет предложения уникального продукта, соглашается он с Пармухиной. «Если некий завод начнет работать по норвежским или финским лекалам и локализует производство кормов для аквакультуры, соблюдая технологии и предлагая продукт высокого качества, но дешевле импортного, то у него есть полное право на существование в своей нише», — говорит он. Однако, учитывая то, что большинство подобных предприятий специализируются на кормах для птицы и свиней, у них не самые радужные перспективы, добавляет Михнюк.

Укрупнение бизнеса и консолидация агрорынка приводит к тому, что крупные холдинги все больше обеспечивают себя кормами самостоятельно, тем самым сокращая рынок «свободных» комбикормов, соглашается представитель ККЗ им. Кирова. В итоге это ведет к снижению объемов производства у независимых комбикормовых заводов. ККЗ им. Кирова в этом году планирует выпускать корма для форели и для карпа. «В Ленинградской области и Карелии высоко развита рыбохозяйственная отрасль, и в связи с ситуацией в мировой экономике мы сможем предложить хозяйствам, занимающимся аквакультурой, альтернативные корма отечественного производства, — говорит представитель завода. — На наши планы могут повлиять такие факторы как риск отмены государственных программ, увеличение процентной ставки по кредитам, увеличение налоговой нагрузки на средний и малый бизнес, сокращение поголовья сельхозживотных. Из-за снижения цен на мясо, молоко, яйцо ухудшается платежеспособность наших покупателей».

Представитель группы «Черкизово» в первой декаде апреля говорил, что наблюдаются задержки отгрузок аминокислот из Европы и стран Азии. Также с начала года выросли цены: треонин подорожал на 20%, валин — на 50-100% (в зависимости от производителей), метионин — на 35-40%, триптофан — на 50-60%, лизин — на 15-20%. Это удорожание в валюте — если переводить стоимость в рубли, то увеличение стоимости будет еще более существенным, поясняет он. «Также есть задержки импортных поставок компонентов премиксов (антибиотики, добавки, витамины). Это связано с карантинными мероприятиями на заводах-производителях и со сложностями в оформлении сопроводительных документов на таможне, что вызвано невозможностью растаможивать грузы по сканам документов без оригиналов печатей и подписей», — рассказывает он. Витамины, по данным «Черкизова», тоже подорожали. Так, стоимость витамина D3 с 1 марта увеличилась на 110%, витамина А — на 22%, витамина Е — на 10%. «При этом на рынке образовался дефицит витаминов, особенно это касается витаминов Е — предложение по ним почти отсутствует», — отмечает представитель холдинга.

Гендиректор «Агрокомплекса» им. Н. Ткачева Евгений Хворостина говорит, что дорожают и другие ингредиенты кормов, например, цена соевого шрота выросла на 15%. В среднем стоимость кормовых компонентов увеличилась на 10-20%, хотя проблем с поставками чего-либо в середине апреля у агрохолдинга не было. «Себестоимость производства кормов, по нашим прогнозам, в результате увеличится в среднем на 6%, что скажется и на стоимости конечного продукта. По свинине себестоимость поднимется на 3%, по мясу птицы — на 5%», — оценивает Хворостина.

Гендиректор «Русагро» Максим Басов прогнозирует удорожание кормовой корзины на уровне 20%. Так, цены на зерновые, по его словам, могут вырасти на 10% под влиянием курса доллара и экспортных цен на зерно. Белковые компоненты, масла и жиры, а также аминокислоты подорожают на 20% из-за девальвации рубля, стоимость премиксов и витаминов увеличится на 30% на фоне дефицита сырья в связи с сокращением импортных поставок.

Пандемия COVID-19 и девальвация рубля, разумеется, сказались и на комбикормовой отрасли: нестабильная ситуация с ввозом импортных компонентов, уменьшилось количество предложений от компаний по аминокислотам и витаминам, поставщики не фиксируют цены, так как не могут на 100% гарантировать поставку, рассказывает представитель «Траст — Птицеводческие активы». Из-за большой доли импорта на рынке соевого шрота цена на него с конца марта к концу первой декады апреля выросла на 10-30%. Поскольку из-за девальвации рубля увеличилась привлекательность экспорта зерна, снизилось предложение и выросли цены на внутреннем рынке, причем некоторые поставки были сорваны. «В целом на сегодняшний день мы наблюдаем рост цен на ряд сырьевых ингредиентов от 15% до 87%. Стоимость сырья увеличилась, по предварительным подсчетам, на 6,8%, и продолжает расти, соответственно, повышается и себестоимость комбикормов», — говорит она.

Холдинг «Хорошее дело» по итогам марта зафиксировал рост цен на ингредиенты в диапазоне 3-13% в зависимости от места производства и от привязанности к доллару. Также в апреле представитель компании говорила о некоторых задержках с поставками ингредиентов кормов. У «АгроПромкомплектации» к концу первой декады апреля не было трудностей с поставками компонентов кормов, но компания, как и другие, отмечала повышение их стоимости на уровне от 7% до 30%.

О трудностях с закупкой новых партий компонентов, например треонина, лизина и ряда витаминов, говорит и представитель ККЗ им. Кирова. При этом стоимость закупаемого сырья возросла пропорционально ослаблению рубля. Существенно дорожают аминокислоты и премиксы, также увеличилась стоимость фуражного зерна, соевого шрота и жмыха. В среднем, рост цен с начала марта к середине третьей декады апреля составил от 30% до 45%, оценивает представитель завода.

«Комос Групп» сообщает о росте цен в среднем на 10-15% на все компоненты кормов — зерно, шроты, премиксы, аминокислоты и витамины. По отдельным составляющим удорожание доходит до 25%, делится представитель холдинга. «Также сегодня мы сталкиваемся с просьбами пересмотреть цены на контракты, заключенные ранее, с задержками в поставках премиксов, аминокислот, витаминов (по сравнению с прошлыми периодами примерно на две недели)», — говорит она. В условиях падения курса рубля и карантинных ограничений сложно спрогнозировать себестоимость выпускаемой продукции, а также сроки стабилизации рынка, который сейчас находится в состоянии ожидания, признает представитель компании.

По прогнозу «Текарта», давление на комбикормовую индустрию будет оказываться с двух сторон: со стороны потребителей конечной продукции (сокращение располагаемых доходов населения, переход в режим экономии, снижение потребления, перераспределение спроса на более дешевые товары) и со стороны поставщиков (рост цен на кормовые компоненты и их возможный дефицит). «Очевидно, что, несмотря на все негативные изменения, мясо, молоко и яйца являются традиционными продуктами, спрос на которые сохраняется даже в кризисные периоды. Животных нужно кормить, а в промышленном масштабе альтернативы комбикормам фактически нет», — комментирует Евгения Пармухина.

Несмотря на сложившиеся обстоятельства, в этом году динамика развития комбикормовой отрасли в финансовом выражении точно будет позитивной, поскольку выросли цены, говорит Сергей Михнюк. Уменьшение объема выпуска продукции маловероятно, однако не исключено некоторое изменение структуры рынка: если вырастет сектор птицеводства на фоне повышения спроса на бройлера как более дешевый вид мяса, то и комбикормовая промышленность станет производить больше кормов для птицы, рассуждает он. «Но оценивать пока рано, скорее, к лету будет понятно, как у нас изменилась ситуация на рынке в целом», — уточняет глава НКС.

При этом прогнозировать сценарии развития отрасли в более долгосрочной перспективе он не берется: сейчас невозможно с уверенностью сказать даже о том, могут ли снизиться цены после стабилизации эпидемиологической обстановки. «Если бы у нас, например, было локализовано производство хотя бы определенного набора аминокислот, были приняты меры поддержки отрасли в рамках реализации Доктрины продбезопасности и проекта развития агроэкспорта, тогда мы могли бы говорить о какой-то корректировке, а так предпосылок нет, — комментирует Михнюк. — Поскольку мы на 90% зависим от зарубежных компонентов, все цены на импорт — это производная от внешних величин, на которые мы прямо влиять не можем. По зерну тоже пока нет оснований для снижения цен». Однако удорожание продукции — не самый большой риск, хуже, если будут серьезно нарушены межстрановые логистические цепочки, продолжает он. Даже под высокие цены можно подстроиться, но если какие-то компоненты будут физически недоступны — это станет серьезной проблемой.

Рукотворные проблемы для импортеров

В перспективе у некоторых игроков могут возникнуть трудности с ввозом продукции из-за рубежа, поскольку Россельхознадзор намерен реорганизовать свое управление по Калужской области, с июня присоединив его к управлению по Брянской и Смоленской областям «с целью оптимизации работы», а также из-за «отсутствия условий для качественного и оперативного проведения карантинного фитосанитарного и ветеринарного контроля». Между тем через пункт пропуска в Калужской области ввозили продукцию многие импортеры, обращает внимание Сергей Михнюк. «Поскольку кормовая отрасль входит в число социально значимых, так просто взять и поменять потоки поставок по меньшей мере недальновидно», — комментирует он.